Сегодня рассмотрим тему: "кбк для страховых взносов ип «за себя» в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Новые КБК по страховым взносам в ПФР в 2019 году для ИП за себя

- 2 КБК по страховым взносам в 2019 году: таблица с новыми кодами

- 3 Так на какие КБК платить взносы ИП “за себя” за 2019 год?

- 4 КБК по страховым взносам в ПФР в 2019 году для ИП за себя

- 5 Взносы на социальное страхование ИП за себя: размер, реквизиты, сроки уплаты, ответственность (2019, 2020)

- 6 Страховые взносы ИП “за себя” в 2019 году: размеры и сроки уплаты (таблица)

- 7 КБК: страховые взносы в ПФР в 2019 году для ИП за себя

Новые КБК по страховым взносам в ПФР в 2019 году для ИП за себя

Минфин ввел новые КБК по страховым взносам с 2019 года для ИП, которые платят их за себя. Также повысили тарифы. Рассмотрим примеры расчета взносов и образцы заполнения платежных документов.

Налоговое законодательство обязывает предпринимателей платить за себя страховые взносы на обязательное медицинское (ОМС) и пенсионное (ОПС) страхование. Добровольно можно перечислять взносы для страхования на случаи болезни и материнства.

Специально для ИП мы создали справочник КБК на 2019 год. Он поможет правильно заплатить налоги и страховые взносы. Скачайте бесплатно:

Программа БухСофт автоматически сформирует платежное поручение для ИП с актуальными реквизитами. Программа сама поставит правильный КБК, очередность платежа и код налогового периода. Попробуйте бесплатно:

Взносы на ОМС и ОПС предприниматель перечисляет до тех пор, пока запись о нем есть в ЕГРИП. Не имеет значения его возраст, род занятий и наличие или отсутствие доходов. Даже если ИП трудится в качестве наемного работника (письмо Минфина от 08.10.2018 № 03-15-05/72147) или находится в местах лишения свободы (письмо Минфина от 24.05.2018 № 03-15-05/35164) обязанность по уплате сохраняется .

Претерпели изменения порядок расчета и уплаты взносов.

- Повысили размер фиксированных платежей ИП за себя (Федеральный закон от 27.11.2017 № 335-ФЗ).

- Изменили правила расчета и перечисления страховых взносов на ОПС (глава 34 НК РФ).

- Ввели новые КБК для ИП по страховым взносам в 2019 году за себя.

Фиксированные платежи ИП в 2019 году согласно изменениям:

- на ОПС – 29 354 рублей с дохода, который не превысил 300 000 рублей и дополнительно 1% с дохода свыше 300 000 рублей;

- в ОМС – 6884 рубля (размер дохода значения не имеет).

Суммы не зависят от размера МРОТ.

Таблица 1. Страховые взносы ИП за себя в 2019 году

Цель страхового взноса

Крайний срок перечисления

31 декабря 2019. Перечисляют в налоговую инспекцию по местожительству в фиксированном размере

31 декабря 2019. Перечисляют в налоговую инспекцию по местожительству в фиксированном размере

| Видео (кликните для воспроизведения). |

1% от суммы доходов, свыше 300 000 руб.

Но сумма всех платежей ИП за себя ограничена лимитом 234 832 руб.

1 июля 2020. Перечисляют в налоговую инспекцию по местожительству

ИП обязан уплатить фиксированные взносы за 2019 год не позднее 31.12.2019 года в ИФНС по месту жительства.

Рассмотрим особенности и примеры расчета в некоторых случаях.

1. Расчет пропорционально месяцам и дням. Сумму страховых взносов за 2019 год определяют пропорционально количеству месяцев регистрации в качестве ИП, а сумму за первый месяц рассчитывают пропорционально количеству дней.

Делают это в случаях:

- когда человек зарегистрировался в качестве ИП не с начала года;

- прекратил деятельность в 2019 году.

Программа БухСофт рассчитает страховые взносы предпринимателя и автоматически поставит результат в вычет по налогам. Попробуйте бесплатно

Человек зарегистрировался в качестве ИП 18.02.2019 г. ИФНС исключила информацию о нем из ЕГРИП 31.12.2019 г. То есть в статусе ИП он проработал полные 10 месяцев с марта по декабрь.

- на ОПС: 29 354 руб. : 12 x 10 мес = 24 461,67 руб.;

- на ОМС: 6 884 руб. : 12 мес x 10 мес = 5736,67 руб.

Сумму за февраль считают пропорционально количеству дней нахождения в статусе ИП (17 дн.):

- на ОПС: 29 354 : 12 х 11/31 = 856,16 руб.;

- на ОМС: 6884 руб. : 12 х 11/31 = 200,78 руб.

Значение округляют до копеек согласно арифметическим правилам. Общая сумма взносов:

- на ОПС: 24 461,67 + 856,16 = 25 317,83 руб.;

- на ОМС: 5736,67 + 200,78 = 5937,45 руб.

2. Если доходы за календарный год превысили 300 000 рублей. В таком случае сверх установленного фиксированного платежа ИП дополнительно перечисляет в ПФР 1% от суммы превышения. При этом дополнительный платеж имеет лимит: 234 832 рублей.

С 01.01.2019 по 31.12.2019 г. человека был в статусе ИП на “упрощенке”.. Доходы согласно Книге учета доходов и расходов: 8 млн. руб.

Расчетный период отработан полностью. Не позднее 31.12.2019 г. нужно заплатить фиксированные взносы:

- на ОПС в налоговую: 29 354 руб.;

- на ОМС в налоговую: 6884 руб.

Не позже 01.07.2020 г. на ОПС в ПФР:

(8 000 000 – 300 000) руб. x 1% = 77 000 руб.

КБК для ИП по страховым взносам в 2019 году за себя

Минфин ввел новые КБК по взносам ИП за себя в 2019 году приказом от 08.06.2018 № 132н:

Таблица 2. КБК 2019 по страховым взносам ИП за себя

КБК по страховым взносам в 2019 году: таблица с новыми кодами

Какие коды бюджетной классификации (КБК) по страховым взносам на 2019 год применять при уплате пенсионных и медицинских взносов? Что-то изменилось в КБК в 2019 году? Какие КБК для уплаты страховых взносов использовать ИП? Приведем общую таблицу с расшифровкой КБК по страховым взносам в 2019 году. В ней вы сможете определить КБК по разным видам страховых взносов для перечисления в ИФНС.

| Видео (кликните для воспроизведения). |

В 2019 году контролировать расчет и уплату страховых взносов на обязательное пенсионное, медицинское и социальное страхование (за исключением взносов «на травматизм») продолжит Федеральная налоговая служба. Перечисленные виды страховых взносов в 2019 году нужно платить в ИФНС, а не в фонды.

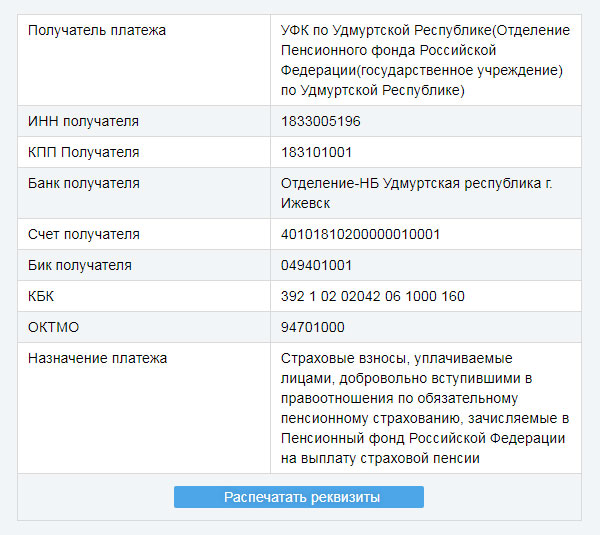

Соответственно платежное поручение на уплату взносов в 2019 году необходимо заполнять следующим образом:

- в поле ИНН и КПП получателя средств – ИНН и КПП налоговой инспекции;

- в поле «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование ИФНС;

- в поле КБК — код бюджетной классификации, состоящий из 20 знаков (цифр). При этом первые три знака, обозначающие код главного администратора доходов бюджетов, должен принимать значение «182» — Федеральная налоговая служба.

Так на какие КБК платить взносы ИП “за себя” за 2019 год?

Добрый день, уважаемые ИП!

Небольшая заметка. Чтобы не отвечать постоянно на один и тот же вопрос, делаю выноску из основной статьи про обязательные взносы ИП “за себя” в 2019 году.

Была небольшая путаница с КБК для 1% при доходе свыше 300 000 рублей в год, что вызвало много вопросов.

Если кратко, то КБК по этим взносам остались такими же, как и в 2018 году:

- На пенсионное страхование “за себя” в ПФР: 18210202140061110160

- На медицинское страхование “за себя” в ФФОМС: 18210202103081013160

- Для 1% от суммы, превышающей 300 000 отдельного КБК не предусмотрено и он совпадает с КБК по взносам на пенсионное страхование: 18210202140061110160

Недоразумение с КБК для для 1% при годовом доходе более, чем 300 000 рублей устранено. Напомню, что был приказ Минфина №132н в котором его просто не было.

А затем была корректировка приказа и все встало на свои места. Повторяться не буду, прочтите статью по первой ссылке ниже.

P.S. Но не исключено, что в 2019 году, наконец, появится отдельный КБК для 1%. Его уже пытались ввести в феврале 2018 года, но быстро отказались от этой идеи, так как многие ИП оплатили взносы по «старым» КБК.

Следите за новостями, обновляйте свои программы учета. Повторюсь, что уже была попытка в прошлом году…

Готова новая электронная книга по налогам и страховым взносам для ИП на УСН 6% без сотрудников на 2019 год:

“Какие налоги и страховые взносы платит ИП на УСН 6% без сотрудников в 2019 году?”

В книге рассмотрены:

- Вопросы о том, как, сколько и когда платить налогов и страховых взносов в 2019 году?

- Примеры по расчетам налогов и страховых взносов “за себя”

- Приведен календарь платежей по налогам и страховым взносам

- Частые ошибки и ответы на множество других вопросов!

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку “Подписаться”, Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

Уважаемый Дмитрий!

Спасибо Вам за прекрасную работу! Везде Вас рекламирую.

Есть вопрос. Я ИП на УСН 6% (без сотрудников, только доходы). У меня открыт счет в Модульбанке. На остаток счета они начисляют проценты. Это небольшие деньги, но тем не менее задала вопрос банку — считать ли проценты доходом? Нужно ли их учитывать при расчете налога. Они ответили Да. Проценты по счету являются доходом. За год накопилось 2 с небольшим тысячи. Вот теперь сижу и думаю — учитывать ли эти деньги при расчете налога за год и при расчете 1% сверх 300 000? Помоги разобраться, пожалуйста.

Иветта, добрый день

Спасибо за отзыв.

Вам правильно сказали, этот доход нужно учитывать при расчете налога по УСН, так как его можно рассматривать как предпринимательскую деятельность (как понимаю, этот небольшой доход поступал на счет ИП в банке).

День добрый.

Начал заполнять форму на сайте service.nalog.ru/ и застрял на КБК.

Сайт предлагает:

Страховые взносы на обязательное пенсионное страхование в Российской Федерации, зачисляемые в Пенсионный фонд Российской Федерации на выплату накопительной пенсии

18210202020060000160

Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату накопительной пенсии

18210202150060000160

В своей статье Вы пишите, что КБК 18210202140061110160. Его на сайте service.nalog.ru не нашел. Как он называется и какой КБК, все же, выбрать правильно?

Благодарю

Павел, там нужно вводить КБК из статьи без пробелов и сразу жать на кнопку «далее».

В выпадающих списках по КБК выбирать ничего не нужно

Нажимая на кнопку “Post Comment”, вы даете согласие на обработку своих персональных данных и соглашаетесь с политикой конфиденциальности. Также просьба соблюдать правила комментирования на блоге.

КБК по страховым взносам в ПФР в 2019 году для ИП за себя

В 2019 году ИП платят страховые взносы за себя на новые КБК в ПФР и ФФОМС. В статье смотрите все КБК для ИП на 2019 год в таблице. КБК утверждены приказом Минфина от 08.06.2018 № 132н.

КБК для уплаты взносов ИП за себя в 2019 году в ПФР (фиксированный платеж)

Если доход индивидуального предпринимателя не превысил 300 тыс. руб., то он уплачивает в фонды фиксированные платежи:

- 29 354 руб. в Пенсионный фонд РФ

- 6884 руб. в фонд обязательного медицинского страхования (ФФОМС)

Платеж

КБК

Взносы ИП на обязательное пенсионное страхование в фиксированном размере

182 1 02 02140 06 1110 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

Обратите внимание, что в приказе Минфина от 08.06.2018 № 132н нет упоминания про КБК на фиксированные взносы, журнал “Упрощенка” даже провел собственное расследование, чтобы установить истину. Подробности читайте в статье Минфин поменял КБК по взносам

КБК для уплаты фиксированных взносов ИП в ПФР с доходов по ставке 1%

Если доход индивидуального предпринимателя превысил 300 тыс. руб., то он уплачивает в фонды взносы с доходов свыше 300 000 рублей по ставке 1%.

Платеж

КБК

Взносы ИП с доходов по ставке 1%

182 1 02 02140 06 1110 160

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

Если доход получился свыше предельного размера страховой базы, то ИП продолжает начислять и платить взносы в ПФР РФ, но уже по ставке 1%. Отдельного КБК для таких взносов нет.

КБК для взносов в 1 процент свыше 300 тысяч в 2019 году за 2018 год

Много вопросов приходит в редакцию по поводу КБК для уплаты взносов с 1% за 2018 год. Правильный КБК — 182 1 02 02140 06 1110 160 (приказ Минфина от 28.02.2017 № 35н). Здесь подробности.

КБК для уплаты взносов ИП за себя в ФФОМС (фиксированный платеж)

Сумма фиксированного платежа страховых взносов в Фонд медицинского страхования — 6884 руб.

Платеж

КБК

Взносы ИП на медицинское страхование

182 1 02 02103 08 1013 160

182 1 02 02103 08 2013 160

182 1 02 02103 08 3013 160

Срок уплаты взносов

Индивидуальный предприниматель должен перечислить страховые взносы в фиксированном размере не позднее 31 декабря 2019 года. Получатель денежных средств — налоговая инспекция.

Взносы на обязательное страхование с суммы превышения предельной базы должны быть уплачены в бюджет не позднее 1 июля 2019 года.

Статьи по теме:

Подпишитесь на статьи журнала «Упрощенка», и вы будете получать подборки актуальных и популярных статей, комментарии экспертов, обзоры документов, которые пригодятся вам в работе.

Проверь знания в новой школе Главбуха малого предприятия. Получи официальный документ

Воспользуйтесь самым выгодным предложением на подписку и станьте читателем уже сейчас

© 1997–2018 ООО «Актион бухгалтерия»

Журнал «Упрощёнка» –

об упрощённой системе налогообложения

8 800 550-15-57

Все права защищены. Полное или частичное копирование любых материалов сайта возможно только с письменного разрешения редакции журнала «Упрощёнка».

Нарушение авторских прав влечет за собой ответственность в соответствии с законодательством РФ.

Настоящий сайт не является средством массовой информации. В качестве печатного СМИ журнал «Упрощёнка» зарегистрирован Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор). Свидетельство о регистрации ПИ № ФС77-62261 от 03.07.2015

Взносы на социальное страхование ИП за себя: размер, реквизиты, сроки уплаты, ответственность (2019, 2020)

В этой статье я напишу, какие страховые взносы уплачивают ИП за себя. Поскольку я сам постоянно плачу эти взносы, то решил написать небольшую шпаргалку для себя и планирую ее периодически обновлять. Как показывают сверки с налоговой – взносы я плачу верно. Видимо, не зря когда-то я работал главным бухгалтером и даже учился на налогового консультанта.

Размер страховых взносов для ИП на 2018, 2019, 2020 годы определяется статьей 430 Налогового Кодекса РФ. Взносы состоят из двух частей: фиксированной и переменной части.

” data-medium-file=”https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip-300×169.jpg” data-large-file=”https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip.jpg” src=”https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip.jpg” alt=”Фиксированные и переменные страховые взносы ИП” width=”560″ height=”315″ class=”size-full wp-image-23820″ srcset=”https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip.jpg 560w, https://wilhard.ru/wp-content/uploads/2018/10/strakhovye-vznosy-ip-300×169.jpg 300w” sizes=”(max-width: 560px) 100vw, 560px” /> Попробуй не заплати. Уголовная ответственность…

Реквизиты, КБК, размер взносов периодически меняются, и я часто ищу эту информацию в Интернете. Но мне не понравилась ни одна статья, которую я видел про страховые взносы для ИП, так как ни в одной из них нет исчерпывающей информации со ссылками на источники и очень много лишнего. Приходится собирать информацию из многих разных статей.

Поэтому в этой статье я постарался написать кратко обо всем со ссылками на источники: про размер страховых взносов, сроки уплаты, куда переводить (платежные реквизиты, КБК) и как заполнять платежное поручение на уплату взносов. Также я написал, какая ответственность ожидает вас за неуплату страховых взносов (вплоть до уголовной!). Я писал все это для себя на будущее, но, надеюсь, и вам моя “небольшая” шпаргалка окажется полезной).

Размер взносов определяется статьей 430 Налогового Кодекса РФ. Взносы состоят из двух частей: фиксированной и переменной части.

Страховые взносы ИП “за себя” в 2019 году: размеры и сроки уплаты (таблица)

В 2019 году Индивидуальный предприниматель должен уплачивать за себя пенсионные и медицинские страховые взносы (пп. 2 п. 1 ст. 419, п. 1 ст. 430 НК РФ).

Взносы на случай временной нетрудоспособности и материнству он платить не обязан, но может делать это добровольно (пп. 2 п. 1 ст. 419, п. 6 ст. 430 НК РФ, ч. 3 ст. 2 Закона N 255-ФЗ).

Новые фиксированные платежи ИП в 2019 году “за себя” (таблица)

Понравилась статья? Поделитесь ссылкой с друзьями:

Новости для отдела кадров.

И никакого спама! Подписывайтесь!

Страховые взносы за себя за 2018 год ИП должны уплатить не позднее 09.01.2019. Поскольку 31.12.2018 – это выходной день (п. 2 ст. 432, п. 7 ст. 6.1 НК РФ).

Но многие предприниматели уже озаботились вопросом, какую сумму взносов им придется платить по итогам 2019 года. Им надо понимать, насколько вырастет нагрузка. А то может пора уходить из ИП в самозанятые?

Конечно, новые фиксированные взносы ИП подросли, если сравнивать с суммами, установленными на 2018, 2017 и 2016 гг.

Размеры фиксированных взносов ИП на 2019 год следующие (п. 1 ст. 430 НК РФ).

Таким образом, всего страховых взносов каждый ИП должен будет заплатить:

- минимум в сумме 36 238 руб. (29 354 руб. + 6 884 руб.) при условии, что он будет зарегистрирован в качестве предпринимателя весь 2019 год;

- максимум в сумме 241 716 руб. (234 832 руб. + 6 884 руб.).

Соответственно, максимально возможная сумма 1%-х взносов ИП составит 205 478 руб. (234 832 руб. – 29 354 руб.). На такие пенсионные взносы ИП выйдет при сумме годового дохода более 20,5 млн.

В итоге суммы фиксированных страховых взносов на ОПС для ИП выросли на 10,6% по сравнению с суммами 2018 года, а взносы на ОМС – почти на 18%.

Рассчитать страховые взносы ИП за 2018 год поможет калькулятор на сайте ФНС. Правда, сумму взносов за 2019 год сервис считает только исходя из фиксированных сумм. А при попытке рассчитать страховые взносы ИП, как если бы тот получил доходы более 300 тыс. руб. за 2019 год, калькулятор выдает ошибку. Поскольку сумму доходов в калькулятор можно ввести только за текущий год или предшествующий, т. е. 2017.

Суммы фиксированных взносов на ОПС и ОМС за 2019 год нужно будет перечислить в бюджет не позднее 31.12.2019, 1%-ые взносы на ОПС при получении дохода более 300 тыс. руб. – не позднее 01.07.2020 (п. 2 ст. 432 НК РФ). Иными словами, сроки уплаты взносов для ИП не изменились.

Более подробные сведения о взносах ИП за себя вы можете найти в нашем Календаре

КБК: страховые взносы в ПФР в 2019 году для ИП за себя

Новые нормы расчета и уплаты страховых взносов во внебюджетные фонды индивидуальными предпринимателями начали действовать в 2019 году. Они закреплены изменениями в Налоговый кодекс, введенными Законом от 27.11.2017 № 335-ФЗ. Какие взносы в фонды обязан платить ИП за себя и каким образом, рассмотрим далее.

В главе 34 Налогового кодекса определены все параметры исчисления страховых взносов, по каким тарифам производятся и в каком порядки уплачиваются во внебюджетные фонды: пенсионный и социального страхования. Согласно писем Минфина от 12.02.2018 № 03-1507/8369 и от 06.02.2018 № 03-15-05/6891, в обязанность индивидуальный предприниматель входит уплата за себя:

- фиксированного платежа, устанавливаемого в твердой сумме, не зависящего от факта получения и размера дохода.

Не освобождается от уплаты взносов предприниматель, имеющий на руках свидетельство, но не осуществлявший деятельность по каким-либо причинам;

- дополнительную сумму, направляемую на ОПС с полученного годового дохода, который окажется выше 300 тысяч рублей.

В случае привлечения наемных работников предприниматель обязан рассчитывать и уплачивать взносы за них в порядке, определенном для страхователей.

Величина фиксированных платежей в фонды в 2019 году для предпринимателя составляет следующие размеры:

- На обязательное пенсионное страхование. В рамках Налогового кодекса (пп.1 п.1. ст. 430) размер взносов исчисляется по-разному в зависимости от полученного годового дохода. Разделяют две категории: доход не превышает 300 тысяч рублей в год и превышает эту сумму.

Для определения дохода берутся следующие параметры:

В случае, когда доход от предпринимательской или иной деятельности гражданина за год не превысит лимита в 300 тысяч рублей, фиксированный платеж на ОПС в 2019 году составит 29 354 рублей.

При полученном годовом доходе, больше 300 тысяч рублей платеж исчисляется в следующем порядке:

- установленная законодательством сумма 29 354 рублей;

- плюс от него исчисляется 1%.

Обе величины суммируются и подлежат уплате в Пенсионный фонд.

Существует ограничение по размеру страховых взносов на пенсионное страхование. Расчетная величина не может оказаться более 234 832 рублей, т.е. это максимальная сумма, полагающаяся на ОПС.

- На обязательное медицинское страхование. Размер его определен Налоговым кодексом (пп.2 п.1 ст.430) в размере 6884 рублей. Именно столько при любых условиях предприниматель обязан направить в фонд в 2019 году.

Подведя итоги по суммовому выражению обязательных платежей во внебюджетные фонды от гражданина, зарегистрированного в качестве ИП, следует отметить, что с годового дохода не более трехсот тысяч рублей перечислить фиксированный платеж в размере 32 385 рублей.

Если гражданин в течение календарного года сдал свидетельство, т.е. снялся в налоговом органе с учета как ИП, или встал на учет, то платежи будут рассчитываться в соответствии с тем количеством месяцев, деятельность в которые осуществлялась.

Алгоритм расчета будет следующим:

- определяется полное количество месяцев, в течение которых гражданин находился на учете в качестве ИП. Годовой размер взносов по каждому из фондов делится на 12 месяцев и умножается на месяцы работы;

- определяется количество дней предпринимательской деятельности в месяце закрытия или открытия свидетельства. Для расчета суммы взносов необходимо вычислить ежедневный размер, исчисляемый путем деления годового на 12 месяцев и на количество дней в конкретном месяце. Затем эта величина умножается на фактическое количество дней предпринимательства;

- годовой размер взносов по фактическому сроку предпринимательства за неполный год будет равна сумме взносов за полные месяцы и за фактические дни неполного месяца.

Если доход за этот период окажется более 300 тысяч рублей, то сумма на обязательное пенсионное страхование будет равна величине, рассчитанной ранее, увеличенной на 1 % от суммы, превышающей 300 тыс.руб.

Также можете воспользоваться калькулятором расчета страховых взносов.

Перечислить взносы в виде фиксированных годовых сумм можно частями в течение всего календарного периода или единовременно. Но вся итоговая сумма за 2018 год должна быть переведена на соответствующие КБК не позднее 9 января 2019 года. Это норма указана в п. 2 ст. 432 НК.

Отдельная конечная дата уплаты установлена для взноса в государственный пенсионный фонд в случае превышения лимита дохода в триста тысяч. Его необходимо уплатить не позднее 1 июля 2019 года.

Индивидуальные предприниматели обязаны платить страховые взносы за себя. Даже если нет дохода, взносы тем не менее нужно уплатить, однако есть и исключения. А если наняли сотрудников — взносы нужно платить как за себя, так и за сотрудников.

Взносы состоят из двух частей:

- фиксированные страховые взносы ИП — платят подавляющее большинство предпринимателей.

- 1% в ПФР — платят только с доходов свыше 300 000 р. в год.

МРОТ: 7 500 р.

Тарифы страховых взносов ИП: ПФР — 26 %; ФОМС — 5,1 %

Стоимость страхового года: 7 500 х Тариф страховых взносов х 12

Фиксированный страховой взнос: 27 990 р. (в том числе в ПФР — 23 400 р., в ФОМС — 4 590 р.).

Максимальный страховой взнос в ПФР ИП за год составляет 187 200 рублей.

В 2018 году страховые взносы “отвязали” от МРОТ. Теперь суммы фиксированные.

Фиксированный страховой взнос всего: 32 385 р.

в том числе в ПФР — 26 545 р.

в ФОМС — 5840 р.

Максимальный страховой взнос в ПФР для ИП за год составляет 212 360 р.

Страховой взнос: 36 238 руб. (в том числе в ПФР – 29 354 р., в ФОМС – 6 884 р.).

Максимальный страховой взнос в ПФР за год не может превышать 234 832 р.

Страховой взнос: 40 874 р. (в том числе в ПФР – 32 448 р., в ФОМС – 8 426 р.).

Максимальный страховой взнос в ПФР за год не может превышать 259 584 р.

Пример:

В 2017 году ИП заработал 2 млн рублей. Рассчитаем страховые взносы.

Фиксированная часть: 27 990 р.

1% с превышения: (2 000 000 р. — 300 000) x 1 % = 17 000 р.

Сумма страховых взносов всего: 44 990 р.

Расчет дохода напрямую зависит от применяемой системы налогообложения:

- УСН 6% — облагается полностью полученный доход (с учетом максимальной суммы взноса).

- УСН 15% — облагается полученный доход.

- ЕНВД — облагается только вмененный доход.

- Патент — облагается только потенциально возможный доход.

- ОСНО — берутся доходы за минусом расходов как для НДФЛ.

- ЕСХН — берете реальный доход без учета расходов.

Совмещаете несколько налоговых режимов — указанные доходы придется сложить.

ИП, который не ведет деятельность, может уменьшить или не платить взносы, если:

- служил в армии по призыву;

- был в декретном отпуске до 1,5 лет;

- ухаживал за инвалидом (период ухода устанавливается решением ПФР);

- уехал с супругом военнослужащим или с супругом, работающим в определенной организации ( консульства, ООН, ЮНЕСКО и т.д.) и там нет возможности работать.

Чтобы подтвердить льготу, требуется собрать подтверждающие документы, такие как: справка о получении пособия по уходу за ребенком, военный билет, письменное подтверждение инвалида об уходе за ним, выписка из акта освидетельствования инвалида, справка из воинской части, справка из службы занятости и им подобные.

Льгота для уменьшения страховых взносов ИП действует только в случае, если за льготный период деятельность не ведется и сдается «нулевая» декларация.

Взносы за 2017 год для ИП без работников платятся в налоговую инспекцию:

- фиксированные — не позже 9 января 2018;

- 1% — не позже 2 июля 2018.

Взносы за 2018 год уплачиваются также в налоговую инспекцию:

- фиксированные — не позже 9 января 2019;

- 1% — не позже 1 июля 2019.

Вы вправе заплатить взносы в течение года частями, или разово.

Актуальные КБК можно посмотреть на сайте налоговой инспекции. Платежное поручение на уплату налогов также можно заполнить через сайт ФНС.

Если человек в середине года зарегистрировался как ИП или, наоборот, снялись с регистрации, либо присутствовали льготные периоды — взносы рассчитываются только за время фактической деятельности. За полные месяцы — в размере МРОТ * ставку. В неполных месяцах — пропорционально отработанному количеству календарных дней.

Пример:

Дата регистрации ИП — 23 октября 2017.

Доходы — 400 000 р.

Фиксированный платеж на пенсионное страхование:

(7 500 х 2 мес. + 7 500 х 9 дн. / 31 дн.) х 26 % = 4 466,13

Фиксированный платеж на медстрахование:

(7 500 х 2 мес. + 7 500 х 9 дн. / 31 дн.) х 5,1 % = 876,05

1%: (400 000 — 300 000) x 1% = 1 000

Итого за 2017: 4 466,13 + 876,05 + 1 000 = 6 342,18

Предприниматель может застраховаться добровольно в фонде социального страхования. Тогда у него появится право на больничные выплаты и материнские пособия. Если кто-то в 2018 году планирует уйти в декрет, то для получения пособий срочно зарегистрируйтесь в фонде и уплатите до 31 декабря 2017 годовой взнос 2 610 р. Если в декрет идти в 2019 году, то добровольный взнос платят в 2018 в размере 2 714,40 р.

Размеры больничных и декретных пособий будут считаться по минимальной ставке исходя из МРОТ на день наступления страхового случая.

По обязательным личным взносам никакой отчетности не существует. Не отчитывается ИП и по добровольным взносам в ФСС.

Если у ИП трудятся наемные работники, то с зарплаты начисляются страховые взносы по ставкам:

- пенсионные — 22 %;

- медицинские — 5,1 %;

- социальные (больничные и материнство) — 2,9 %;

- социальные (от несчастных случаев) — тариф зависит от вида деятельности. Обычно 0.2%.

Такие же тарифы взносов будут в 2019 – 2020 гг.

В ПФР и ФОМС регистрироваться не надо.

В ФСС регистрируются в течение 30 дней со дня:

- либо заключения трудового договора с первым работником;

- либо заключения ГПД, в котором прописаны взносы «на травматизм»

Некоторые предприниматели могут законно сэкономить на взносах работников за счет пониженных тарифов.

В 2017–2018 гг. льготные ставки страховых взносов могут применять такие ИП:

- на упрощенке, если занимаются видом деятельности, перечисленным в пп. 5 п. 1 ст. 427 Налогового кодекса (производство, строительство, управление недвижимым имуществом и т.д.);

- на патенте (за исключением арендодателей, розницы и общепита);

- на вмененке в фармацевтике;

Тарифы ниже обычных: пенсионный — 20 %, медицина и соцстрах (травматизм) — 0%.

Есть также льготы ИП, имеющим статус резидента технико-внедренческой особой экономической зоны, например:

- “Ступино Квадрат” на территории Ступинского муниципального района Московской области;

- “Исток” на территории городского округа Фрязино Московской области;

- “ОЭЗ Зеленоград” — в Зеленограде г. Москвы.

- «СЭЗ Янтарь» — ОЭЗ в Калининградской области;

- и др.

Для резидентов ОЭЗ ставки взносов на 2017 г. — 14%, на 2018 г. — 21 %.

Страховые взносы можно уменьшить на сумму расходов, потраченных на больничные выплаты (платеж за первые 3 дня больничного делается за счет средств самого ИП) и пособия (платятся полностью за счет ФСС) . Если размер пособий превысил взносы, обратитесь в Соцстрах за возмещением получившейся разницы (п. 9 ст. 431 НК РФ, ч. 2 ст. 4.6 Федерального закона от 29.12.2006 N 255-ФЗ) . Также налоговики могут зачесть указанную разницу в счет предстоящих платежей (п. 9 ст. 431 НК РФ). Зачет производится только после подтверждения расходов Соцстрахом (фонд проводит камеральную проверку).

Взносы перечисляют в налоговую инспекцию до 15 числа следующего месяца. Если дата совпадает с выходным днем, то срок уплаты сдвигается на первый рабочий день. Информацию по КБК ищите на сайте ФНС России, там же можно сделать платежку. Взносы по соцстрахованию от несчастных случаев перечисляют в те же сроки только в ФСС.

Несвоевременная оплата взносов грозит пенями за каждый день просрочки: 1/300 ключевой ставки Банка России (с 30.10.2017 г. — 8,25 %). Если задержка с оплатой связана с неправильным расчетом взносов (в отчете в налоговую занижен размер зарплаты) , то будете оштрафованы на 20 % от неуплаченной суммы А если неуплата умышленная — штраф 40 % причитающейся к уплате взносов. Обычно недоимку обнаруживают во время выездной или камеральной проверки.

ИП-работодатели заполняют формы:

- СЗВ-М — подают в ПФР не позднее 15 числа сл.месяца, следующего за отчетным;

- Расчет по страховым взносам (КНД 1151111 ) — сдается в налоговую инспекцию не позже 30 сл.мес.;

- 4-ФСС — предоставляют в ФСС до 20 сл.мес.включительно, в электронном виде — до 25 включительно;

- СЗВ-СТАЖ — предоставляют в ПФР до 1 марта следующего года.

Штраф за опоздание со сдачей Расчета по страховым взносам или отчетности 4-ФСС составляет 5% (за каждый месяц просрочки) от неуплаченных в срок взносов, которые надо перечислить за последний квартал. Максимум — 30% от суммы взносов, минимум — 1 000 р.

По СЗВ-М и СЗВ-СТАЖ штраф составляет 500 р. за каждого работника своевременно не отраженного в форме.

Клиентам Профдело штрафы не грозят: мы берем на обслуживание ИП и полностью ведем всю бухгалтерию ИП. Подробности по ссылке: https://www.profdelo.com/accounting/ipreport.html

Ваш налог (УСН, ОСНО и другие) можно существенно уменьшить на сумму уплаченных страховых взносов. Конкретная сумма зависит от применяемой системы налогообложения и наличия или отсутствия работников. Подробнее расскажем об этом в другой статье.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.