Сегодня рассмотрим тему: "каких нарушений по ндфл следует избегать налоговым агентам и плательщикам перечень 2019 - 2020 года" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Каких нарушений по НДФЛ следует избегать налоговым агентам и плательщикам: перечень 2017 года

В конце июля 2017 года ФНС России на своём официальном сайте www.nalog.ru опубликовала актуальный перечень самых типичных нарушений по НДФЛ, которые допускают плательщики этого налога, а также налоговые агенты. На наш взгляд, каждый в России человек должен ознакомиться с этим перечнем, чтобы не нарваться на пени и штрафы от налоговой. Вашему вниманию – полный перечень нарушений по подоходному налогу, которые лучше обходить стороной.

Сразу скажем, что Налоговая служба России в ходе своей аналитической работы над итогами контрольной деятельности своих территориальных подразделений за 2014 – 2016 годы намеренно не делает основной акцент на одно из самых распространённых на практике деяний – нарушение сроков перечисления НДФЛ.

Дело в том, что оно стоит слегка особняком от несоблюдения основной массы материальных норм, которые регулируют уплату в России налога с доходов физлиц. Это глава 23 НК РФ.

Все составы ФНС совсем не условно разделила по принципу, кто нарушитель:

- Налоговый агент по НДФЛ.

- Непосредственно плательщик налога.

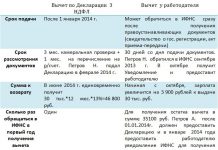

Ниже в таблицах представлено 2 перечня нарушений по НДФЛ по состоянию на 2017 год, которые следует избегать.

Налогоплательщикам стоит обратить внимание на новое для налоговых агентов по НДФЛ в 2019 году. К чему стоит быть готовыми? Как избежать нарушений в налоговом законодательстве? На эти вопросы будут представлены ответы в данной статье.

Налог на доходы физических лиц (НДФЛ) – это прямой налог в Российской Федерации, исчисляющийся в процентах от общего дохода физического лица (за исключением тех доходов, которые налогами не облагаются).

- налог взимается только с дохода;

- налог исчисляется в процентах;

- не все доходы физического лица подлежат исчислению, удержанию, уплате НДФЛ.

Кто обязан производить исчисление, удержание и уплату НДФЛ?

В соответствии со ст.226 НК РФ обязанность исчислять у физического лица (налогоплательщика) и производить уплату в бюджет налог на доходы физических лиц возлагается на следующих контрагентов:

- организации, зарегистрированные в Российской Федерации;

- предприниматели (обязаны уплачивать как за себя лично, так и за наёмных работников);

- практикующие частным образом нотариусы;

- адвокаты, организовавшие частные адвокатские кабинеты или консультации;

- обособленные подразделения компаний, головные офисы которых зарегистрированы в иностранных государствах, но подразделения расположены на территории Российской Федерации

| Видео (кликните для воспроизведения). |

Таким образом, ответственность за исчисление, удержание и уплату налога на доходы физических лиц возложена не на работника, как налогоплательщика, а на работодателя или налогового агента.

Законодательство, а именно Глава 23 Налогового Кодекса РФ, даёт понятное разъяснение всем аспектам, связанным с налогом на доходы физических лиц (НДФЛ).

Итак, НДФЛ – это прямой налог в Российской Федерации, исчисляющийся в процентах от общего дохода физического лица (за исключением тех доходов, которые налогами не облагаются).

Согласно ст. 207 НК РФ плательщиками НДФЛ являются физические лица:

· нахождение на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев

· период нахождения на территории РФ не прерывается на периоды выезда за пределы территории Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья

· сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы Российской Федерации

Согласно ст. 217 НК РФ исчислению, удержанию и, соответственно, уплате НДФЛ не подлежат следующие доходы:

· пособие по беременности и родам

· пособие по уходу за ребёнком до достижения им возраста 1,5 лет и 3 лет

· бесплатное жильё, коммунальные услуги, топливо или денежное возмещение

· натуральное довольствие или денежное возмещение

· питание, спортивное снаряжение, оборудование, форма для спортсменов и судей спортивных соревнований

· компенсация за неиспользованный отпуск

· сумма выходного пособия в части, превышающей трёхкратный размер среднего заработка или шестикратный размер в районах Крайнего Севера или приравненных к ним территориях

· стоимость билетов в обе стороны на всех видах транспорта, услуги аэропортов, комиссионные сборы, провоз багажа

· найм жилого помещения

· получение и регистрация загран.паспорта

· обмен валюты, чеков

Обязательное предоставление документов, подтверждающих расходы!

· питание (до 700 рублей на территории РФ и до 2500 рублей за пределами РФ)

· средства индивидуальной защиты (СИЗ)

· добровольное медицинское страхование (ДМС)

· одежда, вещевое имущество

· адресная помощь малоимущим и социально незащищённым гражданам, выделенная из разного уровня бюджетов

· работникам при рождении (усыновлении) детей (не более 50000 рублей на каждого ребёнка)

| Видео (кликните для воспроизведения). |

Налоговые вычеты по НДФЛ в 2018-2019 годах (стандартные)

Вычеты по НДФЛ в 2018-2019 годах, также как и раньше уменьшают налогооблагаемую базу, позволяя произвести налоговый платеж в меньшем размере. Есть несколько разновидностей налоговых вычетов по НДФЛ в 2018-2019 годах. С ними можно познакомиться в нашей рубрике «Вычеты (НДФЛ)».

Состав вычетов за последние годы практически не изменился. Новшеством 2017 года является добавление к их числу социального вычета, предоставляемого физлицу, самостоятельно оплатившему расходы на проведение независимой оценки своей трудовой квалификации.

Узнать, какие виды вычетов предусмотрены законом, как воспользоваться правом на уменьшение или возврат ранее уплаченного налога, вы сможете из этой статьи.

Самый частый вид налоговых вычетов по НДФЛ ― стандартные. Они предоставляются всем работникам, на попечении которых находятся несовершеннолетние дети. Размер вычетов зависит от количества детей в семье и иных критериев (здоровый ребенок или инвалид, полная семья или одинокий родитель и др.).

Кроме того, стандартные налоговые вычеты положены определенным категориям граждан. Это могут быть участники ликвидации последствий аварии на Чернобыльской АЭС, Герои Советского Союза и России, блокадники, участники ВОВ.

Более подробно о том, кто может претендовать на стандартные вычеты по НДФЛ в 2016-2017 годах и в 2018 году, а также о размерах сумм, не облагаемых налогом, для каждой категории граждан можно узнать из наших статей:

Для получения стандартных налоговых вычетов необходимо уведомить о своем намерении работодателя, представив при этом необходимые подтверждающие документы.

О том, как часто следует совершать подобную процедуру, на что вправе рассчитывать заявитель, а также о прочих нюансах предоставления вычета работодателем читайте в статье «Минфин разъяснил порядок предоставления стандартных вычетов по НДФЛ».

Кроме вычетов стандартного характера граждане могут уменьшить налогооблагаемую сумму доходов и на основании прочих положенных им вычетов. В их число входят социальные налоговые вычеты. Они предоставляются, если налогоплательщиками была произведена оплата за лечение или обучение.

О том, какие расходы, в каком объеме и на каких основаниях дают право на получение социального вычета, узнайте из статей:

Еще один популярный у налогоплательщиков вид вычетов ― имущественный. Он используется при покупке недвижимости или земельных участков. Кроме того, такой вычет дает возможность уменьшить налог на доходы при продаже объектов недвижимости и прочего личного имущества.

О том, когда могут быть использованы данные виды льгот, можно узнать из статей:

Помимо этого, некоторые категории налогоплательщиков вправе применить вычеты, связанные непосредственно с их деятельностью. К таким гражданам относятся предприниматели, люди, чья профессия связана с оказанием юридических услуг, лица, работающие по договорам ГПХ.

Подробный перечень субъектов, которые могут претендовать на получение профессиональных вычетов, и особенности совершения таких операций вы найдете в этой статье.

Для подтверждения налоговых вычетов за прошедшие периоды следует подготовить документы в ИФНС, написать заявление и представить декларацию по форме 3-НДФЛ. В декларации допустимо указать сразу несколько видов вычетов, на которые имеет право физическое лицо.

Скачать последнюю версию данного документа и узнать подробности его оформления и предоставления вы сможете, если ознакомитесь со статьей «Готова новая 3-НДФЛ». Но имейте в виду, что форма за 2017 год может измениться.

О планах ФНС по изменению 3-НДФЛ узнайте здесь.

Право на стандартные вычеты (НДФЛ) могут реализовать все граждане РФ, если их ситуация отвечает требованиям НК РФ. Нерезиденты также вольны воспользоваться указанными вычетами. Но при этом необходимо обращать внимание на период их пребывания на территории РФ.

О подробностях представления вычета в данном случае можно узнать из статьи «Беженец может претендовать на вычеты по НДФЛ, только когда станет резидентом».

Нередко на практике возникают ситуации, когда работник не всегда стабильно получал доход в течение года. Использовать при этом стандартные вычеты за целый отчетный период, уменьшая тем самым общий размер налогооблагаемой базы, или не учитывать месяцы, в которых заработка не было? На этот счет у чиновников есть своя позиция.

О ней можно узнать из статей:

Самым востребованным стандартным налоговым вычетом является вычет на детей. О нем у налогоплательщиков и работодателей и возникает больше всего вопросов. Размер льготы зависит от количества детей. Читайте об этом в статье «Ст. 218 НК РФ (2017-2018): вопросы и ответы».

Повышенный размер предусмотрен для вычетов на детей-инвалидов. Вычеты по НДФЛ в 2016 году и последующие периоды на ребенка-инвалида для родителей, усыновителей, супруга (супруги) родителя составляют 12 000 руб., а для опекунов, попечителей, приемного родителя, супруга (супруги) приемного родителя — 6 000 руб.

Подробнее о «детских» вычетах» узнайте из этого материала.

Судебные органы считают, что различные детские вычеты по НДФЛ должны использоваться не как взаимоисключающие, а вместе. Более подробно о позиции судей можно узнать из статьи «ВС РФ: вычет на ребенка-инвалида не поглощает обычный детский вычет, а дополняет его».

Точка зрения чиновников и контролеров по вопросу суммирования стандартного вычета на ребенка и вычет на ребенка-инвалида с недавних пор совпадает с позицией судей. Ознакомиться с ней вы можете здесь.

Размер детских стандартных вычетов по НДФЛ в 2017-2018 годах не изменился. Также сохранена и величина предельного размера доходов. Стандартным вычетом по НДФЛ в 2016 и 2017 годах, а также в 2018 году на ребенка можно пользоваться, пока доход налогоплательщика не превысит 350 000 руб.

О нюансах предоставления детских вычетов расскажут материалы нашего сайта:

Под социальными вычетами понимается право граждан на уменьшение НДФЛ за счет оплаченных ранее расходов на лечение и обучение — как за себя, так и за своих родственников. При этом необходимо совершить некоторые действия. О том, что потребуется от гражданина для того, чтобы получить возврат налога на основании заключенных договоров на лечение или обучение, вы узнаете из статей:

Можно воспользоваться социальным вычетом не только за обучение в высших учебных заведениях, но и при получении дополнительного образования. Обязательное условие для этого ― учреждение должно иметь соответствующую лицензию. Читайте об этом в статье «Как оформить налоговый вычет за обучение в автошколе?».

Возможен ли соцвычет, если учеба дистанционная? Узнайте об этом из нашего сообщения.

Социальные вычеты по НДФЛ на лечение и обучение работник может получить не только в налоговой инспекции, но и у работодателя. Для этого работник должен представить работодателю заявление с приложением уведомления из налогового органа, подтверждающего право на получение социального вычета.

Когда предоставить работнику вычет, если документы на него работник принес в середине года, расскажем по ссылке.

Вычеты на лечение применимы не только в случае обращения за медицинскими услугами в специализированные учреждения, но и при покупке определенных лекарств. О том, какие медикаменты дают основание для получения льготы, можно узнать из статьи «Перечень лекарственных средств для налогового вычета ― 2017».

Под имущественными налоговыми вычетами понимается возможность налогоплательщика сократить базу по НДФЛ (в том числе при продаже имущества) на сумму средств, потраченных ранее на приобретение этих объектов.

Какие виды имущественных вычетов предусмотрены НК РФ, узнайте из материала «Получение имущественных налоговых вычетов по НДФЛ».

Если речь идет о продаже недвижимости, участков земли, доли в УК или иного имущества, гражданин обязан заплатить налог с полученных при реализации доходов. О том, в каких случаях сумму НДФЛ можно уменьшить и когда факт налогообложения не возникает, можно прочесть в этой статье.

Приобретение жилплощади с недавних пор дало физлицам некоторые дополнительные возможности для возврата уплаченного ранее НДФЛ. Какими путями можно получить эти денежные средства и какие законодательные изменения произошли в целом, можно узнать из этого материала.

Какие документы понадобятся для получения налогового вычета при покупке квартиры, узнайте здесь.

Право на имущественный вычет при приобретении недвижимости получают все физлица, доходы которых облагаются НДФЛ. В связи с этим возникает вопрос: относятся ли к таким лицам ИП? Ответ на этот вопрос вы найдете в статье «Налоговый вычет при покупке квартиры для ИП (нюансы)».

Реализация имущества физлицами и налоговые последствия этого действия подчиняются своим правилам. В отличие от факта покупки, дающей только право на вычет, при продаже возникает обязанность по уплате налога.

В имущественные вычеты по НДФЛ в 2016 году были внесены серьезные изменения. Они касаются продажи объектов недвижимого имущества, приобретенных в собственность после 01.01.2016. Для этих объектов увеличен минимальный срок владения имуществом с 3 до 5 лет, после которых их реализация освобождена от налогообложения. Исключение составляет недвижимое имущество, полученное в подарок от члена семьи, по наследству или в результате приватизации. В этом случае минимальный срок владения остался прежним — 3 года.

О том, какие именно изменения, касающиеся этого вопроса, произошли в законодательстве, читайте здесь.

Сотрудник имеет право обратиться с заявлением на предоставление имущественных вычетов НДФЛ в 2016-2017 годах (а также в 2018 году) не только в органы ФНС, но и непосредственно к работодателю. О его конкретных действиях при этом можно узнать из статьи «Как предоставить имущественный вычет, если работник заявил о нем в середине года».

Приобретение жилья в ипотеку сопровождается выплатой кредитных сумм в течение, как правило, не одного налогового периода. О том, как заявлять в этом случае о своем праве на вычеты, узнайте из статьи «Как получить вычет на покупку квартиры в рассрочку».

С нюансами предоставления имущественного вычета вас познакомят размещенные на нашем сайте публикации:

Минфин планирует законодательно закрепить процедуру взыскания излишне предоставленного имущественного вычета по НДФЛ. Так, если налогоплательщик сам обнаружит, что ему неправомерно вернули НДФЛ, он должен подать уточненную декларацию. После проведения камеральной проверки налоговики выставят требование об уплате налога (пени в течение срока, указанного в требовании, начисляться не будут).

Какова процедура взыскания в случае, если ошибку в возврате НДФЛ обнаружат налоговики, узнайте здесь.

Закон дает возможность использовать налоговые вычеты, однако только в том случае, если соблюдены все правовые и налоговые тонкости. Следите за обновлениями нашей рубрики «Вычеты (НДФЛ)» – это позволит вам всегда правильно применять актуальные законодательные нормы.

На организации и ИП, выплачивающих в 2019 году доходы своим работникам или же другим физлицам, возлагаются обязанности налоговых агентов по НДФЛ (п. 1 ст. 226 НК РФ).

Если налоговый агент не может исполнить свои обязанности

Иногда физлица получают от налогового агента доходы в натуральной форме, например, какие-нибудь неденежные призы. И невозможно удержать НДФЛ по причине того, что агент не выплачивает денег этому физлицу.

В этом случае налоговый агент должен известить ИФНС и самого «физика» о том, что налог не удержан (п. 5 ст. 226 НК РФ).

Агент должен подать в ИФНС сведения о доходах физлиц и суммах НДФЛ:

Напомним: если численность работников/физлиц, которым выплачены доходы, составляет 25 и более человек, то налоговый агент должен представлять в ИФНС отчетность в электронном виде по телекоммуникационным каналам связи (п. 2 ст. 230 НК РФ).

За неисполнение/недолжное исполнение налоговым агентом своих обязанностей ему грозит штраф.

С 2019 года в России появится новый налог, который носит название «налог на профессиональный доход» (НПД). Это тот самый налоговый режим, который власти обещали ввести для самозанятых лиц. В этом материале расскажем о нем более подробно.

Новый налоговый режим заработает с 2019 года, но пока будет применяться в виде эксперимента. Пройдет он в Москве, Подмосковье, Калужской области и Татарстане. Пилотный проект рассчитан на год. С 2020 года НПД смогут платить физические лица из прочих регионов России.

Вместе с тем в законе нет требования о применении налогового режима исключительно жителями указанных субъектов РФ. Если деятельность ведется в нескольких регионах, то выбор места постановки на учет остается за налогоплательщиком. Менять его можно 1 раз в год.

В связи с появлением нового налогового режима потребовалось внести поправки в законодательство. 27 ноября 2018 года было принято три закона:

- № 425-ФЗ, который изменил Налоговый кодекс — в него внесли положения о применении нового спецрежима, об ответственности за его нарушение; тем же законом изменили 54-ФЗ, регулирующий применение кассовой техники.

- № 422-ФЗ, регламентирующий проведение эксперимента по внедрению НПД в четырех регионах, а также описывающий его правила;

- № 423-ФЗ, в котором прописано, в какие бюджеты будет поступать доход от нового налога.

Налогом будет облагаться профессиональный доход физических лиц. Подразумевается доход, который они получают самостоятельно — без привлечения работодателя и наемных сотрудников по трудовым договорам. Также к категории профессионального отнесен доход, который получен физлицом от использования имущества.

Уплачивать НПД смогут граждане РФ и стран ЕАЭС, зарегистрированные в соответствующем порядке. Плательщиком налога также смогут стать граждане в статусе индивидуального предпринимателя, однако у них не должно быть наемных работников. Самозанятым физлицам НПД заменит НДФЛ, а предпринимателям еще и НДС, кроме таможенного.

Система налогообложения на основе уплаты НПД не предполагает учета расходов. Выгода будет заключаться в низких налоговых ставках. Так, доходы, полученные от операций с юридическими лицами, будут облагаться по ставке 6%, а если клиентами и заказчиками стали физические лица, то будет применяться ставка 4%. Ставки законодательно зафиксированы на 10 лет.

Безусловное новшество налога в том, что все взаимоотношение между физлицами и ФНС, по задумке законодателей, должно вестись через специальное мобильное приложение «Мой налог». Оно должно применяться всеми налогоплательщиками и уметь работать на любом устройстве — от персонального компьютера или ноутбука до простого мобильного телефона. Приложение уже разработано, но широкому кругу пользователей пока недоступно.

Посредством приложения налоговый орган и гражданин будут обмениваться документами и информацией, которые необходимы для постановки плательщика на учет, исчисления и уплаты налога.

Не использовать приложение можно будет только в единственном случае — если уполномочить банк передавать сведения о доходах в ИФНС. На сайте Налоговой службы будет опубликован список банков, которые аккредитованы на передачу такой информации.

Не смогут уплачивать НПД лица, чей налогооблагаемый доход превысил 2,4 млн рублей. Кроме того, запрещено применять режим тем, кто осуществляет:

- Продажу товаров, исключая продукцию собственного изготовления. Иначе говоря, смогут применять НПД производители и лица, оказывающие услуги — с учетом приведенных ниже исключений.

- Реализацию подакцизных или подлежащих обязательной маркировке товаров.

- Продажу имущества (прав на него), исключая то, которое применялось для личного или домашнего пользования.

- Добычу и/или реализацию полезных ископаемых.

- Деятельность, которая ведется в интересах другого лица по договорам комиссии, поручения либо агентским соглашениям (кроме оказания услуг по доставке и приему платежей). Однако агентам и прочим упомянутым посредникам можно будет переходить на НПД, если они при оказании своих услуг будут применять кассовую технику, зарегистрированную на продавца товара.

Предприниматели смогут уплачивать НПД, если полостью перейдут на этот налоговый режим. Совмещать его с каким-либо другим спецрежимом, а также с основной налоговой системой, не получится.

Не относятся к профессиональным доходы, которые получены:

- от работодателей по трудовым договорам (зарплаты, премии и так далее);

- за государственную гражданскую и муниципальную службу;

- от реализации собственного имущества — транспорта, недвижимости;

- от сдачи в аренду нежилых помещений;

- от продажи ценных бумаг, долей в компаниях и так далее;

- по договорам совместной деятельности (простое товарищество, доверительное управление);

- от операций по уступке (переуступке) прав требований;

- по договорам, которые заключены с бывшими работодателями, если после увольнения прошло не более 2 лет;

- от профессиональной деятельности арбитражных управляющих, оценщиков, адвокатов и нотариусов;

- от оказания услуг для личных и домашних нужд из пункта 70 статьи 217 НК РФ.

- в натуральной форме.

Итак, граждане России и стран ЕАЭС, которые ведут деятельность в регионах осуществления проекта, со следующего года смогут перейти на уплату НПД. Для этого нужно будет зарегистрироваться в ФНС.

Граждане стран ЕАЭС должны будут зарегистрироваться на сайте Налоговой службы. Граждане прочих зарубежных стран не смогут уплачивать налог на профессиональный доход.

Наличие регистрации на сайте ФНС поможет и гражданам России — в таком случае они смогут стать плательщиками НПД только на основании заявления. Если же доступа в Личный кабинет нет, придется дополнительно подавать копию паспорта и фотографию. Направить документы в налоговый орган нужно через приложение «Мой налог». Также можно будет зарегистрироваться через банк.

Заявление будет рассмотрено налоговым органом. Если все в порядке, гражданина зарегистрируют и уведомят об этом через приложение. После этого можно считать, что физлицо является плательщиком НПД. Но могут и отказать. Это произойдет, если информация, которая есть в распоряжении налогового органа, будет противоречить сведениям, поданным заявителем.

ИП могут перейти на НПД по собственному желанию в любое время. Но нужно в течение 30 дней уведомить ФНС о прекращении применения своего налогового спецрежима. Если этого не сделать, то регистрация плательщика НПД аннулируется.

Прекратить уплату налога на профдоход можно в любое время. Нужно лишь сообщить об этом в ФНС через приложение. Снимут с учета уже на следующий день. ИП при этом должны выбрать иной режим и зарегистрироваться в установленном порядке в течение 20 дней.

Налог нужно будет уплачивать ежемесячно. На основании сведений, переданных через «Мой налог» или банк, ИФНС сама будет вычислять сумму к уплате.

Один раз можно будет воспользоваться налоговым вычетом. Его максимальная — сумма 10 000 рублей, а ставки таковы:

- если доход облагается НПД по 6%, вычет предоставляется в размере 2% от дохода;

- если доход облагается НПД по 4%, вычет составит 1% от дохода.

Предположим, самозанятое лицо оказывает услуги физическим лицам и ежемесячно получает доход 30 000 рублей. Размер налога до вычета в этом случае составит 1 200 рублей в месяц (4% от 30 000). Вычет равен 300 рублей (1% от 30 000), значит, уплате ежемесячно подлежит 900 рублей (1 200 — 300). Однако когда суммарный размер вычета превысит 10 000, применяться он перестанет.

Налоговую базу составит весь облагаемый доход — расходы не учитываются. Отчетности по НПД не предусмотрено.

Плательщики НПД смогут не применять ККТ, поскольку чеки клиентам будут выбивать банки или электронные площадки, посредством которых будет осуществляться прием денег.

Формировать чек нужно в момент расчета, если оплата происходит наличными или электронными средствами платежа. При перечислении денег через банк чек нужно будет формировать не позднее 9 числа следующего месяца. Чек можно либо передать покупателю на бумажном носителе, либо отправить в электронном виде на абонентский номер или email. Еще один вариант — при покупке покупатель может считать QR-код чека мобильным устройством.

Чек должен содержать все необходимые реквизиты:

- наименование, дату и время расчета;

- ФИО налогоплательщика и его ИНН;

- название налогового режима «Налог на профессиональный доход»;

- перечень реализуемых товаров, работ или услуг;

- общую сумму покупки;

- если покупателем является ИП или юридическое лицо — его ИНН (покупатель обязан его сообщить);

- QR-код;

- уникальный номер чека

- название и ИНН банка или электронной площадки, если расчет осуществляется через них.

Вместе с введением налога в НК РФ появятся меры ответственности за связанные с ним нарушения (статьи 129.13 и 129.14). Если физическое лицо не передаст в налоговый орган информацию о произведенном расчете по облагаемой НПД операции, его накажут штрафом 20% от суммы расчета. При повторном нарушении в течение полугода штраф составит 100% от суммы расчета. Если подобное нарушение допустит банк или электронная площадка, их оштрафуют также на 20% от суммы, но не менее 200 рублей за каждый расчет.

Однако в первый год штрафовать не должны. Во всяком случае, об этом заявил глава комитета по бюджету и налогам Госдумы Андрей Макаров. По его словам, такая договоренность достигнута с Минфином.

Граждане, которые уплачивают НПД, не обязаны платить взносы на пенсионное страхование. Это относится и к обычным «физикам», и к индивидуальным предпринимателям. Напомним, что на всех прочих налоговых режимах ИП обязаны уплачивать страховые взносы, даже если получают убытки или не ведут деятельности. НПД станет единственным спецрежимом, при котором обязанности уплачивать взносы нет.

При этом медицинские взносы будут уплачиваться автоматически — они включены в ставку налога. 63% от уплаченной суммы будет идти в региональный бюджет, а 37% — в Фонд медицинского страхования. А вот взносы на пенсионное страхование можно будет платить по желанию — тогда будут учитываться периоды страхового стажа. Сумму таких добровольных взносов устанавливает сам плательщик. Их максимальный размер составляет 8 x МРОТ x 12 x 26%.

Итак, можно сделать основные выводы по применению нового режима:

- Наиболее выгодным он будет для тех, кто работает с физическими лицами.

- Большим преимуществом будет являться возможность самостоятельно выбирать, уплачивать ли пенсионные взносы, а также их сумму.

- Ходить в налоговую не придется.

- При осуществлении таких популярных видов деятельности, как розничная торговля и сдача в аренду нежилых помещений, применять новый режим не получится. А вот если сдается квартира, то с дохода можно уплачивать НПД.

- Доходы репетиторов, нянь и домашнего персонала полностью освободят от налогообложения.

- Режим не подменяет НДФЛ работающих граждан, а создается специально для самозанятого населения. Заключить с работодателем ГПХ вместо трудового договора с целью налоговой выгоды также не выйдет.

Выплачивать налог на добавочную стоимость обязаны все граждане Российской Федерации, проживающие на территории страны.

В большинстве случаев за физические лица отчисления данного типа делают налоговые агенты – работодатели (юридические лица, индивидуальные предприниматели).

Им следует помнить, что ежегодно действующее на территории РФ законодательство реформируется.

Содержание

Это касается также вычетов, полагаемых по причине выплат в бюджет государства НДФЛ. Некоторые изменения были осуществлены также в 2019 году.

Прежде, чем использовать право на какие-либо вычеты, юридическому лицу или же предпринимателю следует максимально внимательно ознакомиться со следующими важными моментами:

- базовые сведения;

- элементы налогообложения;

- законные основания.

Налоговый вычет представляет собой некоторую сумму. Право на льготу данного типа имеют только физические и юридические лица, выплачивающие в бюджет НДФЛ (налог на доходы физических лиц).

Величина ставки по нему составляет 13%. Налоговый вычет используются для уменьшения величины доходов, с которой впоследствии выплачивается налог.

Также данную прибыль обозначают специальным термином «налогооблагаемая база». Так, в некоторых случаях, под вычетом понимается возврат некоторой суммы в случае:

- приобретения недвижимости;

- если понесены какие-либо существенные расходы на лечение;

- осуществлена оплата обучения в аккредитованном государством учреждении.

В последнем случае возврату не подлежит вся сумма, а только потраченная на оплату налога на доходы физических лиц.

Все элементы налогообложения можно разделить на две основные категории:

- налогоплательщики;

- объекты;

- база;

- разновидности вычетов.

Плательщиками налога на доходы физических лиц являются:

- все физ. лица – резиденты РФ;

- все физ. лица, получающие какую-либо прибыль на территории РФ и не являющиеся резидентами страны.

Объектом налогообложения являются любые доходы физических лиц. Причем как получаемые на территории Российской Федерации, так и за её пределами.

В то же время имеется перечень исключений – некоторые доходы не облагаются НДФЛ. В налогооблагаемую базу в обязательном порядке включается доход, как в денежной, так и в натуральной форме.

Причем по каждому виду доходов данная база определяется индивидуально. Величина налоговой ставки может отличаться от стандартной, равной 13 %.

Длительность налогового периода составляет 1 год. Сами налоговые вычета также делятся на несколько основных категорий:

Сроки сдачи, а также тарифы, касающиеся НДФЛ, достаточно подробно обозначаются в гл.№23 Налогового кодекса Российской Федерации.

Так, перечень налогоплательщиков, обязанных выплачивать НДФЛ и, соответственно, имеющих право на выплаты, обозначается в ст.№207 НК РФ.

Перечень объектов, с которых обязательна выплата НДФЛ:

Очень важным вопросом является формирование налоговой базы. Данный момент следует тщательно изучить не столько лицам физическим, сколько юридическим. Так как перечень включаемых в данную базу объектов достаточно обширен.

Если налоговая служба при проверке обнаружит какие-либо нарушения, связанные с её формированием, она может наложить достаточно серьезное взыскание.

Все наиболее существенные моменты касательно налоговой базы обозначаются в следующих разделах:

Длительность налогового периода также зафиксирована – ст.№216 НК РФ. Только после его истечения возможно использование вычетов. Перечень их обозначается в ст.№218-331 НК РФ.

Сами ставки по НДФЛ также перечисляются в Налоговом кодексе. Все они присутствуют в ст.№224 НК РФ.

Исчисление налога на доходы физических лиц имеет свои особенности. Все они обозначаются в ст.№225, 226, 227, 228 НК РФ.

Процесс вычисления сильно отличается для следующих категорий плательщиков:

- налоговых агентов;

- отдельных категорий физических лиц;

- отдельных видов доходов.

Существует установленный действующим законодательством порядок уплаты налогов. Он рассматривается в ст.№228 НК РФ.

Действующие КБК по НДФЛ в 2019 году, читайте здесь.

Согласно ей, налоговая декларация, которая и является основанием для получения вычетов физическим лицами, должна подаваться не позже, чем 30 апреля года, который следует за истекающим налоговым периодом.

Налоговое законодательство практически каждый год претерпевает различного рода реформы.

Порой разобраться, какие изменения вычетов НДФЛ в 2019 году для иностранцев, а также иных категорий лиц, имеющих право на льготы, можно применять, достаточно сложно.

Не стоит забывать, что ежегодные изменения в законодательстве затрагивают все типы вычетов.

На сегодняшний день существуют следующие социальные налоговые вычеты, обозначенные в Налоговом кодексе Российской Федерации:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.