Сегодня рассмотрим тему: "какие даты указывают в 6-ндфл" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

При подготовке налоговой отчетности одной из важных задач – правильное проставление дат в 6-НДФЛ, так как инспекторы проверяют их в обязательном порядке. Для грамотного формирования отчета нужно детально разобраться во всех нюансах. Далее в том числе о них.

- ст. 223 НК РФ – день получения дохода (по факту);

- ст. 226 НК РФ – сроки отчисления налога в бюджет;

- ст. 6.1 НК РФ – перенос срока оплаты;

- письмо налоговой службы № БС-4-11/8568.

На какие позиции нужно обратить внимание? В расчете есть три значимые даты:

- фактическое получение денежных средств, облагаемых подоходным налогом;

- удержание подоходного налога с поступлений в адрес человека;

- отчисление сумм налога в бюджет.

Дату отражают в строке 100 второго раздела. Согласно законодательству, она отличается в зависимости от вида дохода:

- Зарплата.

Указывают последний день месяца, в котором она начислена. Например, расчет за первый квартал должен показывать оплату труда за январь-март. Правда, если средства были частично начислены в марте, но фактически выплачены целиком позже (в апреле), расчет налога делают уже в 6-НДФЛ за второй квартал. Также см. «Заполняем строки в расчете 6-НДФЛ». - Натуральная форма.

Необходимо проставить число, по состоянию на которое совершена непосредственная передача каких-либо ценностей, благ. - Извлечение материальной выгоды.

Датой получения признается последний день каждого месяца на протяжении всего периода экономии.

Какие даты ставить при удержании НДФЛ

Особенно важно правильно указывать дату удержания подоходного налога, которая находится в строке 110 второго раздела отчетности. Так, не имеет значения, в каком периоде сделано начисление. Средства на налог как бы «замораживаются» в день фактического получения лицом дохода.

На практике бывают ситуации, когда доходы частично поступают в одном отчетном периоде, а полностью предоставлены – в другом. Тогда НДФЛ удерживают только после их получения по факту.

Какие даты указывать в форме 6-НДФЛ для срока уплаты

В строке 120 второго раздела расчета указывают день – обычно крайний для отчисления налога. Инспекторы обязательно обращают на него внимание, ведь от поставленной даты зависит, произошло ли нарушение. Также см. «Заполняем Раздел 2 в 6-НДФЛ».

Имейте в виду: в 2016 году срок изменился! При получении стандартных доходов последним считается день, следующий за их поступлением.

ПРИМЕР

Если зарплата за сентябрь 2016 года выдана сотрудникам 10 октября, оплатить налог нужно не позднее 11 октября.

Исключение предусмотрено при выплате больничных и отпускных денег: в подобных случаях последний срок переходит на последнее число месяца, в котором они были произведены. Причем, учитывают только будни.

| Видео (кликните для воспроизведения). |

Когда деньги выдают перед праздником или выходными, расчет с бюджетом возможен разрешен при наступлении первого рабочего дня.

ПРИМЕР

ООО «Солярис» выдала сотрудникам 29 декабря 2016 года аванс в сумме 287 000 руб., а окончательный расчет в размере 390 000 руб. был сделан 10 января 2017 года. [Какие даты указывать] в декларации за I квартал в части поступления доходов и удержания налога?

- В первом разделе отчетности необходимо в стр. 100 указать дату – 29.12.2016 (для 287 000 руб.).

- В стр.110 пишут дату – 10.01.2017 для удерживаемых средств в размере 88 010 руб. ((287 000 руб. + 390 000 руб.) × 13%).

- В стр. 120, информирующей о крайнем сроке оплаты НДФЛ, ставят 11.01.2017.

Определяя точные даты при заполнении в 6-НДФЛ, обязательно соотносите свои решения со ст. 223 Налогового кодекса и приведенными выше рекомендациями. Они помогут правильно оформлять налоговую отчетность.

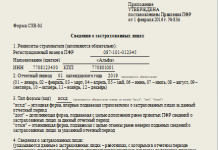

Один из основных вопросов, возникающих при подготовке формы 6-НДФЛ (утв. Приказом ФНС от 14.10.2015 № ММВ-7-11/450@ ), — какие даты отражать в Расчете сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом. Расскажем об этом в нашей консультации.

Раздел 2 формы 6-НДФЛ «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц» содержит 3 даты, которые нужно заполнить:

- дата фактического получения дохода (строка 100);

- дата удержания налога (строка 110);

- срок перечисления налога (строка 120).

Чтобы определиться, какие даты ставить по строке 100, необходимо обратиться к ст. 223 «Дата фактического получения дохода» НК РФ. Основные даты фактического получения дохода представим в таблице:

Датой удержания НДФЛ является дата фактической выплаты дохода. Ведь налоговые агенты обязаны удержать исчисленную сумму НДФЛ непосредственно из доходов налогоплательщика при их фактической выплате (абз. 1 п. 4 ст. 226 НК РФ).

Если доход выдается в натуральной форме, а также при получении дохода в виде материальной выгоды налоговый агент должен удержать НДФЛ за счет любых выплачиваемых в денежной форме доходов (абз. 2 п. 4 ст. 226 НК РФ).

Необходимо помнить, что в случае выдачи аванса в счет заработной платы датой удержания налога по нему будет являться дата окончательной выплаты зарплаты. Более подробно об отражении аванса в форме 6-НДФЛ мы рассказывали в нашем отдельном материале.

Срок перечисления НДФЛ – это дата, не позднее которой сумма налога должна быть перечислена в бюджет. По общему правилу перечислять удержанный НДФЛ налоговые агенты обязаны не позднее дня, следующего за днем выплаты дохода (абз. 1 п. 6 ст. 226 НК РФ). К примеру, НДФЛ с выплаченной 05.02.2019 зарплаты должен быть уплачен не позднее 06.02.2019.

| Видео (кликните для воспроизведения). |

Но есть и исключение: НДФЛ с пособий по временной нетрудоспособности и отпускных перечисляются не позднее последнего числа месяца, в котором такие выплаты производились (абз. 2 п. 6 ст. 226 НК РФ).

При этом по строке 120 указывается только рабочий день. То есть, если день, следующий за днем выплаты дохода, или последний день месяца (для отпускных и больничных) – выходной день, то в качестве срока перечисления налога указывается следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ; Письмо ФНС от 16.05.2016 № БС-4-11/8568@ ).

О том как заполнить форму 6-НДФЛ на примере, мы рассматривали в нашей отдельной консультации.

Несмотря на то, что в новой форме 6-НДФЛ всего лишь пара разделов, его заполнение вызывает у бухгалтеров много вопросов. На ее составление уходит много времени. Сама ФНС трижды меняла контрольные соотношения, которыми ее контролирует.

Ранее предприниматели и юридические лица производили начисления и выплаты заработков своим сотрудникам и налогов с них раз в год. Теперь составление и сдача этих сведений обязательна для всех поквартально. Причем, информация отражается не на каждого работника, как в справках 2-НДФЛ, а в целом по всему штату организации в одном отчете.

Форма расчета и правила его составления установлены приказом ФНС № №ММВ-7-11/450 от 14.10.2015 года. Их соблюдение обязательно для всех налоговых агентов.

Основной для составления Расчета 6-НДФЛ являются сведения регистров налогового учета. Он состоит из двух разделов.

Первый раздел, в свою очередь, условно делится на два блока. В нем отражаются обобщенные показатели. К первому блоку относятся строки 010-050. Они заполняются раздельно по каждой налоговой ставке. Так, если в компании имеются работники-резиденты и нерезиденты, вся группа строк заполняется дважды: сначала по ставке 13%, затем по ставке 30%. В строке 010 отмечается ставка налога: 13, 15, 30, 35 процентов.

Во второй блок входят строки 060-090. Заполнять их необходимо один раз вне зависимости от ставок налога.

Во втором блоке отражаются даты и суммы, полученных сотрудниками доходов по факту и удержанный с них налог на доходы физических лиц. В отличие от первого раздела, заполняемого нарастающим итогом, здесь содержатся показатели только за последние три месяца.

Помимо сведений о выплаченных персоналу доходах второй раздел показывает информацию, относящуюся к вычетам по НДФЛ.

Процедура заполнения второго раздела имеет особенности. Во-первых, вносимые показатели представляются в виде дополнения к предыдущим отчетам. Например, в Расчете за полугодие будет отражаться информация за второй квартал, а в документе за 9 месяцев – за третий квартал.

Итоговое обобщение производится идентично. Если у сотрудников совпали даты выплат доходов и вычета, показатели с идентичными датами обобщаются.

При составлении отчетности важно знать, какие даты указывать в 6-НДФЛ. Каждая из них имеет свои особенности. Налоговый кодекс требует перечисления НДФЛ в бюджет в рамках установленного срока, окончание которого приходится на вечер следующего дня за днем осуществления выплаты средств.

Однако, имеются исключения из этого правила, на основе которых проставляемая в строке 120 дата должна соответствовать следующим положениям:

- при отражении стандартных выплат, предусмотренных ст. 226 НК РФ, соответствовать дню, следующему после дня, отраженного в строке 110;

- при внесении сумм по больничным и отпускам – соответствовать последнему дню месяца, в котором произведена их выплата;

- при совпадении дня перечисления налога с праздничной датой смещаться на первый рабочий день, следующий за нерабочим днем.

Таким образом, второй раздел формы 6-НДФЛ оформляется по общим правилам. Единственное, что важно учесть, — нюансы по переносу дат перечисления налога в отдельных ситуациях.

С 1 января 2019 года налоговых агентов обязали сдавать Расчет 6-НДФЛ в дополнение к форме 2-НДФЛ. Главное различие данных документов в сроках сдачи. Первый необходимо представлять поквартально. Такое новшество введено в целях усиления контроля за правильностью проведения расчетов и своевременностью перечисления в бюджет подоходного налога.

Новый отчет должен представляться в ФНС в течение месяца, следующего за отчетным периодом, а итоговый – вначале следующего года: по 1 апреля включительно. К примеру, Расчет по форме 6-НДФЛ за полугодие нужно сдать не позднее 31 июля.

По общему правилу граждане представляют отчеты по месту своего проживания, а предприятия – по юридическому адресу.

Однако, имеются и исключительные ситуации:

Сложности в составлении отчета связаны с несовпадением сроков перевода налога и выплат работающему персоналу. Число увольнения становится датой выплаты дохода и фиксируется в строке 100.

Трудовой кодекс обязывает производить все расчеты со специалистом в день увольнения. При неявке за выплатой крайней ее датой становится следующее число. НДФЛ подлежит удержанию в день, когда осуществлено увольнение и произведены сопутствующие выплаты.

Иногда работодатели рассчитываются с сотрудниками до дня фактического увольнения. К примеру, заранее может быть выплачена компенсация за неиспользованный работником отпуск. В таком случае и НДФЛ необходимо удержать раньше. Вместе с тем, закон требует осуществления расчетов именно в день увольнения.

В форме 6-НДФЛ предусмотрены определенные особенности: в строке 100 отражается последний рабочий день увольняемого специалиста, а в 110 – число выдачи ему средств от работодателя. В итоге выходит, что дата в 100 строке позже, чем в 110. Такое отражение не противоречит закону и не доставит проблем при представлении отчета.

В случае расторжения договора по соглашению сторон работнику полагается выходное пособие. Такой доход не подлежит налогообложению, если его размер не больше трех средних зарплат. Следовательно, отражать его в Расчете не обязательно.

Образец письма о нулевом 6-НДФЛ вы можете скачать из этой статьи.

При превышении размера выходного пособия установленных пределов, его нужно отразить. Дата получения средств и удержания с них налога в такой ситуации будет числом осуществления выплаты сотруднику этих средств.

В ходе заполнения второго раздела необходимо руководствоваться следующими законодательными положениями:

- дата фактического поступления средств работнику определяется на основании ст. 223 НК — Статья 223. Дата фактического получения дохода;

- день перевода налога в государственный бюджет отражается с учетом ст. 226 НК;

- перенесение сроков представления отчета регулируется ст. 6.1 НК.

В строке 100 Расчета 6-НДФЛ указывается дата выплаты заработанных средств, подлежащих обложению НДФЛ.

Такие выплаты бывают трех видов:

Строка 110 предназначена для отражения даты удержания НДФЛ с фактически выплаченных сотруднику средств. Для правильного датирования налоговых удержаний следует руководствоваться днем фактического поступления дохода работникам. Закон требует удерживать НДФЛ в день выплаты заработка по факту.

При получении сотрудниками натуральных видов дохода или в виде материальной выгоды подоходный налог тоже должен быть удержан. Если не удалось произвести это в отчетном квартале, обязательно нужно сделать в следующем периоде. Выдача аванса датируется числом, когда удержан налог с поступлений сотрудников полного месячного заработка.

Важно помнить, что с аванса подоходный налог необходимо удерживать лишь, когда его выдача пришлась на последнее число месяца. С октября 2019 года выдача заработка и аванса осуществляется по новым правилам: аванс выплачивается не позже 15 числа после даты выдачи зарплаты. Более поздняя выплата зарплаты или аванса грозит работодателю немалым штрафом – в 50000 рублей.

В строке 120 пишется дата перевода подоходного налога в бюджет. Этой информации налоговые органы уделяют пристальное внимание, поскольку по ней видно, произошло ли поступление НДФЛ.

Дата перечисления налога – это день, до которого необходимо произвести налоговый платеж. По общему правилу ее считается число, следующее за днем выплаты сотрудникам причитающихся средств с учетом правил по переносу праздничных и выходных дат. Однако, стоит помнить об имеющихся исключениях. К примеру, по выплате пособий по болезни или отпускных.

Внимание! С 2019 года действуют новые сроки перечисления подоходного налога. Так, НДФЛ с заработной платы необходимо заплатить не позже даты, следующей за днем ее фактической выдачи.

Расчет 6-НДФЛ сдается так же, как и 2-НДФЛ в бумажном виде или электронной версии. Первый вариант возможен при штатной численности компании не более 24 единиц. Второй способ используется при превышении числа сотрудников данного предела, т.е. 25 и более человек.

На титульной странице отчета пишется наименование фирмы и ее основные реквизиты, указывается код отчетного периода. К примеру, Расчет за полугодие шифруется числом «31».

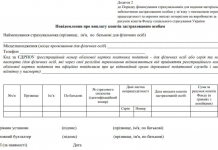

В таблице представлена информация о том, какие даты указывать в 6-НДФЛ по строкам 100-120:

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

В Разделе 2 указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога, и обобщенные по всем физическим лицам суммы фактически полученного дохода и удержанного налога.

В Разделе 2 указывается:

– по строке 100 – дата фактического получения доходов, отраженных по строке 130;

– по строке 110 – дата удержания налога с суммы фактически полученных доходов, отраженных по строке 130;

– по строке 120 – дата, не позднее которой должна быть перечислена сумма налога;

– по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога) в указанную в строке 100 дату;

– по строке 140 – обобщенная сумма удержанного налога в указанную в строке 110 дату.

Если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 – 140 заполняются по каждому сроку перечисления налога отдельно.

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Спасибо, Roman. Вроде бы все понятно, кроме строки 110. Когда следует удерживать налог НДФЛ в тот же день, что и выдаются деньги?

Вы можете оставить комментарий к данной теме после регистрации. Зарегистрированным пользователям доступно больше возможностей. Перейти к регистрации.

Вопрос

Добрый день! З/п начисляется и выплачивается в конце месяца или в последний рабочий.В этот же день перечисляем налоги по НДФЛ .

Например: апрель 100 30,04,2016 — з/п начисл.

110 29,04,2016 — произведена выпл.з/п (и перечисл. налог 13%)

120 04,05,2016 — какую дату ставим в эту строку?

май 100 31,05,2016 — з/п начисл.

110 31,05,2016 — произведена выплата з/п (и перечислен налог 13%)

120 01,06,2016 — какую дату ставим в эту строку?

в июне 100 30,06,2016; 110 30,06,2016 и перечислен налог 01,07,2016

как правильно заполнить и не допустить нарушение в законодательстве? Спасибо.

Ответ

В разд. 2 приведено несколько блоков строк 100 — 140.

Принцип заполнения отдельных блоков состоит в том, что вам нужно доходы разделить сначала на группы по датам их получения, а затем по срокам перечисления НДФЛ в бюджет. И там, где даты совпадают, вы сможете все суммы показать в одном блоке строк 100 — 140. А где не совпадают — в разных блоках строк. Поясним, о чем идет речь:

— строка 100 «Дата фактического получения дохода» — здесь надо отразить те даты, которые прописаны в ст. 223 НК РФ. Для заработной платы это последний день месяца, за который она начислена.

— строка 110 «Дата удержания налога» — показывается день, когда вы фактически перечислили/выдали работнику доход за минусом НДФЛ (удержали налог из дохода). Для зарплаты — это день их выплаты работникам;

— строка 120 «Срок перечисления налога» — здесь надо указать крайний срок перечисления НДФЛ в бюджет, установленный в п. 6 ст. 226 и п. 9 ст. 226.1 НК РФ. И если он приходится на выходной/праздничный день, то он переносится на ближайший следующий за ним рабочий день. С 2016 г. крайний срок перечисления НДФЛ в бюджет установлен:

- для больничных и отпускных — не позднее последнего числа месяца, в котором выплачен доход.

- для всех остальных денежных доходов — день, следующий за днем выплаты дохода.

Также обратите внимание на такой момент. Даже если вы перечислите НДФЛ в бюджет в день получения дохода работником (в день выплаты зарплаты, больничных, отпускных и т.д.) и тем самым не нарушите срок перечисления НДФЛ в бюджет, мы вам не советуем экспериментировать и указывать в строке 120 дату фактического перечисления налога. Ведь отражение в строке 120 не той даты, которую хотят там видеть налоговики, ими может быть расценено как указание недостоверных сведений.

Строка 080 6-НДФЛ предназначена для налога, который компания не смогла удержать. Когда заполняется строка 080 в расчете 6-НДФЛ за 2018 год и как – покажем на примерах.

В разделе 1 расчета 6-НДФЛ “Обобщенные показатели” отражаются начисленный доход, исчисленный и удержанный налог по всем работникам. А итоговые данные приводятся в строках 060-090. Эти строки заполняются один раз, даже если налог посчитан по разным ставкам.

Какие суммы включать в строку 080 6-НДФЛ. Строка 080 предназначена для налога, который компания не смогла удержать. В ней надо указать сумму неудержанного налога за отчетный период.

В каких случаях заполняется строка 080 в 6-НДФЛ . Строка 080 6-НДФЛ заполняется, если до конца 2018 года компания точно не удержит налог с выплаты или натурального дохода. Если сотрудник получил натуральный доход, с которого компания сможет удержать налог в будущих месяцах, то не надо показывать его как неудержанный.

Обратите внимание, раздел 1 расчета заполняется нарастающим итогом с начала года.

Строка 080 6-НДФЛ, если компания не сможет удержать НДФЛ до конца 2018 года

Компания 1 сентября выдала директору беспроцентный заем – 200 000 руб. С начала года директор находится в отпуске за свой счет. Удержать НДФЛ до конца года компания не сможет. Других доходов за весь отчетный период не было. 30 сентября она рассчитала материальную выгоду. Ставка ЦБ на эту дату – 7,5%. Сотрудник пользовался займом 30 дн. Выгода составила 819,67 руб. (200 000 руб. × 2/3 × 7,5% : 366 дн. × 30 дн.). На эту же дату компания исчислила НДФЛ – 286,88 руб. (819,67 руб. × 35%). Выгоду и налог с нее компания отразила в строках 020, 040 и 080 формы 6-НДФЛ.

Строка 080 6-НДФЛ, если компания не сможет удержать НДФЛ в текущем квартале

Компания выдала сотруднику заем 1 сентября – 400 000 руб. 30 сентября она рассчитала материальную выгоду. Ставка ЦБ на эту дату – 10,5%. Сотрудник пользовался займом 30 дн. Выгода составила 1639,34 руб. (400 000 руб. × 2/3 × 10,5% : 366 дн. × 30 дн.). На эту же дату компания исчислила НДФЛ – 573,77 руб. (2295,08 руб. × 35%). Налог компания удержала только в октябре.

На дату заполнения расчета компания еще не удержала НДФЛ с выгоды, но строку 080 формы 6-НДФЛ за 2018 год не заполняет, так как до конца года удержит налог.

Строка 080 6-НДФЛ, если НДФЛ не выделен, работник уволился

6 сентября компания по решению суда выплатила бывшему сотруднику неустойку – 27 000 руб. Суд не выделил налог в постановлении, поэтому компания выдала всю сумму на руки. На дату выплаты она исчислила НДФЛ – 3510 руб. (27 000 руб. × 13%). Удержать налог с ближайших выплат компания не смогла, так как работник уволился.

Помимо неустойки за полугодие компания начислила доходы 10 сотрудникам (в том числе работнику, который получил неустойку) – 2 560 000 руб., исчислила и удержала НДФЛ – 332 800 руб. (2 560 000 руб. × 13%).

В строке 020 компания увеличила доходы на неустойку – 2 587 000 руб. (2 560 000 + 27 000). В строке 040 показала налог, исчисленный в том числе с неустойки, – 336 310 руб. (332 800 + 3510). Компания не смогла удержать НДФЛ, поэтому отразила налог 3510 руб. в строке 080 6-НДФЛ за 2018 год.

Напомним, если компания не удержала НДФЛ с работников до конца года, на этих работников надо будет сдать справки 2-НДФЛ с признаком “2” (п. 5 ст. 226 НК РФ).

В справках надо показать сумму неудержанного налога. Сумма неудержанного налога в 6-НДФЛ и 2-НДФЛ должна совпадать с показателем строки 080 6-НДФЛ за 2018 год.

6-НДФЛ: правила отражения дат движения дохода и налога

НДФЛ (налог на доходы физических лиц) должен выплачиваться в определённые законом сроки. Чтобы быстрее разобраться в датах начисления и уплаты налога, нужно изучить правила заполнения второй части декларации 6-НДФЛ. Этот раздел отвечает за корректное отражение в отчётности периодов получения дохода и начисления на них соответствующих налогов.

Второй раздел формы 6-НДФЛ, предусмотренной Приказом ФНС РФ, предназначен для правильного фиксирования сроков распределения доходов и налогов.

Заполнение сроков и сумм доходов в разделе 2 формы 6-НДФЛ — это очень важная процедура

В разделе имеется перечень трёх дат, которые важно уметь правильно заполнять:

- дата фактического получения дохода (строка 100);

- дата удержания налога (строка 110);

- срок перечисления налога (строка 120).

Список составлен для точного отражения в отчётности всех получаемых доходов по датам.

В пункте 2 статьи 223 Налогового кодекса РФ установлено, что фактической датой выплаты заработной платы является самый последний день в месяце.

Таким образом, в строке 100 обозначается 31-е, 30-е число или последний день февраля. Если этот день по календарю выпадает на выходные или праздники, запись в строке остаётся неизменной.

Утверждённой датой выплаты зарплаты считается самый последний день в месяце

Согласно закону (п. 6 ст. 226 НК РФ), все необходимые суммы налогов должны удерживаться в момент фактической выдачи дохода физическому лицу. Перечисления проводятся на следующий рабочий день.

Фиксирование срока удержания налога в 6-НДФЛ зависит от времени его начисления. Дата удержания для разных ситуаций будет такой:

- для «зарплатного» дохода — день выплаты заработка;

- для «увольнительной» выплаты — день расчёта с уволенным сотрудником;

- для «процентной экономии» — день ближайшей денежной выплаты за днём получения дохода.

В расчёте 6-НДФЛ дата удержания налога — один из обязательных к заполнению параметров

Отметим, что число удержания налога помещается в разделе 2 формы 6-НДФЛ за один отчётный период с моментом начисления налоговых выплат, когда выплаты физическим лицам проходили в этом же периоде. Но когда на отчётный период выпадает только срок поступления зарплаты, а получение денег происходит на следующие сутки, число удержания налогов включается в следующий отчёт.

Например, налог из майской зарплаты, который должен выплачиваться в июне, вписывается в строку 110 расчёта налогов за 9 месяцев. Но сведения о начисленной зарплате и удержанном налоге помещаются в раздел 1 полугодового отчёта.

Министерство финансов РФ позволяет оплачивать НДФЛ с доходов только один раз в месяц при получении работником зарплаты, минуя аванс. Но существуют разные виды выплат, установленные пунктом 6 статьи 226 НК РФ. Для упрощения понимания этого положения необходимо запомнить крайние сроки оплаты налога в бюджет, которые зависят от вида доходов работников.

Самостоятельная проверка правильности заполнения расчёта

Чтобы уточнить правильность заполнения формы 6-НДФЛ, ФНС выпустила необходимые контрольные соотношения, ознакомиться с которыми подробнее можно в специальном документе от 10.03.2016 N БС-4–11/3852@. В нём, в частности, разъясняется одно соответствие, на которое следует обратить особое внимание. Срок уплаты, то есть дата перечисление налога, обозначенный в строке 120, не наступает раньше срока, названного в строке 110, в которой обозначается факт его удержания.

Иногда подобное несоответствие вскрывается. В этом случае инспекторы вправе заподозрить налогового агента в фиксации недостоверных данных. Чтобы этого не произошло, важно самостоятельно заметить несоответствие, просто сверив записи двух строк: 110 и 120.

Дата, указанная в строке 120 (срок перечисления в бюджет), не может быть меньше даты из строки 110 (дата удержания налога)

Ответственность работодателя за недостоверную информацию

Если представители налоговых органов обвинят работодателя в предоставлении данных, не соответствующих друг другу, он станет нарушителем закона. Несовпадение информации из строки 120 со сроком перечисления НДФЛ в карточке расчётов с бюджетом недопустимо. Оно означает, что налогоплательщик осознанно или по невнимательности предоставляет искажённую отчётность и старается замаскировать неуплату налога в бюджет.

Чтобы развеять подозрения контролирующих органов, у бухгалтера будет максимум пять суток с момента выявления нарушения. Он должен за это время:

- Правильно устранить допущенную ошибку.

- Дать объяснение причин, по которым неточности попали в документ.

За фиксацию в документе недостоверных данных инспектор может наложить на налогового агента штраф в размере пятисот рублей за каждый некорректно составленный документ.

Видео: инструкция по заполнению реальными данными декларации 6-НДФЛ

Не ошибиться в дате дохода важно, чтобы суметь вовремя начислить и заплатить налог. При этом бухгалтеру во время внесения данных во вторую часть формы 6-НДФЛ важно соблюсти все правила заполнения расчёта. И помогут в этом примеры корректно заполненных образцов.

В 6-НДФЛ дата получения дохода отображается в Разделе 2 в разрезе последних трех месяцев отчетного периода. Согласно ст. 223 НК РФ, этот параметр обычно привязан к периодам, за которые произведены начисления, или ко дню выплаты дохода. Правила заполнения отчета прописаны в Приказе ФНС № ММВ-7-11/450@ от 14.10.2015 г.

В Разделе 2, который посвящен суммам полученных доходов и удержанного налога, отражаемым только за последний квартал (в отличие от раздела 1, где данные указываются по нарастанию с начала года), присутствуют 3 строки для проставления дат:

- Строка 100 – дата фактически полученного дохода, в 6-НДФЛ она определяется по нормам ст. 223 НК РФ. В общем случае – это день выплаты дохода физлицу, а применительно к зарплате указывается последний день месяца, за который она начислена персоналу (независимо от того, когда деньги были перечислены или выданы работнику).

- Дата удержания налога в 6-НДФЛ – строка 110. Какую дату ставить в этой ячейке – число, которым произведено удержание подоходного налога (день выплаты дохода физлицу – п. 4 ст. 226 НК РФ).

- Строка 120 – дата перечисления налога, но не фактическая, а крайний срок перевода денег в бюджет. В стандартных случаях этот день наступает на следующий день после выплаты дохода, а перечисление НДФЛ из отпускных и больничных может производится последним днем месяца, в котором они выплачены (п. 6 ст. 226 НК РФ).

Например, работники получают зарплату 3 числа следующего за расчетным месяца. Заработная плата за март в апреле в 6-НДФЛ найдет отражение в разделе 2 отчета за полугодие, и будет разбита по датам так:

- в строку 100 надо вписать последний день марта, независимо от того, рабочий это день или выходной) – 31.03.2018;

- в строке 110 удержание налога будет показано датой выплаты зарплаты – 03.04.2018;

- в строку 120 вносят срок, установленный для уплаты налога – 04.04.2018.

Дата фактического получения дохода в 6-НДФЛ: возможные варианты

Доходы могут быть получены физлицом в денежной или натуральной форме. Не всегда источником доходных поступлений выступает зарплата, это могут быть дивиденды, отпускные, больничные, премии и т.д.

В случае с заработной платой персонала, продолжающего трудиться у работодателя, в строке 100 всегда будет отражаться последний день месяца, за который осуществлены начисления. Если последний день месяца выпадает на выходной или праздник, в отчете все равно указывается эта дата (Письмо ФНС от 16.05.2016 г. № БС-3-11/2169@).

Если же работник увольняется и получает расчет до окончания месяца, в строке 100 показывают дату последнего рабочего дня увольняющегося.

В случае когда зарплата выдана в день начисления, т.е. последним числом расчетного месяца, дата удержания НДФЛ в 6-НДФЛ будет совпадать с днем фактического получения дохода (строки 100 и 110). Если таким образом выплачена зарплата за последний месяц квартала, вся операция попадет в раздел 1 Расчета 6-НДФЛ за текущий период (строки 020, 040, 070). А в раздел 2 Расчета она попадет уже в следующем отчетном периоде, поскольку крайний срок перечисления налога наступает на следующий день после даты, отраженной в строке 110 (Письмо ФНС от 15.12.2016 N БС-4-11/24063). Например, если выплата зарплаты за июнь и удержание налога произведено 30 июня, а срок перечисления налога – 1 июля, сумма дохода и налога отразится в разделе 1 Расчета за полугодие, а в раздел 2 эти суммы войдут уже в 6-НДФЛ за 9 месяцев.

По отпускным при заполнении 6-НДФЛ дата фактического получения дохода (отпускные) совпадает с днем перечисления средств работнику. Аналогичный подход используется при отражении в Расчете больничных. Значения строк 100 и 110 будут идентичными, в графу 120 надо внести дату последнего дня месяца выплаты.

Например, отпускные были получены работником 12 июля, а больничные перечислены 16 августа. При заполнении расчета за 9 месяцев во втором разделе эти выплаты будут выглядеть так:

- Отпускные:

- строка 100 – 12.07.2018;

- строка 110 – 12.07.2018;

- строка 120 – 31.07.2018.

- Выплата по листу нетрудоспособности:

- строка 100 – 16.08.2018;

- строка 110 – 16.08.2018;

- строка 120 – 31.08.2018.

Дата фактически полученного дохода в 6-НДФЛ будет совпадать с датой фактического перечисления физическому лицу или выдачи ему средств наличностью и для таких доходов:

- премия, выписанная работодателем единоразово;

- материальная помощь;

- дивидендные выплаты;

- доходы, которые были выданы в неденежной форме.

Если в отчете отражаются суммы сверхлимитных командировочных, подлежащих налогообложению НДФЛ, необходимо делать отсылку на последнее число месяца, в котором было осуществлено утверждение авансового отчета.

Например, работник вернулся из служебной поездки 16.07.2018, на следующий день он подал авансовый отчет с учетом сумм выплаты сверхнормативных командировочных выплат. В течение рабочего дня отчет с приложениями был проверен бухгалтером и согласован руководителем предприятия. В 6-НДФЛ в строке 100 по сверхнормативным командировочным будет указана дата 31.07.2018.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.