Сегодня рассмотрим тему: "как заполнить раздел 3 в расчете по страховым взносам в 2019 - 2020 году" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Назначение и заполнение раздела 3 расчета по страховым взносам в 2019 году

С начала 2019 года все страховые взносы на медицинское, социальное и пенсионное страхование должны перечисляться организациями в территориальное отделение налоговой инспекции. При этом к оформлению подлежит совершенно новый бланк, утвержденный приказом ФНС от 10 октября 2019 года.

Наиболее пристальное внимание нужно уделить, заполняя раздел 3 расчета по страховым взносам в 2019 году. Перед оформлением такой отчетности требуется в первую очередь проанализировать информацию о перечне лиц и организаций, подающих документ.

Для понимания ключевых особенностей назначения и заполнения рассматриваемого раздела необходимо ознакомиться с нюансами новой единой формы, с установленными сроками сдачи документации в территориальные контролирующие инстанции, с правилами оформления, а также с условиями выдачи документа на руки сотрудникам.

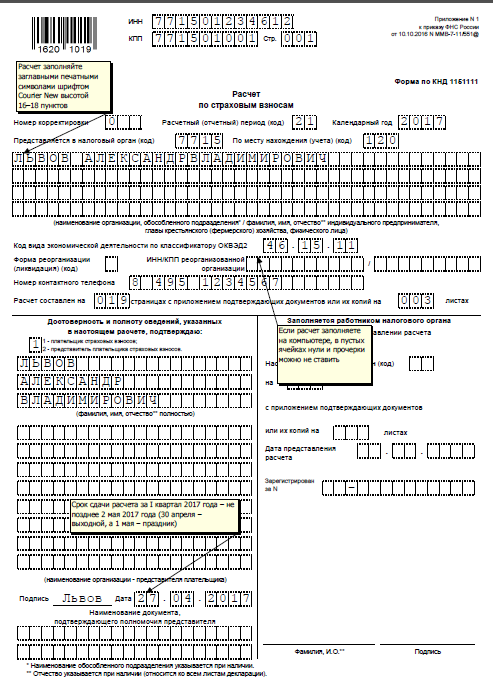

В соответствии с положениями Приказа ФНС от 10 октября 2019 года устанавливается новый бланк, применяемый для расчета всех страховых взносов. Кроме того, нормы вышеуказанного акта определяют порядок оформления и действующий порядок предоставления расчета в электронном формате. По КНД форма обладает номером 1151111.

Важно помнить о факте того, что из-за передачи в пользу налоговых служб полномочий по администрированию взносов страхового характера, с начала 2019 года все предприятия, их обособленные подразделения и индивидуальные предприниматели должны в обязательном порядке отчитываться в территориальные налоговые органы.

Актуальная форма, в каждом конкретном случае, может включать в себя исключительно 3 раздела. Составлением рассматриваемой документации должны заниматься все компании или предприятия, предприниматели, а также физические лица, не выступающие в качестве ИП, которые осуществляют выплату вознаграждений в пользу других физических лиц. Приказ начинает действовать с начала 2019 года.

Стоит отметить, что каждое заинтересованное лицо может ознакомиться с примером оформления отчетности на официальном сайте налоговой службы РФ.

Начиная с 2019 года расчет по страховым взносам подается всеми компаниями или предпринимателями, которые осуществляют выплату заработка своим сотрудникам, в территориальное подразделение налоговой службы. Подготовка и последующая передача документации должна быть осуществлена не позднее 30 числа каждого месяца, который следует за завершившимся отчетным периодом.

| Видео (кликните для воспроизведения). |

В случае выпадения срока сдачи расчета на государственные праздники или выходные, дата автоматически переносится на ближайший рабочий день.

На основании положений статьи 431 Налогового Кодекса РФ расчет может быть передан в руки представителей контролирующей инстанции либо в бумажном, либо в электронном виде. Первый вариант оформления предусматривается при численности штата сотрудников менее 25 человек. Что касается второго варианта, то он оформляется при штате более 25 сотрудников.

Если в рамках отчетного периода организация производила выплаты в пользу физических лиц, в ФНС необходимо предоставить документ, состоящий из:

- титульного листа;

- разделов 1-3;

- приложений к разделам.

Остальные листы должны заполняться только при наличии определенных обстоятельств, например, при выплате определенной суммы пособия из Фонда Социального Страхования.

Расчет, осуществляемый по рассматриваемой форме, должен в обязательном порядке предоставляться в контролирующие службы вне зависимости от факта того, осуществлялась ли активная деятельности и начислялась ли заработная плата в пользу сотрудников в течение всего года.

Для стандартной отчетности предусматривается следующая комплектация документа:

Что касается работодателей, выплачивавших в течение прошлого года финансовые вознаграждения в полном размере и начислявших все страховые взносы по ОМС, то они должны заполнить все без исключения разделы расчета в рамках единого расчета.

Единая форма отчетности по взносам страхового характера включает в себя титульный лист и несколько разделов. В первой части титульного листа указывается актуальная информация об организации, которая занимается подготовкой отчета.

У бухгалтеров организации не должно возникнуть особых проблем при составлении титульного листа документа, однако важно обратить довольно пристальное внимание на определенные нюансы. Например, в случаях, когда отчет заполняется представителями организации или предприятия, то важно указывать индивидуальный налоговый номер и КПП.

В подавляющем большинстве случаев бухгалтеры сталкиваются с характерными нюансами, связанными с заполнением строк о количестве застрахованных лиц. В таких ситуациях требуется проставление отметке о количестве физических лиц, на которых производится оформление документа. Если организация в рамках отчетного периода не увольняла и не принимала на работу новых сотрудников, то количество человек будет соответствовать среднесписочной численности.

| Видео (кликните для воспроизведения). |

Далее происходит доскональное заполнение следующих разделов:

- Для заполнения этого раздела обычно используются показатели актуального анализа. Это говорит о том, что происходит оформление информационного блока о сальдо и обороте соответствующего бухгалтерского счете. Страхователь показывает все начисления и суммы уплаченных взносов на ОМС и ОПС.

- Стоит отметить, что представителям рекомендуется с определенной очередностью сверять данные с пенсионными сведениями и сравнивать суммы по строкам 100-150 рассматриваемой формы с актами.

По ссылке можете узнать, сдают ли ИП с работниками форму СЗВ-М.

Образец заполнения раздела 3 расчета по страховым взносам:

Раздел 3 расчета по страховым взносам в 2019 году включает в себя актуальную информацию о тех сотрудниках, в пользу которых за последний квартал начислялись определенные выплаты. В том числе в соответствующем разделе важно указать информацию по факту увольнения работников в рамках предыдущего периода.

Например, если сотрудник написал заявление об увольнении в конце 2019 года, а в январе 2019 года ему была начислена годовая премия, то информация по такому работнику должна быть в обязательном порядке отражена в разделе 3 расчета за первый квартал.

Третий раздел предусматривает указание персонифицированной информации по каждому конкретному физическому лицу, по отношению к которым организация выступала в качестве непосредственного страхователя в последние 3 месяца отчетного периода.

Стоит отметить факт того, что тех сотрудников, которые в первом квартале отсутствовали на рабочем месте из-за отпуска, также нужно включать в рамки расчета. Это обуславливается тем, что в рамках указанного временного промежутка лицо состояло в официальных трудовых отношениях с работодателем и признавалось в качестве застрахованного гражданина.

Кроме того, в расчет должны быть в обязательном порядке включены те лица, в пользу которых в рамках отчетного периода осуществлялись выплаты по договорам гражданского характера. Это условие устанавливается Приказом ФНС РФ от 10 октября 2019 года.

В случаях, если организация указывает в бланке расчета персонифицированную информацию о собственном сотруднике впервые, то в строке 010 указывается код 0. Однако, когда подается уточненный расчет за необходимый период, то важно указать номер корректировки – 1, 2 и так далее для каждого нового бланка.

В позиции 020 отражается актуальная кодификация конкретного отчетного периода:

Расчет по страховым взносам в ИФНС за 2019 г.

Раздел обновлен 22 февраля 2019 г.

Представлять расчет по страховым взносам (РСВ) должны (п. 7, 11 ст. 431, пп. 1 п. 1 ст. 419, п. 1 ст. 420 НК РФ):

- организации, производящие выплаты физлицам в рамках трудовых договоров, ГПД на выполнение работ (оказание услуг), а также в рамках договоров авторского заказа и договоров, поименованных в пп. 3 п. 1 ст. 420 НК РФ;

- ОП, наделенные полномочиями по начислению и выплате вознаграждений работникам, а также иным физлицам в рамках вышеназванных договоров;

- ИП, производящие выплаты физлицам в рамках трудовых договоров, а также в рамках вышеупомянутых договоров.

Скачать бланк расчета по страховым взносам вы можете через систему КонсультантПлюс.

С формой расчета вы можете ознакомиться ниже.

ИП-работодатели должны представлять расчет в ИФНС по месту своего жительства. А при представлении расчета по страховым взносам организациями есть свои нюансы (п. 7, 11 ст. 431 НК РФ):

Способ представления зависит от среднесписочной численности работников и иных физлиц, в пользу которых производились выплаты (п. 10 ст. 431 НК РФ):

- если за предшествующий отчетный/расчетный период выплаты получили 25 и менее человек, то организация/ИП может представить расчет на бумаге;

- если за предшествующий отчетный/расчетный период выплаты получили более 25 человек, то работодатель обязан представить РСВ в электронном виде по утвержденному ФНС формату (Приложение № 3 к Приказу ФНС от 10.10.2016 NММВ-7-11/551@). Расчет должен быть подписан усиленной квалифицированной электронной подписью.

Важно знать, что если работодатель должен был представить электронный расчет, а сдал его на бумаге, то за нарушение способа подачи работодатель будет оштрафован на 200 руб. за каждый представленный не по формату расчет (ст. 119.1 НК РФ).

Расчет (как в электронном виде, так и на бумаге) нужно представить не позднее 30 числа месяца, следующего за отчетным/расчетным периодом (п. 7 ст. 431 НК РФ):

За нарушение срока представления РСВ работодателю грозит штраф (п. 1 ст. 119 НК РФ). А также налоговики могут заблокировать счет за «просроченный» расчет по страховым взносам, если не представить его в течение 10 дней по истечении установленного срока представления (п.3.2 ст.76 НК РФ).

Рассчитать сумму штрафа за просрочку сдачи РСВ вам поможет наш Калькулятор.

Расчет по страховым взносам состоит из:

- титульного листа;

- листа «Сведения о физическом лице, не являющемся индивидуальным предпринимателем»;

- раздела 1 «Сводные данные об обязательствах плательщика страховых взносов». Стоит отметить, что первый раздел является самым емким. Он включает в себя, в том числе расчеты сумм по всем взносам: на обязательное пенсионное, медицинское и социальное страхование (кроме взносов «на травматизм»);

- раздела 2 «Сводные данные об обязательствах плательщиков страховых взносов – глав крестьянских (фермерских) хозяйств»;

- раздела 3 «Персонифицированные сведения о застрахованных лицах» (данный раздел заполняется на каждое застрахованное лицо).

Разделы включают в себя подразделы. Кроме того, к разделам есть приложения.

Работодатели (не являющиеся главами КФХ) в обязательном порядке представляют:

Остановимся на некоторых моментах заполнения расчета по страховым взносам:

- Расчет должен быть заполнен чернилами черного, синего или фиолетового цвета (п. 2.15 Порядка заполнения расчета, утв. Приказом ФНС от 10.10.2016 N ММВ-7-11/551@ (далее — Порядок)).

- Текстовые поля заполняются печатными заглавными буквами (п. 2.16 Порядка)

- Страницы нумеруются, начиная с Титульного листа – ему присваивается номер «001» (п. 2.10 Порядка).

- Ошибки в расчете нельзя исправлять при помощи корректирующего или иного аналогичного средства (п. 2.17 Порядка).

- Нельзя распечатывать расчет двусторонним способом (п. 2.18 Порядка).

- Скрепление листов расчета, приводящее к порче бумажного носителя, недопустимо (п. 2.19 Порядка).

- При отсутствии каких-либо количественных или суммовых показателей в соответствующем поле ставится «0», в иных случаях — прочерк (п. 2.20 Порядка).

- Если работодатель представляет первичный расчет, то в поле «Номер корректировки» она должна указать «0–». При подаче первого уточненного расчета указывается «1–», второй – «2–» и т.д. (п. 3.5 Порядка).

Более подробно ознакомиться с правилами заполнения РСВ вы можете в вышеупомянутом Порядке.

Часть информации, содержащейся в расчете по страховым взносам, указывается в закодированном виде. Например, кодируется информация о периоде, за который подается РСВ. Об этих кодах вы можете почитать в отдельном материале.

Проверить правильность заполнения расчета можно при помощи разработанных ФНС контрольных соотношений (Письмо ФНС от 30.06.2017 № БС-4-11/12678@, Письмо ФНС России от 13.12.2017 N ГД-4-11/25417@). Кроме того, контрольные соотношения в части расходов на «больничные» пособия разработал и ФСС (Письмо ФСС от 15.06.2017 № 02-09-11/04-03-13313).

Расчет считается непредставленным, если (п. 7 ст. 431 НК РФ):

- раздел 3 содержит недостоверные персональные данные физлица;

- есть ошибки в числовых показателях раздела 3 (в сумме выплат, базы, взносов);

- сумма числовых показателей разделов 3 по всем физлицам не совпадет с данными по организации в целом, отраженными в подразделах 1.1 и 1.3 приложения № 1 к разделу 1 расчета;

- сумма взносов на ОПС (исходя из базы, не превышающей предельную величину) в разделах 3 по всем работникам не равна сумме взносов на ОПС по организации в целом в подразделе 1.1 приложения № 1 к разделу 1 расчета.

В вышеназванных случаях налоговики не позднее дня, следующего за днем представления электронного расчета, уведомляют работодателя о непринятии его РСВ. У работодателя есть 5 рабочих дней со дня его уведомления на исправление Расчета. Если работодатель уложится в отведенный срок, то датой представления расчета будет считаться дата первоначального представления расчета.

Если же расчет представлен на бумаге, то у ИФНС на уведомление о непринятии есть 10 рабочих дней, следующих за днем получения бумажного расчета, а у работодателя на исправление расчета – 10 рабочих дней с момента направления налоговиками уведомления об ошибках.

Если у работодателя по каким-то причинам отсутствовали в отчетном/расчетном периоде выплаты в пользу работников/иных физлиц, он должен представить в ИФНС расчет по страховым взносам с нулевыми показателями (Письмо ФНС от 03.04.2017 N БС-4-11/6174).

Как заполнить расчет по страховым взносам в 2019 году, учитывая, что за 1 квартал придется отчитываться на новом бланке. Мы подготовили небольшую инструкцию, подробно остановившись на том, что интересного ждет нас в изменившейся форме, кто должен представить РСВ и куда.

Плательщикам страховых взносов в 2019 году придется отчитываться по новой форме РСВ. Здесь вы найдете актуальный бланк отчетности и инструкцию по заполнению.

Бланк расчета по страховым взносам в 2019 году меняется. Пока приказ о новом бланке находится на утверждении. Перечислим самое важное:

- Из всех приложений убрали графу «Всего». В блоках строки нужно отражать теперь общую сумму с начала года, и помесячные отчисления за последний квартал. Квартальную цифру больше не показываем;

- В Раздел 1 добавлен «Код плательщика» . Его предназначение – уведомлять ФНС, были ли начисления зарплаты за 3 месяца последнего квартала или нет;

- В приложение 2 появилось поле о количестве физиков, с доходов которых фактически перечислялись взносы;

- В разделе 3 теперь не нужно дублировать год, отчетный период и дату;

- В разделе 3 поле «номер корректировки» переименовано в «признак аннулирования сведений о застрахованном лице»;

- Отменено Приложение 9.

Сдача отчета по страховым взносам в ИФНС делается до 30 числа месяца, следующего за отчетным кварталом. Все стандартные правила переноса при этом сохраняются.

Кто сдает отчет по страховым взносам и куда предоставляется

Вероятность применения новой формы РСВ никак не отразиться на том, кто сдает отчет по страховым взносам в 2019 году. Перечислим эти категории плательщиков:

- Предприятия и предприниатели, имеющие работников по трудовым договорам и ГПД, если имело место выдача каких-либо средств;

- Обособки, рассчитывающиеся с сотрудниками отдельно от головной компании, в том числе и с лицами по договорам ГПХ;

- Фермеры при наличии у них наемной силы.

Куда предоставляется расчет по страховым взносам в 2019 году – в ИФНС по месту регистрации фирмы, обособленного подразделения или месту жительства ИП.

Как заполнить единый расчет по страховым взносам в 2019 году

Порядок заполнения расчета по страховым взносам регулируется Приложением 2 к Приказу ФНС о новом бланке ЕРСВ.

На основе этого приложения мы составили небольшую инструкцию по заполнению единого расчета по страховым взносам в 2019 году:

- Обязательные поля расчета по страховым взносам остаются неизменными. Все компании и ИП предоставляют в ФНС: титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения № 1 к разделу 1, приложение № 2 к разделу 1, раздел 3.

- Раздел 2 расчета по страховым взносам предназначен для фермеров;

- Отчетность сдается ежеквартально, но нарастающим итогом, начиная с 1 января отчетного года. Соответственно нужно правильно указывать код отчетного периода: 21 – 1 квартал, 31 – полугодие, 33 – девять месяцев, 34 – год;

- В каждую графу можно вписать только одно число. Одна ячейка – одна цифра или буква;

- Нумерация идет с первого листа. Пропуски в номерах недопустимы, то есть пустые листы так же нумеруются;

- Помарки нельзя исправлять путем ластиков, лезвий, замазок и прочих канцтоваров;

- Если в количественной графе отсутствуют данные, ставьте 0. В остальных прочерк;

- Заполнение цифрами и буквами начинайте с левой ячейки.

Как заполнить расчет по страховым взносам при применении пониженных тарифов

Расчет по страховым взносам при применении пониженных тарифов заполняется в той же форме, что и Расчет по базовым тарифам. Разница заключается в том, что при пониженных тарифах нужно дополнительно включить в Расчет приложения, которые при базовом тарифе не заполняются. Какие именно приложения нужно заполнить, зависит от вида деятельности организации. Рассмотрим.

Расчет по страховым взносам при применении пониженных тарифов заполняется в той же форме, что и Расчет по базовым тарифам. Разница заключается в том, что при пониженных тарифах нужно дополнительно включить в Расчет приложения, которые при базовом тарифе не заполняются.

Какие именно приложения нужно заполнить, зависит от вида деятельности организации.

Рассмотрим особенности заполнения Расчета ниже.

Оглавление:

1. По какой форме заполнить Расчет при применении пониженных тарифов

Организации и ИП, которые применяют пониженные тарифы, заполняют Расчет по страховым взносам по той же форме, что и остальные плательщики взносов – по форме, утвержденной Приказом ФНС России от 10.10.2016 N ММВ-7-11/551@.

Разница в том, что для пониженных тарифов в форме Расчета предусмотрены специальные приложения, которые другие плательщики не заполняют.

Далее мы подробно рассмотрим порядок заполнения Расчета.

2. Какие листы Расчета нужно заполнить при применении пониженных тарифов

Если вы применяете пониженные тарифы, то независимо от вида деятельности в Расчете по страховым взносам вам нужно заполнить (п. п. 2.2, 2.4, 2.6 Порядка заполнения расчета по страховым взносам):

· подразделы 1.1 и 1.2 Приложения 1 к разд. 1;

Кроме того, некоторые плательщики должны заполнить дополнительные приложения:

· IT-организации, указанные в пп. 3 п. 1 ст. 427 НК РФ, – Приложение 5 к разд. 1;

· организации на УСН с видом деятельности, который указан в пп. 5 п. 1 ст. 427 НК РФ, – Приложение 6 к разд. 1;

· некоммерческие организации на УСН с видом деятельности, указанным в пп. 7 п. 1 ст. 427 НК РФ (кроме государственных и муниципальных учреждений), – Приложение 7 к разд. 1;

· ИП на патентной системе по выплатам физлицам, занятым в деятельности на патенте (кроме деятельности, указанной в пп. 19, 45 – 48 п. 2 ст. 346.43 НК РФ), – Приложение 8 к разд. 1.

Остальные листы формы Расчета по страховым взносам с пониженными тарифами не связаны. Они обязательны к заполнению только в определенных ситуациях. Например, Приложение 3 к разд. 1 нужно заполнить, если были выплаты больничных и других пособий по страхованию на случай ВНиМ (п. 2.7 Порядка заполнения расчета по страховым взносам).

3. В каком порядке заполнить Расчет при применении пониженных тарифов

3.1. Как заполнить титульный лист, раздел 1, подразделы 1.1 и 1.2 Приложения 1 к разделу 1

При применении пониженных тарифов титульный лист, разд. 1, подразделы 1.1 и 1.2 Приложения 1 к разд. 1 заполняются в обычном порядке. В Расчете отражаются сведения в том числе и о тех застрахованных лицах, за которых взносы уплачиваются по ставке 0%.

3.2. Как заполнить строку 001 в Приложении 1 к разделу 1

В Приложении 1 в строке 001 нужно указать код тарифа, который выбирается из Приложения N 5 к Порядку заполнения расчета по страховым взносам (п. 6.4 Порядка). Имейте в виду, что в Приложении N 5 приведены коды для всех тарифов, не только для пониженных. Вам нужно выбрать код того пониженного тарифа, который вы применяете.

Например, если вы производите пищевые продукты и применяете УСН, выбирайте код 08.

Если вы применяете несколько тарифов (например, пониженный и обычный или несколько пониженных тарифов), то Приложение 1 и его подразделы 1.1 и 1.2 нужно заполнить для каждого тарифа отдельно (п. 6.4 Порядка заполнения расчета по страховым взносам).

3.3. Как заполнить Приложение 2 к разделу 1

Это Приложение при применении пониженных тарифов в большинстве случаев заполняется в обычном порядке. В нем отражаются сведения в том числе и о тех застрахованных лицах, за которых взносы уплачиваются по ставке 0%.

Особенности есть только по заполнению отдельных строк Приложения для некоторых плательщиков:

· строку 051 заполняйте, если вы применяете пониженный тариф для аптечных организаций (ИП) на ЕНВД (пп. 6 п. 1 ст. 427 НК РФ). В ней нужно показать выплаты работникам, у которых есть право заниматься фармацевтической деятельностью (п. 11.8 Порядка заполнения расчета по страховым взносам);

· в строке 052 отражайте выплаты членам экипажей судов, зарегистрированных в РМРС, если вы применяете пониженный тариф по этим выплатам (п. 11.9 Порядка заполнения расчета по страховым взносам);

· строку 053 нужно заполнить, если вы ИП на патентной системе. В этой строке нужно показать выплаты физлицам, которые заняты в патентной деятельности (кроме видов деятельности, указанных в пп. 19, 45 – 48 п. 2 ст. 346.43 НК РФ) (п. 11.10 Порядка заполнения расчета по страховым взносам).

3.4. Как заполнить Приложение 5 к разделу 1

Приложение заполняют только IT-организации, указанные в пп. 3 п. 1 ст. 427 НК РФ (п. 14.1 Порядка заполнения расчета по страховым взносам). Оно нужно, чтобы подтвердить право на пониженный тариф.

В строках этого приложения отражаются (п. п. 14.3 – 14.7 Порядка заполнения расчета по страховым взносам, ст. 423, п. 5 ст. 427 НК РФ):

· в строке 010 – среднесписочная (средняя) численность работников;

· в строке 020 – общая сумма доходов, которая определяется по правилам ст. 248 НК РФ;

· в строке 030 – сумма доходов от деятельности в сфере информационных технологий по операциям, указанным в п. 5 ст. 427 НК РФ;

· в строке 040 – доля доходов от деятельности в сфере информационных технологий в общей сумме доходов. Доля определяется так: строку 030 разделить на строку 020 и умножить на 100;

· в строке 050 – дата и номер записи в реестре аккредитованных IT-организаций.

Если вы являетесь вновь созданной IT-организацией, заполняйте только графу 3 по строкам 010 – 040 и строку 050. Графу 2 вам заполнять не нужно, так как для нее нужны данные по предыдущему году, которых у вновь созданных организаций нет (п. 14.2 Порядка заполнения расчета по страховым взносам).

3.5. Как заполнить Приложение 6 к разделу 1

Приложение заполняют только организации и ИП на УСН, основной вид деятельности которых указан в перечне пп. 5 п. 1 ст. 427 НК РФ (п. 15.1 Порядка заполнения расчета по страховым взносам). Оно нужно, чтобы подтвердить право на пониженный тариф.

В этом Приложении отражаются (п. п. 15.2 – 15.4 Порядка заполнения расчета по страховым взносам):

· по строке 060 – общая сумма доходов на УСН, определенная по правилам ст. 346.15 НК РФ, нарастающим итогом с начала отчетного (расчетного) периода;

· по строке 070 – сумма доходов по основному виду деятельности, по которому применяется пониженный тариф, нарастающим итогом с начала отчетного (расчетного) периода;

· по строке 080 – доля доходов от основного вида деятельности, по которому применяется пониженный тариф, в общей сумме доходов на УСН. Доля определяется так: сумму из строки 070 нужно разделить на сумму из строки 060 и умножить на 100.

3.6. Как заполнить Приложение 7 к разделу 1

Приложение заполняют только некоммерческие организации на УСН, осуществляющие виды деятельности, перечисленные в пп. 7 п. 1 ст. 427 НК РФ, за исключением государственных и муниципальных учреждений (п. 16.1 Порядка заполнения расчета по страховым взносам). Оно нужно, чтобы подтвердить право на применение пониженного тарифа.

В строках Приложения отражаются (п. п. 16.3 – 16.7 Порядка заполнения расчета по страховым взносам):

· по строке 010 – общая сумма доходов на УСН с учетом требований п. 7 ст. 427 НК РФ;

· по строке 020 – доходы в виде целевых поступлений, указанные в п. 7 ст. 427 НК РФ;

· по строке 030 – доходы в виде грантов, указанные в п. 7 ст. 427 НК РФ;

· по строке 040 – доходы от видов деятельности, указанных в абз. 17 – 21, 34 – 36 пп. 5 п. 1 ст. 427 НК РФ;

· по строке 050 – доля доходов, которые учитываются для пониженного тарифа, в общей сумме доходов на УСН. Она определяется так: сумму строк 020, 030 и 040 разделить на строку 010 и умножить на 100.

Графу 1 Приложения по строкам 010 – 050 нужно заполнять при подаче Расчета за каждый отчетный период, а графу 2 по строкам 010 – 050 – только при подаче Расчета за год (п. 16.2 Порядка заполнения расчета по страховым взносам, ст. 423 НК РФ).

3.7. Как заполнить Приложение 8 к разделу 1

Приложение заполняют только ИП на патентной системе, которые выплачивают доходы физлицам, занятым в патентной деятельности. Оно нужно, чтобы подтвердить право на пониженный тариф.

Приложение не нужно заполнять, если патент выдан на виды деятельности, указанные в пп. 19, 45 – 48 п. 2 ст. 346.43 НК РФ, поскольку в этом случае пониженные тарифы не применяются (п. 17.1 Порядка заполнения расчета по страховым взносам, пп. 9 п. 1 ст. 427 НК РФ).

В строках Приложения отражаются (п. п. 17.3 – 17.8 Порядка заполнения расчета по страховым взносам):

· по строке 010 – выплаты физлицам по всем патентам (кроме патентов на виды деятельности, указанные в пп. 19, 45 – 48 п. 2 ст. 346.43 НК РФ): всего с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода;

· по строке 020 – номер патента;

· по строке 030 – код вида деятельности, который был указан в заявлении на патент;

· по строкам 040 и 050 – дата начала и дата окончания патента;

· по строке 060 – выплаты физлицам, которые заняты в деятельности на патенте, указанном в строке 020: всего с начала расчетного периода, за последние три месяца расчетного (отчетного) периода, за первый, второй и третий месяц из последних трех месяцев расчетного (отчетного) периода.

Если у вас несколько патентов, то строки 020 – 060 должны быть заполнены для каждого из них (п. 17.2 Порядка заполнения расчета по страховым взносам).

Если вам не хватило одного листа приложения для отражения всех патентов, то заполняйте еще лист(ы), но строку 010 вам нужно заполнить только один раз на первом листе Приложения 8 (п. 17.9 Порядка заполнения расчета по страховым взносам).

3.8. Как заполнить раздел 3

При применении пониженного тарифа этот раздел заполняется в обычном порядке с учетом следующих особенностей.

В строках 170 и 180 следует ставить “1” и в тех случаях, когда взносы на ОМС и по ВНиМ начисляются по ставке 0% (п. 22.19 Порядка). Физлицо остается застрахованным в системе социального страхования, несмотря на то, что плательщик применяет нулевой тариф.

В графе 200 подраздела 3.2.1 Расчета нужно указать код категории застрахованного лица в соответствии с пониженным тарифом. Код нужно выбрать из Приложения N 8 к Порядку заполнения расчета по страховым взносам (п. 22.25 Порядка). Например, если вы применяете пониженный тариф для организаций и ИП на УСН с видом деятельности, указанным в пп. 5 п. 1 ст. 427 НК РФ, то для работника – гражданина РФ нужно выбрать код категории ПНЭД. Для иностранцев в Приложении N 8 к Порядку предусмотрены отдельные коды.

Как заполнять раздел 3 нулевого расчета по страховым взносам

Кто и каким образом обязан отчитываться по страховым взносам?

Расчет по страховым взносам передают в налоговые органы все организации без исключения и индивидуальные предприниматели, заключившие хотя бы один трудовой договор или договор ГПХ с физлицами. В нем показываются суммы взносов, начисленные на заработную плату и прочие выплаты в пользу наемных работников.

Отчитаться следует на бланке, введенном в действие приказом ФНС России от 10.10.2016 № ММВ-7-11/551. Этот же приказ закрепил и Порядок заполнения расчета.

Срок сдачи выпадает на 30-е число месяца, следующего за отчетным периодом. К таковым относятся: первый квартал, полугодие, 9 месяцев, год.

Направить отчет налоговикам можно на бумаге (лично, через уполномоченного представителя, по почте) или электронно по ТКС.

ВАЖНО! Выбор способа сдачи зависит от среднесписочной численности сотрудников страхователя. Если она не превышает 25 человек, то можно выбрать любую форму сдачи. Если ССЧ больше 25 человек, то выбора нет — сдать расчет нужно в электронном виде.

Как уже было отмечено, расчет заполняется данными о начисленных с зарплаты и пр. страховых взносах. Однако бывает, что зарплата не выплачивается, например, в связи с приостановкой деятельности. Что же делать в такой ситуации?

- Организации должны сдать расчет в любом случае — есть у них начисления по зарплате или же если таковые отсутствуют. Считается, что одно застрахованное лицо у компании есть всегда — это директор. Когда зарплата не начисляется и не выплачивается даже ему, отчет заполняется нулевыми показателями и отправляется в налоговые органы.

- Индивидуальные предприниматели, работающие в одиночку, сдавать нулевой расчет не обязаны. Однако если у них имеется хотя бы один не расторгнутый трудовой договор, то отчитываться по взносам придется. Работники предпринимателя при этом могут находиться в неоплачиваемых отпусках.

Исходя из всего вышесказанного, вариантов со сдачей нулевых расчетов может быть несколько. Далее посмотрим, каким образом нужно правильно оформить нулевку по взносам.

Какие разделы следует включить в нулевку по взносам?

При отсутствии выплат в пользу физических лиц по трудовым договорам, договорам ГПХ, авторского права и пр. и, соответственно, при отсутствии цифровых показателей по страховым взносам страхователям в расчет нужно будет включить следующие разделы:

- титульный лист;

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1;

- приложение 2 к разделу 1;

- раздел 3.

На титульнике приводятся данные страхователя (ИНН, КПП, наименование/Ф.И.О., код ОКВЭД, телефоны), налогового органа, принимающего расчет (код). Также здесь отражается то, сдается ли исходная форма или корректирующая (в случае необходимости — номер корректировки), отчетный период и год, к которому он относится.

Все данные заверяются подписью уполномоченного лица с указанием даты подготовки или сдачи отчета.

Раздел 1 со всеми указанными нами подразделами и приложениями будет содержать нули по всем строкам с суммовыми и количественными показателями и прочерки по оставшимся знакоместам. КБК лучше всего прописать в отведенных для этого полях во избежание проблем с формированием электронной отчетности.

О том, какую информацию нужно внести в раздел 3 нулевого расчета, расскажем в следующем разделе.

Что отразить в разделе 3 нулевого расчета по взносам?

В раздел 3 вносятся сведения по каждому человеку, застрахованному в системе ОПС. При этом не имеет значения, были начисления в его пользу в отчетном периоде или нет (п. 22.1 Порядка заполнения). Таким образом, в нулевой расчет по страховым взносам в разделе 3 могут быть включены либо работники, не получающие вознаграждение от своего работодателя, например в связи с пребыванием в неоплачиваемых отпусках, либо директор — единственный учредитель, также не получающий заработную плату.

Подраздел 3.1 содержит информацию о том, является ли форма исходной или корректирующей, код отчетного периода, год, порядковый номер и дату сдачи сведений. Далее идет указание всех данных физического лица: ИНН, СНИЛС, Ф.И.О., дата рождения, пол, код и реквизиты документа, удостоверяющего личность, признак застрахованного лица в системах ОПС и ОМС.

Подраздел 3.2 содержит сведения о суммах:

- вознаграждений в пользу физлиц;

- начисленных взносов на ОПС.

Согласно п. 22.2 указанного выше Порядка при сдаче нулевого расчета подраздел 3.2 не заполняется. Однако можно заполнить и его с нулевыми показателями. Стандартные настройки большинства бухгалтерских программ таковы, что при отпуске за свой счет подраздел 3.2 автоматически формируется. Программа проставит:

- в строке 190 — месяцы отчетного периода;

- в строке 200 — код «НР»;

- в строках 210–240 выводятся нули.

Расчеты с подобным оформлением проходят форматно-логический контроль и принимаются налоговиками.

Какая ответственность грозит за непредставление нулевого отчета по страховым взносам?

В общих случаях непредставление или опоздание с отправкой расчета по взносам грозит наложением различных санкций со стороны налоговых органов. Но что будет, если не подать своевременно нулевой расчет? Сможет ли лицо обойтись без штрафа в этом случае, ведь начисления в нем отсутствуют? Ответ: нет, не сможет. Штраф будет обязательно, просто налоговики наложат его в минимальном размере — 1000 рублей, как это предусмотрено п. 1 ст. 119 НК РФ.

Учитывая вышеизложенное, организация, не выплачивающая никаких вознаграждений в пользу физлиц, как и все прочие, должна вовремя отчитываться перед контролерами. Кроме того, если просрочить сдачу отчета больше чем на 10 дней, налоговики заблокируют счет организации — теперь у них есть на это право.

Нулевой расчет по страховым взносам должны сдавать все организации, не выплачивающие заработную плату сотрудникам в течение отчетного периода, и ИП, у которых заключен хотя бы один трудовой договор, но по каким-то причинам также не осуществляющие выплаты по таким договорам.

Нулевка будет содержать титульный лист, раздел 1, подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1, раздел 3. Все остальные листы не подлежат включению в такой расчет.

В разделе 3 придется заполнить все данные о физлице, с которым у организации или ИП заключен договор, но которому зарплата не выплачивается. В компаниях таким лицом может выступать директор — единственный учредитель. Его данные обязательно должны быть включены в 3-й раздел даже при отсутствии трудового договора.

Непредставление нулевого расчета грозит экономическим субъектам минимальным штрафом в размере 1000 рублей, а в некоторых случаях и блокировкой расчетного счета.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.