Сегодня рассмотрим тему: "как подготовить нулевой 6-ндфл за 9 месяцев 2019 - 2020 года образец" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Как подготовить нулевой 6-НДФЛ за 9 месяцев 2018 года: образец

Отчет 6-НДФЛ обязаны сдавать все налоговые агенты. Речь идет о любых экономических субъектах, которые выплачивают доходы физическим лицам. А как быть, если в течение периода подобных выплат не было? Нужно ли сдавать нулевую форму, и, если все-таки нужно, то как ее правильно заполнить? Как заполнить 6-НДФЛ за 9 месяцев 2018 года (то есть, за 3 квартал 2018 года). Приведем пример заполнения нулевого расчета по итогам 9 месяцев 2018 года.

Рассмотрим сначала ситуации, когда необходимо сдавать полноценный отчет, хотя работодатели иногда ошибочно полагают, что это не так.

Форма 6-НДФЛ состоит из двух разделов. Первый отражает сведения о начисленном доходе и соответствующих ему суммах подоходного налога. Второй – содержит информацию о фактических выплатах и удержанном НДФЛ. Следовательно, если какой-либо из этих фактов имел место в течение отчетного периода, то отчет следует сдавать.

- Если не было выплат, но были начисления. Суммы начисленного физическим лицам дохода отражаются в первом разделе отчета нарастающим итогом с начала года. Поэтому, если какая-либо выплата была начислена хотя бы один раз (например, в январе), то отчет необходимо ежеквартально сдавать в течение всего года.

- Если не было начислений, но были выплаты. Здесь ситуация более интересная. Дело в том, что второй раздел заполняется не за весь отчетный период, а за его последние три месяца (письмо ФНС РФ от 15.03.2016 г. № БС-4-11/[email protected]). Если, например, доход был начислен в декабре 2017 года, а выплата и удержание НДФЛ были только в январе 2018 года, то в отчете за 9 месяцев их показывать уже не надо. Таким образом, форма 6-НДФЛ за 9 месяцев 2018 года будет полностью нулевой. Нужно ли ее сдавать – рассмотрим в следующем разделе.

Можно ли не сдавать 6-НДФЛ, если ни выплат, ни начислений не было

Обязанность сдавать форму 6-НДФЛ лежит на налоговых агентах (п. 2 ст. 230 НК РФ). В соответствии с п. 1 ст. 226 НК РФ к ним относятся те экономические субъекты, которые выплачивают доходы физическим лицам. Следовательно, если указанных фактов не было, то лицо «не считается» налоговым агентом по НДФЛ и может не заполнять форму.

Налоговики согласны с этой позицией (письмо ФНС РФ от 23.03.2016 г. № БС-4-11/4901).

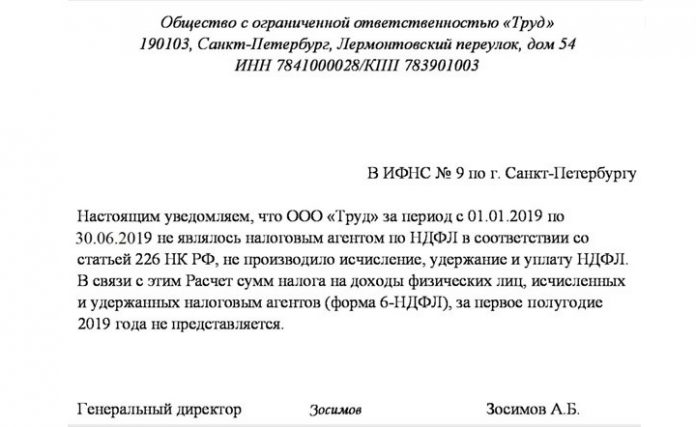

Однако если компания работала, а затем прекратила (или приостановила) деятельность, то контролирующие органы не могут сами «догадаться» о том, что у нее больше нет обязанности сдавать отчет. Чтобы избежать проблем, лучше направить в ИФНС письмо с пояснениями.

| Видео (кликните для воспроизведения). |

В ИФНС № 11 по г. Москва

ИНН 7712345678, КПП 770101001

110000, г. Москва, ул. Зеленая, д. 6

Пояснение о непредставлении формы 6-НДФЛ

ООО «Сигма» не представило отчет 6-НДФЛ за 9 месяцев 2018 года, т.к. в течение указанного периода хозяйственная деятельность не велась, заработная плата не начислялась и не выплачивалась.

Поэтому в соответствии с п. 1 ст. 226 НК РФ ООО «Сигма» в течение отчетного периода не являлось налоговым агентом по НДФЛ и, следовательно, не должно сдавать форму 6-НДФЛ (письмо ФНС РФ от 23.03.2016 г. № БС-4-11/4901).

Директор Николаев П.А. Николаев

Однако многие налогоплательщики предпочитают «подстраховаться» и сдать форму 6-НДФЛ с нулевыми показателями. Налоговики в этом случае должны ее принять (письмо ФНС России от 04.05.2016 № БС-4-11/[email protected]).

В рассмотренном выше случае (когда была только выплата в январе) правильнее будет весь год сдавать нулевую форму. Несмотря на то, что данных для заполнения раздела 2 отчета за 6, 9 и 12 месяцев уже не будет, работодатель в течение всего года продолжает являться налоговым агентом.

О том, как следует заполнять нулевой отчет 6-НДФЛ за 9 месяцев 2018 года – читайте далее.

Образец заполнения нулевого 6-НДФЛ можно скачать здесь.

Формат и порядок заполнения 6-НДФЛ содержатся в приложениях к приказу ФНС от 14.10.2015 N ММВ-7-11/[email protected] (далее – приказ № 450).

В данном случае о полноценном заполнении можно говорить только для титульного листа. Данные в этот раздел отчета заносятся независимо от того, содержит ли его «основная» часть какие-либо сведения, или нет.

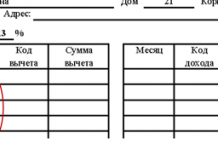

Данные в них можно отнести к двум категориям – числовые и временные (т.е. даты выплат, перечислений налога и т.п.)

В «числовых» полях нужно проставить нули и прочерки (п. п. 1.8, 1.9 Порядка), а «временные» заполнить в формате «00.00.0000» (письмо ФНС России от 25.04. 2016 № 11-2-06/[email protected]).

Регламент сдачи формы 6-НДФЛ установлен п. 2 ст. 230 НК РФ. Никаких особенностей для «нулевой» формы закон не предусматривает. Сдать 6-НДФЛ за 9 месяцев 2018 года нужно не позднее 31.10.2018.

Если численность получателей дохода не превышает 25 человек, то отчет можно сдавать на бумажном носителе. Если же этот лимит превышен – то только в электронной форме. Нужно отметить, что со сдачей «нулевого» 6-НДФЛ в электронном виде могут быть проблемы. Программы, которые используют налоговики при автоматическом приеме отчетности, нередко «ругаются» на нулевые показатели в этой форме.

| Видео (кликните для воспроизведения). |

Впрочем, если у компании в штате более 25 сотрудников, то вряд ли она полностью прекратила деятельность, поэтому проблема сдачи «нулевого» отчета перед ней не стоит.

Сдавать форму 6-НДФЛ в общем случае нужно по месту учета налогового агента (п. 2 ст. 230 НК РФ). Другие варианты возможны только для компаний, имеющих филиальную структуру, и для предпринимателей, ведущих деятельность на территориях, подведомственных разным ИФНС. Но во всех этих случаях отчетность также вряд ли будет нулевой.

Строго говоря, т.к. нулевой отчет 6-НДФЛ при отсутствии начислений и выплат является «необязательным», то и санкции за его просрочку применяться не должны. Однако, если налоговый агент никак не сообщил о прекращении деятельности, то налоговики могут применить к нему все меры «на общих основаниях»

В первую очередь – это штраф по п. 1.2 ст. 126 НК РФ. Он составляет 1000 рублей за каждый месяц просрочки.

Кроме того, должностные лица могут быть оштрафованы на сумму от 300 до 500 руб. по ст. 15.6 КоАП.

Но самым неприятным «сюрпризом» для налогового агента может стать блокировка счетов. Пункт 3.2 ст. 76 НК РФ дает налоговикам такое право, если просрочка превысила 10 дней.

Формально предоставление нулевого 6-НДФЛ не является обязательным. Если у экономического субъекта нет данных для заполнения формы, то он не является налоговым агентом, а значит – не должен сдавать этот отчет вообще. Однако, чтобы избежать проблем с налоговиками, следует направить в ИФНС письмо с информацией об этом. Нередко налоговые агенты вместо письма сдают нулевой отчет. Сроки для направления письма или сдачи нулевой формы 6-НДФЛ – такие же, как и для «обычного» отчета.

6 НДФЛ с 2019 года: пример заполнения и сроки сдачи

НДФЛ – это особый федеральный налог на доходы физических лиц, обеспечивающий регулярные и значительные поступления в государственный бюджет. Он уплачивается практически с любой с денежной прибыли, которую получают граждане РФ.

Налоговые отчисления обязательно должны сопровождаться специальной документацией. Так как же понадобится заполнить в 2019 году одну из важнейших бумаг – 6-НДФЛ?

Уплата НДФЛ может проводиться 2 способами – самим гражданином или работодателем (налоговым агентом), состоящим с этим гражданином в трудовых отношениях. Категории людей, от которых закон требует самостоятельного подсчета, внесения и декларирования подоходного налога, указываются в ст. 228 гл. 23 Налогового кодекса РФ. Однако второй вариант, – через работодателя, – является более распространенным, поэтому обязательство по формированию документации нередко ложится именно на плечи юридических лиц, предпринимателей, субъектов хозяйствования и пр. Налоговым представителем становится тот, кто осуществляет выплаты в пользу физических лиц, а также удерживает с их доходов и направляет в общефедеральную казну определенный процент.

Сами ставки по НДФЛ сегодня являются следующими:

В течение долгого времени основными декларационными документами выступали формы 3-НДФЛ и 2-НДФЛ. Первая отчетная бумага представляет собой документ, который заполняется самим налогоплательщиком. На каждое физическое лицо составляется по одной такой декларации в том случае, если человек, помимо заработных начислений, имеет и другие, сторонние поступления. Здесь указываются:

- фамилия, имя, отчество, адрес, паспортные данные, ИНН;

- доходы, полученные как от работодателя, так и из дополнительных источников (обязательно законных);

- расчет суммы подоходного налога;

- перечисление доходов, не подпадающих под налогообложение (в соответствии со ст. 217 и 217.1 гл. 23 НК РФ);

- расчет сумм, подлежащих возврату (т.н. «налоговые вычеты», условия для получения которых указываются в ст. 218-221 НК РФ).

В форму 3-НДФЛ заносится информация за прошедший календарный год. Документ необходимо передать в отделение Федеральной Налоговой службы по месту учета до 30 (или 31) апреля текущего года, иначе появится риск столкнуться со штрафными санкциями.

Если 3-НДФЛ представляет собой полную декларацию, заполняемую на имя каждого физического лица, то 2-НДФЛ является справкой, которая выдается исключительно работодателем. Она может использоваться сотрудником для подтверждения следующих операций:

- взятие кредита или ипотеки в банке;

- оформление визы в иностранном консульстве;

- подтверждение своей состоятельности и законопослушности в органах опеки при усыновлении ребенка и пр.

Здесь гражданин сможет увидеть совокупный перечень тех сумм, которые он, во-первых, получал от начальства (зарплата, больничные, отпускные, премиальные и пр.), и, во-вторых, перечислял в государственный бюджет как налогоплательщик. Комплект 2-НДФЛ – это основной тип ежегодной отчетности любого работодателя перед ФНС.

Однако в 2016 году к уже имеющимся документам добавился и еще один – 6-НДФЛ. Он похож на 2-НДФЛ, однако различия имеются в сроках сдачи: если 2-ую форму необходимо сдавать ежегодно, то 6-ую – ежеквартально, т.е. 1 раз в 3 месяца. В приказе ФНС России от 14.10.2015 N ММВ-7-11/[email protected] (ред. от 17.01.2018), который будет действителен и в 2019 году, 6-НДФЛ именуется «расчетом», а не «декларацией» или «справкой». Введение более «дробного» типа отчетности было направлено на ужесточение мониторинга за деятельностью работодателей. Так сотрудники ФНС смогут быстрее реагировать на нарушения, привлекать к ответственности нерадивых начальников и, тем самым, активнее защищать интересы налогоплательщиков.

На обычных граждан подобная форма отчетности не распространяется, – при наличии сторонних доходов декларировать их ежеквартально не понадобится. Здесь применим следующий универсальный принцип: «тот, кто платит физическим лицам, и оформляет 6-НДФЛ».

В ч. 2 ст. 230 НК РФ сказано, что 6-НДФЛ необходимо сдавать «не позднее последнего дня месяца, следующего за соответствующим периодом». Вот, когда понадобится сдать документ в 2019 году:

Скачать бланк 6-НДФЛ (Excel) ( новый с апреля 2018 )

Скачать образец заполнения 6-НДФЛ за 9 месяцев 2018

ООО «Техпромсервис» зарегистрировано в 2017 году. Хозяйственная деятельность началась с января 2018. В штате фирмы 10 человек. Ежемесячные вычеты на детей – 14 000 руб. Доход работников, которым положены стандартные вычеты, за год не превышает установленный лимит. Даты для выплаты зарплаты установлены: 16 (аванс) и 1 (окончательный расчет) числа месяца.

Суммарный доход по всем работникам за полугодие 2018 (строка 020 раздела 1) – 1 517 163 руб. Размер удержанного НДФЛ за полугодие 2018 (строка 070 раздела 1) составил 159 213 руб.

Зарплата за 3 квартал:

- 249 382 (в т.ч. НДФЛ – 30 600) руб. – за июль;

- 250 000 (в т.ч. НДФЛ – 30 680) руб. – за август;

- 250 000 (в т. ч. НДФЛ – 30 680) руб. – за сентябрь.

Операции в 3 квартале, за исключением з/п:

- 26.07.2018 сотрудник Петров М.Т. представил АО, который был утвержден руководителем 27.07.2018. Сумма сверхлимитных суточных составила 7 000 (в т.ч. НДФЛ – 910) руб., которая была учтена при выплате з/п за июль 01.08.2018;

- 23.08.2018 был произведен расчет по договору ГПХ на выполнение работ по переводу технической документации – 20 000 руб. Сторонний исполнитель Симонов П.Р. предъявил документы для получения профессионального вычета (заявление и чек ККТ на приобретение технического словаря за 3 000 руб.). С учетом вычета сумма налога составила 2 210 руб.

Раздел 1 за 9 месяцев 2018:

- 010 – 13%;

- 020 – 2 293 545 (1 517 163 + 249 382 + 7 000 + 20 000 + 250 000 + 250 000) руб.;

- 030 – 133 000 (88 000 + 14 000 * 3 + 3 000) руб.;

- 040 – 280 871 руб.;

- 060 – 11 чел.

- 070 – 250 191 руб.

Мы рассмотрим пример заполнения отчета 6-НДФЛ за 9 месяцев 2018 года и покажем, как отразить правильно отпускные, больничные, особенно, если отпуск или больничный лист «выпал» на сентябрь 2018 года .

Срок сдачи нашего отчета 6-НДФЛ – не позднее 31 октября 2018 года. Форма расчета 6-НДФЛ, порядок заполнения и представления, формат представления в электронной форме утверждены Приказом ФНС России от 14.10.2015 г. № ММВ-7-11/450@.

Как показывает практика, очень много вопросов возникает в ходе заполнения формы 6-НДФЛ в случае выплаты пособия по временной нетрудоспособности и отпускных.

Особое внимание мы уделим тому, когда отпуск или больничный лист выпали на дни сентября. При этом последний день (срок уплаты НДФЛ с отпуска и больничного) 30 сентября у нас – выходной.

Для того, чтобы было наглядно и понятно – давайте я покажу примеры, их будет несколько. Внимательно посмотрите на условия в примерах, и вы сможете разобраться с порядком заполнения. Если у вас будет затруднение в заполнении – пишите мне .

Пример 1 – рассмотрим самый простой вид заполнения, когда не было ни отпуска, ни больничного листа, была только выплата заработной платы и все.

Напомню, что сама форма состоит из двух разделов – первый отражает сводные данные, а во втором мы построчно показываем наши выплаты и указываем даты выплаты дохода, срок уплаты НДФЛ.

Допустим, что в компании была начислена следующая заработная плата:

– январь = 85 000

– февраль = 85 000

– март = 85 000

– апрель = 85 000

– май = 85 000

– июнь = 85 000

– июль = 102 000

– август = 95 000

– сентябрь = 78 000

Соответственно, суммы НДФЛ по ставке 13% составили:

За январь – 11 050

За февраль – 11 050

За март – 11 050

За апрель – 11 050

За май – 11 050

За июнь – 11 050

За июль – 13 260

За август = 12 350

За сентябрь = 10 140

Почему я взяла данные по заработной плате за весь год? А для того, чтобы вам показать, как правильно рассчитать суммы дохода и НДФЛ для раздела № 1 формы отчета 6-НДФЛ.

А теперь внимание – в первом примере я показываю «простой» вариант, где была начислена только заработная плата, за сентябрь зарплата будет выплачена 5 октября.

Раздел № 1 – в нем мы показываем сумму начисленной заработной платы (не выплаченной). Сумма показывается нарастающим итогом за все девять месяцев (вот почему я в примере показала размеры зарплаты за все месяцы).

Как мы видим на картинке, по строке «020» у нас идет общая сумма начисленной заработной платы за все девять месяцев 2018 года, по строке «040» идет сумма НДФЛ, которая начислена за 9 месяцев, по строке «060» отражено количество работников, которые получили указанные доходы, по строке «070» мы показываем ту сумму налога, которая фактически была удержана из дохода сотрудников.

По строке «070» мы показали сумму налога не 102 050 рублей, а всего 91 910 рублей, это за «минусом» налога за сентябрь (в сумме 10 140 рублей), потому что сама зарплата за сентябрь будет выплачена в октябре и НДФЛ будет удержан тоже в октябре.

Переходим к разделу № 2

Мы в этом разделе (в отличие от раздела № 1) не будем перечислять зарплаты за все месяцы, а только за те месяцы, выплаты по которым вошли в III квартал: за июнь, за июль, за август.

Зарплаты за сентябрь нет, потому что выплата ее (по условиям нашего примера) пройдет в октябре и, соответственно, отразиться в отчете за 2018 год.

Пример 2 – оставим условия нашего примера № 1, но добавим к нему сумму отпуска, которая была начислена сотруднику в сентябре в размере 16 000 рублей.

Как мы знаем, последний срок уплаты НДФЛ с суммы отпускных (и больничных) приходится на последний день месяца. В нашем случае – это 30 сентября и он попадает на воскресенье.

Следующий рабочий день – уже 1 октября, поэтому мы не можем эту сумму выплаты показывать в отчете за 9 месяцев.

Обратите внимание, вы могли налог с суммы отпускных заплатить фактически в середине сентября, но в отчете по строке «120» мы показываем не фактическую дату удержания налога, а крайний срок уплаты по НК РФ.

А теперь посмотрите на наши раздел №1 и № 2 в случае выплаты отпускных сотруднику в сентябре 2018 года.

Как видно из картинки, раздел № 1 немного изменился – мы прибавили к общей сумме заработной платы сумму начисленного отпуска и НДФЛ с него. При этом значение строки «070» осталось неизменным.

Пример 3 – давайте представим себе, что у нас сумма отпуска была выплачена работнику не в сентябре, а в июне 2018 года (в июне последний день месяца тоже пришелся на выходной, кстати). Пусть размер начисленных отпускных будет такой же – 16 000 рублей и НДФЛ с него = 2080 рублей.

Раздел № 1 – по строке «070» сумма налога немного изменилась, тут мы показываем 93 990 рублей = общая сумма начисленного НДФЛ за 9 месяцев за минусом той суммы налога, которая будет удерживаться в октябре с сентябрьской зарплаты.

Раздел № 2 – он похож по заполнению на пример № 1, но с той лишь разницей, что мы добавим в самое начало строки по отпускным (которые не включены были в отчет за II квартала 2018 года).

Как мы видим, на картинке мы сначала отразили сумму выплаченного отпуска, потом идет сама зарплата за июнь, далее – за июль и август. А вот за сентябрь мы уже покажем в отчете за год.

Я очень надеюсь, что мои разъяснения вам помогли и помогут разобраться. Если будут сложности – обязательно пишите мне, и я вам помогу .

К настоящей статье открыт доступ для комментариев и вопросов, пишите в поле для комментариев ваши вопросы, ответы на которые мы все вместе будем разбирать.

Удачной вам работы и терпения на «отчетный» октябрь.

Как выглядит пример заполнения 6-НДФЛ за 9 месяцев 2019

Любое ООО или ИП должно постоянно сдавать отчетности по форме 6-НДФЛ в налоговую службу. Это помогает контролировать организации и их налогообложение. Но так как стандарты недавно поменялись, то некоторые тонкости отчетности изменились.

Чтобы не попасть в неудобную ситуацию, необходимо ознакомиться с новыми нормами и старыми требованиями по сдаче, которые во многом остались прежними. Если же вовремя не узнать обо всех правилах, из-за этого можно не успеть сдать отчетность, что повлечет за собой определенные последствия.

Срок сдачи отчета за третий квартал производится в девятом месяце. Любая организация или ИП обязано сдавать статистику по расчетам средств внутри компании каждый квартал. Это обязательство было введено только в 2019 году, но уже успело плотно войти в жизнь любой компании. Расчеты включают в себя данные о начислении доходов физическим лицам, а также их объем в удержании НДФЛ. Документ обязан заполняться по форме 6-НДФЛ.

Документ должен сдаваться именно работодателями, которые выплачивают доход по трудовым договорам. Кроме них могут использовать данную форму и специальные заказчики, которые выплачивают доходы, основываясь на гражданско-правовых договорах.

Подпись в документе по форме 6-НДФЛ должна ставиться руководителем организации либо лицом, которое имеет полномочия на работу с внутренними документами. Как правило, такой человек назначается при помощи приказа, чтобы облегчить себе работу, уменьшить нагрузку. Если и назначается ответственное лицо, то им чаще всего становится главный бухгалтер, его заместитель, бухгалтер, который работает с распределением зарплаты.

Отчетность необходимо сдавать не позднее последнего дня следующего месяца за обозреваемым периодом. То есть, если отчетный период заканчивается в сентябре 30 числа, то сдать документ необходимо до 31 октября того же года.

Сам документ, который уже подписан и имеет силу, отправляется в налоговую инспекцию по месту счета, но в зависимости от категории налогового агента место предоставления 6-НДФЛ будет меняться.

Есть условие, при котором отчетность может не сдаваться при условии, что выплаты не производятся. При этом, если же сам руководитель желает предоставить «нулевой» 6-НДФЛ, то его не могут не принять. То есть обязанность сдавать документ по форме снимается, хотя индивидуальный предприниматель или организация могут предоставлять его для составления полноценной отчетности.

Тут же и возникает вопрос о целесообразности самостоятельной сдачи, проявления инициативы по 6-НДФЛ. В любом случае, организации и предприятиям рекомендуется сдавать документ, так как налоговая инспекция может быть просто неосведомленной об отсутствии выплат.

Из-за этого может возникнуть неприятная ситуация недопонимания. По закону, если документ не был предоставлен в течение десяти дней с окончания срока сдачи, но налоговая служба вправе заблокировать банковский счет. Если же это произойдет, то придется доказывать свою правоту, тратя время, деньги и нервы.

Чтобы не попасть в такую или похожую ситуацию, потеряв счет, получить неприятности с бухгалтерией или быть оштрафованным, необходимо предпринять следующие действия:

- Уведомить ИНФС при помощи письма о том, что ИП или организация останавливает свое функционирование, из-за чего ежеквартальный отчет сдаваться не будет. Главное, чтобы письмо было отправлено не позднее последнего дня сдачи отчета в налоговую службу.

- После уведомления не лишним будет отправить и «нулевку» для подтверждения своих слов из письма.

После этих действий налоговики не будут считать организацию или предприятие за налогового агента.

Образец заполнения 6-НДФЛ за 9 месяцев 2019:

Предоставляться отчетность должна для каждой категории агента в отдельном месте.

Для того, чтобы узнать, куда подавать документы, следует ознакомиться со следующей таблицей:

Способы предоставления могут быть различными, главное, чтобы самому налогоплательщику этот вариант был удобен и понятен.

Доступны следующие методы:

При этом есть условия, при которых позволяется сдавать отчетность на бумажных носителях:

- Если численность физических лиц, которые получили доход, составляет менее 25 человек в отчетном периоде;

- Форма должна иметь утвержденный вид, заполняется бумага от руки либо распечатывается на принтере.

Форма отчета уже установлена законодательством Российской Федерации.

Согласно документу, 6-НДФЛ включает в себя:

Титульный лист включает в себя несколько составляющих. Верхняя часть содержит основную информацию: ИНН, КПП и сокращенное название организации или ИП. Если же такого нет, то прописывается полное название ИП или организации.

Если же расчеты ведутся об обособленном отделении организации, тогда проставляется КПП подразделения. ИП, адвокаты и нотариусы могут вписывать ИНН, а «номер корректировки» первичного расчета оставить «000». Номер будет изменяться, если подается уточненный расчет, например, «001», «002» и так далее.

«Налоговый год» указывается тот, в котором попадается период из девяти месяцев.

Правила и особенности отражения премии в отчетности 6НДФЛ мы составили по ссылке.

Также при подаче указывается код, например, 212 – обозначает, что расчет подается по месту учета регистрации, а если 120 – по месту жительства.

Первый раздел показывает, сколько было начислено доходов в общем, все налоговые вычеты и общая сумма начисленного и удержанного налога. 6-НДФЛ составляется таким образом, что сначала необходимо рассчитать итоги за первый квартал, далее за полугодие, после за девять месяцев, а в конце – за весь год. То есть, если заполняется документ за девять месяцев, то должны быть отражены все показатели с 1 января по 30 сентября.

Второй раздел необходим для указания следующих данных:

- Дата получения и удержания НДФЛ;

- Предельный срок для перечисления налогов в бюджет;

- Фактические суммы доходов и удержанных налогов.

Порядок всех операций должен быть именно хронологическим, чтобы можно было легче отследить все пути денежных сумм, включая налог на доходы физических лиц.

Несмотря на то, в какое число была переведена заработная плата, в отчете буде засчитан последний день месяца начисления. Эти правила прописаны в налоговом кодексе Российской Федерации. Срока 020 – начисленная зарплата, а 040 – налог с этой суммы.

Строка 070 – удержанный НДФЛ, что возможно только при выплате. Например, НДФЛ может удерживаться с июня на июль, но при этом налог с сентября на октябрь не может, ведь в последнем месяце отчетного периода буде вдаваться полный доход. НДФЛ считывается именно с последнего месяца, согласно письму Федеральной налоговой службы. Из-за этого во втором разделе зарплата за сентябрь не будет показываться, хотя остальные месяцы будут отображаться.

Строчка 020 будет показывать материальную выгоду, которая была получена за квартальный отчет, то есть с января по сентябрь, включительно. К тому же, строчка 040 будет показывать налог, который будет считаться из суммы. Срока 070 записывается только налог, удержанный в отчетном периоде.

Благодаря этим параметрам компания сможет рассчитать выгоду от экономии на процентах на последнее число каждого месяца. Если был удержан налог из заработной платы, то полученный доход можно показать в общем блоке 100-140. Это возможно, потому что дата выплат едина – последний день месяца.

Больничные и отпускные рассчитываются в независимости от того, когда компания произвела начисление средств. Сотрудник получает деньги только в тот день, когда производилась выплата. Допустим, если начисление пособий было произведено в сентябре, а деньги выдали только октябре, то эта сумма не будет указываться в 6-НДФЛ за этот период.

Наглядный пример заполнения 6-НДФЛ за 9 месяцев 2019 года

Для того, чтобы стал понятен процесс заполнения, необходимо бесплатно показать пример заполнения 6-НДФЛ за 9 месяцев 2019 года.

Возьмем за пример фирму ООО «Скала» за девять месяцев работы выплатили своим работникам 2500000 рублей, при этом 50000 рублей – дивиденды. Сумма вычетов за девять месяцев 90000 рублей. Налог по стандартной ставке в тринадцать процентов – 325 000 рублей.

НДФЛ за июнь будет составлять 26000 рублей, при учете зарплат в 200000 рублей. Перечисление произведено в начале июля. Зарплата за сентябрь работникам ООО «Сказал» была перечислена в начале октября, НДФЛ за сентябрь 32500 рублей.

Из этого следует, что пример заполнения 6-НДФЛ за 9 месяцев 2019 года первого раздела будет следующий:

В 2019 году у каждого работодателя, производящего выплаты физлицам, сохранится обязанность по сдаче регулярного отчета 6-НДФЛ в ИФНС. Мы рассказываем об утвержденной форме, сроках представления 6-НДФЛ в 2019 году и правилах заполнения.

Скачайте пустой бланк формы 6-НДФЛ и смотрите подробную инструкцию по заполнению отчета в 2019 году в нашей статье.

ФНС не публиковала сообщений о внесении поправок в форму 6-НДФЛ, не размещала подготовленный приказ с корректировками на едином портале проектов нормативных правовых актов. Скорее всего, в 2019 году налогоплательщики будут по-прежнему применять бланк, утвержденный в приказе Минфина ММВ-7-11/450@ от 14.10.2015 года. В этом же документе содержится порядок заполнения формы 6-НДФЛ и форматы для подготовки и выгрузки отчета в электронном виде.

Последние корректировки в форму 6-НДФЛ вносились приказом Минфина от 17.01.2018 № ММВ-7-11/18@. С этого времени у правопреемника появилась возможность отчитаться за реорганизованного работодателя, выступавшего в роли налогового агента, если он сам этого не сделал. На титульном листе добавлены ячейки для указания кода реорганизации, ИНН и КПП, присвоенных реорганизованному юрлицу.

Изменен перечень кодов мест представления отчетности. При заполнении формы 6-НДФЛ от имени российской компании, не являющейся крупнейшим налогоплательщиком, нужно ставить код 214. Введены дополнительные коды для тех, кто направляет форму за реорганизованного агента, а также для отчета главы фермерского хозяйства. Крупнейшие налогоплательщики обязаны вносить в ячейки на титульном листе КПП, присвоенный им в территориальной ИФНС по месту нахождения, а не в краевой, областной или республиканской инспекции.

Скачайте действующую форму 6-НДФЛ:

На основании ст. 230 НК РФ крайний срок направления формы 6-НДФЛ за 1 квартал, полугодие, 9 месяцев в инспекцию – последний день месяца, следующего за отчетным периодом. За год нужно отчитаться по 1 апреля следующего года.

В таблице приведены сроки сдачи 6-НДФЛ в 2019 году:

Крайняя дата сдачи в 2019 году

2018 год (4 квартал)

1 квартал 2019 года

1 полугодие 2019 года

9 месяцев 2019 года

Отчет за 2019 год нужно будет направить в ИФНС не позднее 01 апреля 2020 года.

При реорганизации или ликвидации расчет по форме 6-НДФЛ нужно подать за период от начала года до дня реорганизации (ликвидации).

Форма 6-НДФЛ сдается в территориальную ИФНС по месту нахождения:

- юрлицами, не являющимися крупнейшими налогоплательщиками;

- обособленными подразделениями;

- правопреемниками реорганизованных юрлиц.

В инспекцию по месту жительства отчитываются:

- ИП;

- главы крестьянских хозяйств;

- адвокаты;

- нотариусы.

Индивидуальные предприниматели, работающие по патенту или применяющие ЕНВД, сдают 6-НДФЛ в налоговую по месту осуществления деятельности. Крупнейшие налогоплательщики – в региональную ИФНС, где они зарегистрированы в качестве крупнейших.

Если в отчетном периоде, за который представляется форма, у работодателя получали трудовое вознаграждение, пособия, прочие выплаты менее 25 человек, можно сдать бумажную форму 6-НДФЛ. Все остальные обязаны направить отчет в электронном виде, подписанный ЭЦП, по телекоммуникационным каналам связи.

Инструкция по заполнению 6-НДФЛ из приказа Минфина ММВ-7-11/450@ формулирует общие требования к отчету. Вносить данные нужно с левых ячеек в строке, а в оставшихся незаполненных справа проставлять:

- прочерки в текстовых;

- нули в суммовых.

Эти правила можно не соблюдать, если отчет распечатывается с ПК, в этом случае незадействованные ячейки остаются пустыми.

Налоговые агенты обязаны внести данные во все листы формы, никаких исключений нет. Частые ошибки в 6-НДФЛ и их решение смотрите в рекомендации Системы Госфинансы.

Для составления отчетности используются данные налогового учета. Особенности отчета заключаются в том, что внесение данных зависит от даты начисления дохода, исчисления и уплаты налога. Ниже приводится подробная инструкция по заполнению 6-НДФЛ с примерами.

На этой странице размещается информация об отчитывающемся налоговом агенте:

- ИНН;

- КПП;

- номер корректировки для исходной формы 000, первая уточняющая 001 и так далее;

- код отчетного периода: 21 – квартал, 31 – полугодие, 33 – девять месяцев, 34 – год;

- расчетный период – 2019;

- код налогового органа 4 знака: первые два – код региона РФ, следующие – номер инспекции;

- код по месту представления;

- наименование налогового агента-юрлица полное либо краткое в соответствии с Уставом;

- фамилия, имя, отчество физлица в соответствии с гражданским паспортом;

- код ОКТМО;

- количество страниц отчета;

- количество листов прилагаемых документов;

- сведения о руководителе.

Если форма 6-НДФЛ направляется представителем, нужно внести реквизиты выданной доверенности.

Этот раздел заполняется отдельно по каждой ставке налога. Если в организации нет нерезидентов, то ко всем доходам применяется ставка 13%, ее нужно указать в строке 10. Доходы, облагаемые по ставке 13%, указываются в строке 20. Если в сумму входят дивиденды, они показываются дополнительно в строке 25. Все вычеты, предусмотренные НК РФ: стандартные, имущественные, социальные, профессиональные, – примененные в отчетном периоде для уменьшения облагаемой базы, отражаются в строке 30.

Общая сумма исчисленного налога отражается в строке 40, а в строку 45 вносится налог на сумму дивидендов. Строка 50 заполняется только для иностранцев, работающих по патенту. На основании 115-ФЗ, они должны вносить регулярные ежемесячные авансы по НДФЛ.

Если в организации работают нерезиденты, могут применяться еще две ставки: 30% с их заработной платы или 15% с дивидендов. После заполненной строки 50 следует повторить блок с 10 по 50 строку и для новой ставки рассчитать и заполнить все заново. Если применяются все три ставки НДФЛ, блоков должно быть три.

Затем следует заполнить итоговые строки в целом по налоговому агенту:

- общее количество физлиц, получивших доход в отчетном периоде проставляется в строку 60;

- весь исчисленный налог (сумма всех строк 40) показывается в строке 70;

- для отражения неудержанного налога у сотрудников, получивших доход в натуральной форме, предназначена строка 80;

- в строке 90 показывается возвращенный НДФЛ за прошлые периоды.

Пройдите учебную программу «Бухгалтер по зарплате» в Школе Главбуха для бюджетных учреждений. Там есть лекции по оформлению материальной помощи, подарков сотрудникам и выходного пособия в 6-НДФЛ.

Для проверки знаний можно пройти тест и после полного прохождения учебной программы Вы получите удостоверение о повышении квалификации.

Правила заполнения раздела 2 разъясняются в письме ФНС от 18.02.2016 г. № БС-3-11/650@. Каждая из операций по начислению зарплаты, пособий, отпусков и других выплат отражается в строках 100-140:

- 100 – дата фактического получения дохода;

- 110 – дата исчисления налога;

- 120 – законодательно установленная дата перечисления;

- 130 – сумма дохода;

- 140 – сумма налога.

Если в 1 разделе все показатели заполняются нарастающим итогом с начала года, то во втором разделе показываются операции только за последние три месяца. Есть условие: операция вносится в отчет только в том случае, если срок уплаты налога приходится на последние три месяца отчетного периода. Если дата уплаты попадает в следующий период, туда в отчет 6-НДФЛ переносится вся операция.

- 31.01.2019 года начислена зарплата за январь 2019 года в сумме 500 тыс. руб.;

- 25.01.2019 года выплачен аванс 150 тыс. руб.;

- 10.02.2019 года исчислен налог в 65 тыс. руб. и выдана вторая половина заработной платы 285 тыс. руб.

- 11.02.2019 года – срок уплаты налога.

В разделе 2 6-НДФЛ за 1 квартал 2019 года эта операция будет выглядеть следующим образом:

- 100 – 31.01.2019 года;

- 110 – 10.02.2019 года;

- 120 – 11.02.2019 года;

- 130 – 500 тыс. руб.;

- 140 – 65 тыс. руб.

Выплата аванса не считается датой фактического получения дохода, потому что он в это время еще не начислен. Обязанность по исчислению и уплате налога тоже не возникает.

У тех, кто впервые заполняет отчет, возникают сложности с так называемыми переходными выплатами, когда операция начата в одном отчетном периоде, а завершена в другом.

- 31.03.2019 года начислена зарплата за март 2019 года в сумме 500 тыс. руб.;

- 25.03.2019 года выплачен аванс 150 тыс. руб.;

- 10.04.2019 года исчислен налог в 65 тыс. руб. и выдана вторая половина заработной платы 285 тыс. руб.

- 11.04.2019 года – срок уплаты налога.

В связи с тем, что дата уплаты налога приходится на 2 квартал, в отчете за 1 квартал эта операция не показывается. В разделе 2 6-НДФЛ за 2 квартал 2019 года нужно сделать следующие записи:

- 100 – 31.03.2019 года;

- 110 – 10.04.2019 года;

- 120 – 11.04.2019 года;

- 130 – 500 тыс. руб.;

- 140 – 65 тыс. руб.

В первом квартале заработная плата, начисленная за март, вошла в сумму дохода в строке 20, потому что проведена 31.03, но налога с нее в строке 40 нет, потому, что он исчислен только в апреле.

Примеры других ситуаций и их оформление смотрите в рекомендации: Как отражать в расчете 6-НДФЛ доходы и налог с «переходящих» выплат

НК РФ в ст. 230 устанавливает обязанность представлять расчет начисленных и удержанных сумм НДФЛ не для всех налоговых агентов, а только для тех, кто производит выплаты физлицам. Если выплат не было в течение отчетного периода, то отчет сдавать не нужно. Это подтверждается письмом ФНС от 04.05.2016 года № БС-4-11/7928. В нем сказано, что, если налоговый агент все-таки направит нулевой отчет, ИФНС обязана его принять.

Иногда организации сдают нулевые отчеты, опасаясь блокировки счета на основании ст. 76 НК РФ, если инспекция посчитает, что форма задержана по неуважительным причинам.

Подробнее про сдачу нулевого отчета 6-НДФЛ читайте в отдельной статье.

Смотрите пример заполнения отчета 6-НДФЛ в 2019 году за 2018 год:

Штрафные санкции за нарушение сроков сдачи отчета 6-НДФЛ составляют по 1000 руб. за каждый месяц (полный и неполный) задержки формы. На основании ст.76 НК РФ, через 10 дней после установленного законом срока сдачи отчета ИФНС вправе заблокировать расчетный счет налогового агента в банке. Инспекция может подготовить материал об административном правонарушении на руководителя организации. По ст. 15.6 КоАП он будет оштрафован на сумму от 300 до 500 руб.

Для того чтобы расчитать пени по налогу, если вы просрочили платеж, воспользуйтесь сервисом Расчетчик пеней по налогам и страховым взносам

Если налоговый агент производил выплаты 25 и более физлицам, но представил бумажный отчет, он будет оштрафован на 200руб. За недостоверные сведения, обнаруженные инспектором, наказание по ст.126.1 НК РФ составит 500 руб.

Подробнее про штрафы за несвоевременную сдачи 6-НДФЛ и ошибки в отчете читайте в отдельной статье.

Если налоговый агент обнаружил ошибки в представленном в ИФНС отчете 6-НДФЛ, он может заполнить уточняющую форму с верными данными, указав номер корректировки. Этот отчет заменит в базе ИФНС тот, что представлялся ранее, а налоговый агент избежит штрафных санкций на основании ст. 126.1 НК РФ. Этот порядок не применяется в том случае, если ошибка допущена в ОКТМО или в КПП. В соответствии с приказом ММВ-7-11/450@, 6-НДФЛ заполняется по каждому ОКТМО и КПП отдельно. В письме ФНС от 12.08.2016 года № ГД-4-11/14772 разъясняется порядок действий в случае такой ошибки:

- Представить нулевую корректирующую форму по ошибочному ОКТМО или КПП.

- Направить первичный отчет по правильному ОКТМО или КПП.

Своевременная уточненка избавляет от штрафов. Бухгалтеры это знают и потому часто уточняют 6-НДФЛ «на всякий случай». Чтобы вам реже приходилось делать лишнюю работу, мы привели примеры частых ошибок и рассказали, какие из них исправлять, а о каких не беспокоиться. Смотрите шпаргалку: в каких случаях подавать уточненку по 6-НДФЛ

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.