Сегодня рассмотрим тему: "годовой расчет 6-ндфл за 2019 - 2020 год образцы заполнения" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

Какие сроки сдачи 6-НДФЛ в 2019 году юридическими лицами? Когда в 2019 году сдавать расчеты индивидуальным предпринимателям (ИП) – работодателям? Приведем наглядную таблицу со сроками сдачи расчетов в 2019 году.

Все организации и ИП, являющиеся налоговыми агентами по НДФЛ, должны ежеквартально представлять в свою ИФНС расчет по форме 6-НДФЛ. В 2019 году расчеты необходимо представлять в срок, не позднее последнего дня месяца, следующего за соответствующим отчетным периодом (п.2 ст. 230 НК РФ).

Представлять расчет 6-НДФЛ в 2019 году нужно в ИФНС по месту своего учета (п. 2 ст. 230 НК РФ). Для организаций – это, как правило, место нахождения, для ИП – место жительства (п. 1 ст. 83 НК РФ).

Если у организации есть обособленные подразделения, то в налоговый орган по месту их учета нужно подавать расчет 6-НДФЛ в отношении доходов (п. 2 ст. 230 НК РФ):

- работников таких подразделений,

- физических лиц по гражданско-правовым договорам, заключенным с этими обособленными подразделениями.

Пунктом 2 статьи 230 НК РФ предусмотрено, что в целях представления расчета 6-НДФЛ в 2019 году отчетными периодами являются:

Соответственно, по итогам этих отчетных периодов в ИФНС нужно сдавать расчеты по форме 6-НДФЛ. При этом если последний день подачи 6-НДФЛ выпадет на выходной или нерабочий праздничный день, то расчет сдается в ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ, письмо ФНС России от 21.12.2015 № БС-4-11/22387). Однако в 2019 году таких переносов не будет.

В 2019 году налогоплательщикам (организациям и индивидуальным предпринимателям-работодателям) нужно представлять в ИФНС расчеты по форме 6-НДФЛ в сроки, обозначенные в таблице ниже:

Далее поясним сроки сдачи 6-НДФЛ за каждый отчетный период более подробно.

В 2019 году нужно сдать годовой расчет 6-НДФЛ за 2018 год. По требованиям пункта 2 статьи 230 НК РФ сдавать годовой 6-НДФЛ нужно не позднее 1 апреля 2019 (понедельник).

Срок сдачи 6-НДФЛ за 1 квартал 2019 года – не позднее последнего дня месяца, следующего за отчетным периодом. То есть, не позднее 30 апреля 2019 года. Это рабочий день и на майские праздники 2019 года он не попадает.

За апрель-июнь 2019 года в ИФНС нужно передать 6-НДФЛ не позднее 30-го числа месяца, следующего за 2 кварталом. Крайний срок сдачи 6-НДФЛ за 2 квартал (полугодие) 2019 года – 31.07.2019. В июле праздничных дней нет, переносов с выходных тоже, поэтому срок не переносится и не продлевается.

| Видео (кликните для воспроизведения). |

Отчет за 9 месяцев – последний расчет 6-НДФЛ в 2019 году. Крайний срок сдачи 6 НДФЛ за 3 квартал (9 месяцев) 2019 года – 31.10.2019. Переноса из-за выходных и праздников не будет. Поэтому подготовить и сдать расчет лучше заранее. Отчетная кампания за 9 месяцев начнется уже 1 октября 2019 года. За задержку расчета более чем на 10 рабочих дней – до 9 ноября, инспекция вправе заблокировать расчетные счета (п. 3.2 ст. 76 НК РФ).

За несвоевременное представление или за непредставление 6-НДФЛ возможен штраф. Отсчет просрочки начинается со дня, который следует за крайним сроком представления расчета, предусмотренного законодательством, до дня его фактической сдачи (п. 1.2 ст. 126 НК РФ).

Если налоговый агент опоздал с подачей расчета на срок не более месяца, то заплатит как минимум 1000 рублей. За каждый последующий полный или неполный месяц просрочки штраф увеличится еще на 1000 рублей (п. 1.2 ст. 126 НК РФ).

За несвоевременное представление бланка 6-НДФЛ штраф полагается и должностным лицам. В соответствии со ст. 15.6 КоАП РФ штраф для руководителя составит от 300 до 500 рублей.

Организацию также оштрафуют, если 6-НДФЛ по обособленному подразделению она сдала в ИФНС головной организации. Налоговая посчитает, что отчет по месту обособленного подразделения организация не представила (постановление Арбитражного суда СКО от 16.08.2018 № Ф08-6157/2018).

6 НДФЛ с 2019 года: пример заполнения и сроки сдачи

НДФЛ – это особый федеральный налог на доходы физических лиц, обеспечивающий регулярные и значительные поступления в государственный бюджет. Он уплачивается практически с любой с денежной прибыли, которую получают граждане РФ.

Налоговые отчисления обязательно должны сопровождаться специальной документацией. Так как же понадобится заполнить в 2019 году одну из важнейших бумаг – 6-НДФЛ?

Уплата НДФЛ может проводиться 2 способами – самим гражданином или работодателем (налоговым агентом), состоящим с этим гражданином в трудовых отношениях. Категории людей, от которых закон требует самостоятельного подсчета, внесения и декларирования подоходного налога, указываются в ст. 228 гл. 23 Налогового кодекса РФ. Однако второй вариант, – через работодателя, – является более распространенным, поэтому обязательство по формированию документации нередко ложится именно на плечи юридических лиц, предпринимателей, субъектов хозяйствования и пр. Налоговым представителем становится тот, кто осуществляет выплаты в пользу физических лиц, а также удерживает с их доходов и направляет в общефедеральную казну определенный процент.

| Видео (кликните для воспроизведения). |

Сами ставки по НДФЛ сегодня являются следующими:

В течение долгого времени основными декларационными документами выступали формы 3-НДФЛ и 2-НДФЛ. Первая отчетная бумага представляет собой документ, который заполняется самим налогоплательщиком. На каждое физическое лицо составляется по одной такой декларации в том случае, если человек, помимо заработных начислений, имеет и другие, сторонние поступления. Здесь указываются:

- фамилия, имя, отчество, адрес, паспортные данные, ИНН;

- доходы, полученные как от работодателя, так и из дополнительных источников (обязательно законных);

- расчет суммы подоходного налога;

- перечисление доходов, не подпадающих под налогообложение (в соответствии со ст. 217 и 217.1 гл. 23 НК РФ);

- расчет сумм, подлежащих возврату (т.н. «налоговые вычеты», условия для получения которых указываются в ст. 218-221 НК РФ).

В форму 3-НДФЛ заносится информация за прошедший календарный год. Документ необходимо передать в отделение Федеральной Налоговой службы по месту учета до 30 (или 31) апреля текущего года, иначе появится риск столкнуться со штрафными санкциями.

Если 3-НДФЛ представляет собой полную декларацию, заполняемую на имя каждого физического лица, то 2-НДФЛ является справкой, которая выдается исключительно работодателем. Она может использоваться сотрудником для подтверждения следующих операций:

- взятие кредита или ипотеки в банке;

- оформление визы в иностранном консульстве;

- подтверждение своей состоятельности и законопослушности в органах опеки при усыновлении ребенка и пр.

Здесь гражданин сможет увидеть совокупный перечень тех сумм, которые он, во-первых, получал от начальства (зарплата, больничные, отпускные, премиальные и пр.), и, во-вторых, перечислял в государственный бюджет как налогоплательщик. Комплект 2-НДФЛ – это основной тип ежегодной отчетности любого работодателя перед ФНС.

Однако в 2016 году к уже имеющимся документам добавился и еще один – 6-НДФЛ. Он похож на 2-НДФЛ, однако различия имеются в сроках сдачи: если 2-ую форму необходимо сдавать ежегодно, то 6-ую – ежеквартально, т.е. 1 раз в 3 месяца. В приказе ФНС России от 14.10.2015 N ММВ-7-11/[email protected] (ред. от 17.01.2018), который будет действителен и в 2019 году, 6-НДФЛ именуется «расчетом», а не «декларацией» или «справкой». Введение более «дробного» типа отчетности было направлено на ужесточение мониторинга за деятельностью работодателей. Так сотрудники ФНС смогут быстрее реагировать на нарушения, привлекать к ответственности нерадивых начальников и, тем самым, активнее защищать интересы налогоплательщиков.

На обычных граждан подобная форма отчетности не распространяется, – при наличии сторонних доходов декларировать их ежеквартально не понадобится. Здесь применим следующий универсальный принцип: «тот, кто платит физическим лицам, и оформляет 6-НДФЛ».

В ч. 2 ст. 230 НК РФ сказано, что 6-НДФЛ необходимо сдавать «не позднее последнего дня месяца, следующего за соответствующим периодом». Вот, когда понадобится сдать документ в 2019 году:

Образец заполнения расчета 6-НДФЛ за 1 квартал 2019 года

Форму 6-НДФЛ за 1 квартал 2019 года оформляйте на бланке, утв приказом ФНС России от 14.10.2015 № ММВ-7-11/450@.

Скачать его можно здесь.

Но прежде чем приступить к заполнению 6-НДФЛ за 1 квартал 2019 года, освежите свои знания об этом расчете, воспользовавшись нашими наглядными подсказками.

Итак, структура расчета 6-НДФЛ:

Следующая схема-подсказка напомнит вам связанную с 6-НДФЛ минимально необходимую информацию:

О технических требованиях к заполнению ячеек расчета расскажет еще одна наглядная подсказка:

Далее мы расскажем, как изменился 6-НДФЛ за 1 квартал 2019 года.

214 вместо 212 и другие особенности титульного листа

Особое внимание при заполнении в 6-НДФЛ за 1 квартал 2019 года титульного листа обратите:

- на ячейки о форме реорганизации;

- введенные новые и откорректированные прежние коды.

Вновь появившиеся ячейки заполните, если вы являетесь правопреемником реорганизованной компании, и только в том случае, если сама фирма до окончания реорганизации расчет не сдала.

Узнайте об особенностях реорганизации из наших публикаций:

В новых ячейках правопреемник укажет:

- специальный код формы реорганизации (ликвидации);

- ИНН/КПП реорганизованной фирмы.

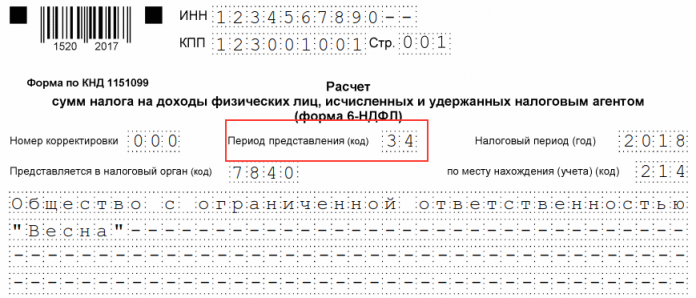

Как выглядят эти ячейки, смотрите на рисунке:

Если отчитываетесь за себя (а не за реорганизованную фирму), новые ячейки (с кодом формы реорганизации и ее ИНН/КПП) прочеркните.

В шапке каждого листа расчета в обычном порядке отразите свои ИНН и КПП.

Как поменялись коды места представления расчета, смотрите на рисунке ниже:

В образце заполнения 6-НДФЛ за 1 квартал 2019 года, который размещен в разделе ниже, вы найдете титульный лист, оформленный на обновленном бланке.

Разобраться с нюансами обновленного бланка нам поможет пример заполнения 6-НДФЛ за 1 квартал 2019 года.

В штате ООО «Инвестстройпроект» 12 сотрудников. В 1 квартале 2019 года они получали аванс (в середине текущего месяца) и окончательный зарплатный расчет (не позднее 10-го числа месяца, следующего за отчетным). По графику отпусков отдых в зимние месяцы никто не запланировал.

Для сбора данных и заполнения 6-НДФЛ за 1 квартал 2019 года «Инвестстройпроект» использует специальный учетный регистр.

Подробные рекомендации по составлению и ведению такого регистра ищите в этой статье.

Итак, заполним 6-НДФЛ. При этом учтем, что в раздел 2 не попадают зарплата за декабрь прошлого года (в нашем примере расчеты по ней полностью завершены до начала 2019 года) и выплата мартовской зарплаты 2019 года (ее выплатят уже в апреле, и сумма отразится в полугодовом расчете).

О нюансах разнообразных расчетов с практическими примерами расскажут статьи:

Чтобы ответить на этот вопрос, изменим условия примера:

В связи с сезонными особенностями деятельности ООО «Инвестстройпроект» в 1 квартале 2019 года доходы физлицам не выплачивались. Нулевой расчет по форме 6-НДФЛ решили не оформлять.

О нулевом 6-НДФЛ расскажет эта статья.

Директор ООО «Инвестстройпроект» (во избежание санкций со стороны налоговых органов за несдачу 6-НДФЛ) отправил контролерам письмо:

«Пояснения по форме 6-НДФЛ

за 1 квартал 2019 года

ООО “Инвестстройпроект” сообщает, что в течение 1 квартала 2019 года оно не вело хозяйственную деятельность и не осуществляло выплату заработной платы.

В такой ситуации ООО “Инвестстройпроект” налоговым агентом по НДФЛ не признается и не обязано сдавать расчет 6-НДФЛ (ст. 226 и 230 НК РФ)».

Директор подписал уведомление, оформив его на фирменном бланке компании (содержащем все необходимые реквизиты) и обозначив на нем наименование и номер инспекции (в которую должен поступить расчет).

Для заполнения 6-НДФЛ за 1 квартал 2019 года применяйте бланк, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Внимательно заполните новые ячейки титульного листа, если выступаете правопреемником реорганизованной компании, а она до окончания реорганизации не сдала этот расчет. Кроме того, не перепутайте код места представления расчета — сейчас перечень кодов расширился, а код «212» заменили на «214».

Структура расчета и порядок его заполнения кардинально не изменились. Рассмотренный выше пример заполнения 6-НДФЛ за 1 квартал 2019 года поможет вам разобраться с его заполнением.

Инструкция: заполнение отчета по форме 6-НДФЛ за 2019 год

Отчет 6-НДФЛ (КНД 1151099) утвержден и регламентируется Приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Задаваясь вопросом, как заполнить 6-НДФЛ 2019, главбух учитывает все нормы и правила, отраженные в данном нормативно-правовом акте. Декларация предоставляется в территориальные налоговые инспекции ежеквартально в электронном виде посредством специализированных бухгалтерских программ и сервисов отчетности. В случае, если штат сотрудников в учреждении насчитывает менее 25 человек, экземпляр документа можно передать в налоговую на бумажном носителе.

6-НДФЛ формируется и направляется в ИФНС каждый квартал, последний срок сдачи — последний рабочий день месяца, следующего за отчетным (квартальным). Годовая декларация подается до 1 апреля следующего финансового года.

В таблице представлены сроки сдачи 6-НДФЛ в 2019 году.

За нарушение сроков предусмотрены штрафные санкции. За каждый просроченный месяц придется заплатить штраф в размере 1000 рублей (п. 1.2 статьи 126 НК РФ). Причем к ответственности также могут привлечь и отвечающее за подачу отчетности должностное лицо. Такая санкция составит от 300 до 500 рублей (ч. 1 ст. 15.6 КоАП РФ).

При обнаружении ошибок и искажений информации в 6-НДФЛ учреждение заплатит штраф 500 рублей (п. 1 ст. 126.1 НК РФ).

Если же организация, которая по регламенту должна предоставлять форму в электронном виде, подает пакет документов на бумажном носителе, ее оштрафуют на 200 рублей по ст. 119.1 НК РФ.

При наличии обособленных подразделений документы составляются отдельно по каждому из них, причем в форме отражается сводная информация по всем сотрудникам. Также указываются суммарное значение заработной платы, переходящее в следующий расчетный период, и дата оплаты налога (рабочий день, следующий за числом, когда налог был фактически удержан).

Документ состоит из титульного листа и двух разделов.

- ИНН и КПП организации.

- Номер корректировки. Для первичной формы проставляется значение «000», если инспектор требует уточнений, то отчет перезаполняется и в данном окне указывается соответствующий код — «001», «002» и т. п.

- Расчетный период в соответствии с установленным значением (21 — 1 квартал, 31 — 2 квартал, 33 — 3 квартал, 34 — год). В отчетности, предоставляемой по итогам 2019 г., необходимо поставить значение «34». В регистре за 1 квартал 2019 г. — «21».

- Код территориальной ИФНС, в которую направляется отчетность (в соответствии с локальным расположением).

- Графа «По месту нахождения» отражает принадлежность налогоплательщика (организация или ИП) в системе налогообложения.

- Поле «Налоговый агент» — наименование организации, предоставляющей сведения (краткое или полное).

- Код муниципального образования ОКТМО.

- Номер телефона ответственного лица.

С 2019 г. в титульной странице появились новые строки для правопреемников, которые подают 6-НДФЛ после реорганизации учреждения.

В данном случае необходимо заполнить код формы реорганизации (ликвидации), а также ИНН и КПП реорганизованной организации (обособленного подразделения).

Также изменилась нумерация штрихкода на втором листе 6-НДФЛ. Новое значение — «15202024».

Все новшества закреплены в «Порядке заполнения формы 6-НДФЛ», утвержденном Приказом № ММВ-7-11/450@ в редакции от 17.01.2018.

Он предусмотрен для заполнения обобщенных итоговых сумм.

В этом разделе не нужно разделять данные по каждому сотруднику. Ответственные специалисты задаются вопросом: как учитывать НДФЛ в 6-НДФЛ-отчете? Ответ таков: итоговый показатель налога на доходы физических лиц формируется из расчета суммарных показателей по всем работникам. Отдельно отображаются лишь те сотрудники, доход которых облагается иной ставкой подоходного налога.

Если доходы работников облагаются по ставкам 13, 30 и 35 %, то раздел 1 будет заполняться трижды (каждый лист раздела соответствует каждой ставке налогообложения).

Поле 010 — указывается налоговая ставка.

Строка 020 — отражается доход с начала года нарастающим итогом. Важно помнить, что при наличии переходящей заработной платы итоговые результаты разделов 1 и 2 могут быть различными.

Поле 025 — указывается доходность в форме дивидендов (при наличии).

Строка 030 — отмечаются налоговые вычеты (имущественные, социальные, стандартные).

Поля 040 и 070 — для внесения сумм исчисленного и удержанного налогов соответственно.

Графа 050. Если в организации трудятся сотрудники, не являющиеся резидентами РФ (иностранцы), то сведения по ним отражаются здесь.

Поле 060 — количественное значение всех работников предприятия, получивших доход в расчетном периоде.

Графа 090 информирует о суммах возвращенного учреждению НДФЛ.

Ячейки с 060 по 090 заполняются по каждой ставке суммарным значением и только в разделе 1. На других листах отмечается значение 0, далее «—», так как основные параметрические данные указываются в разделе 2.

Он служит для детализации предоставляемых организацией сведений. Сюда вносятся конкретные даты вместе с уточнением доходов. При заполнении важно соблюдать периодичность внесения операций: в отчете не должно быть отклонений от реальных событий.

В поле 100 отмечается «Дата фактического получения дохода». Указывается последнее число расчетного месяца в соответствии с проведением заработной платы. Исключение составляют больничные листы и выплаты по отпускным: фиксируется фактическая дата уплаты.

Графа 110 — отмечается реальная дата удержания дохода, согласно правилу: удержание происходит в день получения дохода (исключая зарплату).

Поле 120 — ставится фактический срок перечисления дохода.

В поля 130 и 140 вносятся сведения о суммах фактически полученных и удержанных доходов соответственно.

При разделении действий — проводок по конкретной операции на различные налоговые периоды в разделе 2 необходимо указать периодичность их завершения.

Далее представим расчет сумм налога на доходы физических лиц 6-НДФЛ: образец заполнения на актуальный период.

Перед тем как отправить декларацию в ИФНС, ответственному специалисту обязательно нужно провести сверку контрольных соотношений и проверить формальную правильность заполнения. В Письмах ФНС России от 10.03.2016 № БС-4-11/3852@, от 13.03.2017 № БС-4-11/4371 представлены все контрольные соотношения, при помощи которых инспектор и производит проверку 6-НДФЛ.

Первое, на что обратит внимание проверяющий, — дата предоставления отчета. Она должна соответствовать требуемому сроку.

Далее рассмотрим перечень внутренних и междокументных контрольных соотношений:

- Сумма начисленного дохода (поле 020) не может быть меньше суммы вычетов (030).

- Значение из строки 040 должно быть равно (020 – 030) × 010 / 100. Допускается отклонение от расчетного значения в размере 1 рубль по каждому сотруднику при учете каждой выплаты дохода, облагаемого НДФЛ.

- Величина из поля 040 не может быть меньше величины из 050.

- Совокупная сумма перечисленного в ИФНС налога не может быть меньше, чем разница фактически удержанного НДФЛ (строка 070) и возвращенного налогоплательщику налога (090).

- Дата перечисления налогового платежа в бюджетную систему должна соответствовать значению из строки 120.

Проверка годовой формы также производится с применением контрольных соотношений, а также при помощи сопоставления с данными, показанными в формах годовых деклараций 2-НДФЛ (КНД 1151078) и «Прибыль» (1151006). Для годовой отчетности проверочные соотношения будут следующими:

- Цифра в строке 020 (сумма начисленного дохода) должна быть равна сумме по всем справкам 2-НДФЛ и величине из 020 приложения № 2 отчета о прибыли.

- Строка 025 (сумма дохода по дивидендам) должна содержать равенство с суммой слагаемых строк из справок 2-НДФЛ по 1010 и 1010 приложения № 2 декларации «Прибыль».

- Строка 040 (рассчитанный налог) должна соответствовать сумме этого же показателя по всем справкам 2-НДФЛ и строки 030 приложения № 2 отчетности о прибыли.

- Строка 080 (неудержанный налог) должна равняться суммарному итоговому неудержанному налогу из каждой справки 2-НДФЛ и строки 034 приложения № 2 отчетности о прибыли.

- Строка 060 (число лиц, получивших доход) должна совпасть с количеством справок 2-НДФЛ и приложений № 2 к годовой отчетности о прибыли, направленных на контроль в территориальные органы ИФНС.

Отчетный период требует от бухгалтера правильного и своевременного заполнения деклараций, среди которых и форма 6-НДФЛ «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом». Расчет 6-НДФЛ не заменяет форму 2-НДФЛ, он заполняется отдельно по предприятию нарастающим итогом по всем работающим сотрудникам.

Любая организация использует наем работников и выплачивает им заработную плату, как доход, т. е. является налоговым агентом. Полученная выгода облагается налогом на доходы физических лиц (НДФЛ). Разберемся, для чего нужна декларация 6-НДФЛ?

Это обязательный отчет в целом по организации или ИП, где видно суммарные налогооблагаемые доходы и их перечисления.

То есть контролеры сверяют правильность начисления и своевременность перечисления налогоплательщика, чтобы выявить ошибки или недобросовестного налогоплательщика.

Расчет предоставляется в районную инспекцию и заполняется нарастающим итогом с начала отчетного года.

Отчет предоставляется:

- в электронном виде;

- на магнитном носителе;

- или через ТКС (телекоммуникационные каналы связи).

На предприятиях, где работают меньше 25 человек, допускается сдать отчетность в бумажном варианте.

Требования по заполнению формы «Расчет сумм налога на доходы физических лиц исчисленных и удержанных налоговым агентом» описывает Приказ ФНС РФ от 14.10.2015 №ММВ-7-11/450@.

Декларация заполняется за квартал, полугодие, 9 месяцев, год нарастающим итогом.

Правильное заполнение 6-НДФЛ включают в себя обязательные требования:

- заполнение полей в направлении слева направо от края;

- если заполнение содержит пустое значение, слева ставится «0», остальные ячейки прочеркиваются (при заполнении вручную);

- печатать декларацию только на одной стороне листа;

- заполняется ручкой черного, синего, фиолетового цвета, но не цветной;

- степлером не скреплять.

Как правильно заполнить раздел 1 и раздел 2 рассмотрим ниже.

Как правильно заполнить 6-НДФЛ: инструкция по заполнению

Порядок заполнения 6-НДФЛ в 2019 году описан в шаблоне приказа ФНС, в 2019 году была разработана новая форма с некоторыми изменениями: на титульном листе добавились новые графы:

- код формы реорганизации (ликвидации) фирмы;

- ИНН/КПП этого предприятия.

Коды реорганизации:

Штрих-код на втором листе поменялся на «15202024».

Кодов места предоставления расчета стало больше:

Заполнение декларации за год предполагает, что все показатели в разделе 1 (доход, вычеты, начисленный и удержанный налог) отражаются в сумме за весь год, численность показывается как среднесписочная.

Существует порядок заполнения 6-НДФЛ по обособленному подразделению. Расчет заполняется отдельно по каждому ОП, так как у них разные коды ОКТМО, по работникам и лицам, работающим по договорам. Если ОП переехало в другой район, то подаются две декларации, по старому коду ОКТМО и по новому месту.

При затруднении заполнить форму 6-НДФЛ онлайн можно воспользоваться подсказками на нашем сайте, а также скачать актуальный бланк формы.

Заполнение титульного листа

Титульный лист отражает общую информацию по организации, его заполнение не сложно.

Для «обособки» ставит КПП района регистрации, индивидуальный предприниматель КПП не ставит.

Номер корректировки — 000, если расчет первичный, 001, 002 — номер исправления.

Перечислим используемые коды в декларации.

Код предоставления:

- 21 — квартал;

- 31 — полугодие;

- 33 — 9 месяцев;

- 34 — год;

- 51 — 1 квартал при реорганизации (ликвидации) организации;

- 52 — полугодие при реорганизации (ликвидации) организации;

- 53 — 9 месяцев при реорганизации (ликвидации) организации;

- 90 — год при реорганизации (ликвидации) организации.

Код налогового органа — четырехзначный код своей налоговой инспекции.

Код по месту нахождения:

- по местожительства ИП — 120;

- по местожительства адвоката — 125;

- по местожительства нотариуса — 126;

- по месту учета организации — 212;

- по месту учета крупной организации — 213;

- по месту учета обособленного предприятия — 220;

- по месту деятельности ИП — 320;

- по месту нахождения ОП иностранной организации — 335.

Далее ставится подпись ответственного лица. Если расчет подается через представителя, то указываются реквизиты доверенности. Заполнение титульного листа 6-НДФЛ указано ниже.

Заполнение раздела 1 в форме 6-НДФЛ

Заполнение раздела 1 не вызывает трудностей, но могут возникнуть вопросы.

Если налоговые ставки разные (заработная плата, дивиденды и др.), то для каждой из них строки 010-050 заполняются отдельно. В итоге в строках 060-090 показывается суммарный результат.

Заполнение по строкам:

- строка 010 — ставка налога;

- строка 020 — сумма начисленного дохода.

Порядок заполнения строки 020. В этой строке показывается весь доход работников нарастающим итогом с начала отчетного года;

- строка 025 — еще раз отражаются дивиденды;

- строка 030 — сумма вычетов за год, как правило, это вычеты на детей;

- строка 040 — начисленный налог, без копеек;

- строка 045 — налог с дивидендов отдельно;

- строка 050 — аванс, если платили;

- строка 060 — численность работников, получивших доход;

- строка 070 — удержанный налог (за исключением последнего месяца отчетного периода, т. к. он удержан в следующем квартале);

- строка 080 — налог, который агент не смог удержать (заполняется строка 080 для налога, который не удалось удержать с дохода в натуральной форме или материальной выгоды. Т. е. доходы в денежном виде не выплачивались и сразу подоходный налог не удерживается);

- строка 090 — налог, возвращенный физлицу, излишне удержанный.

Пример заполнения 1 раздела (образец заполнения 6-НДФЛ):

Как правильно заполнить раздел 2 в 6-НДФЛ

Порядок заполнения раздела 2 требует внимания и аккуратности. Раздел 2 — это таблица начислений и перечислений. Возьмем один блок, строки 100-140, заполняются соответствующие строки так:

- строка 100 — дата получения дохода (для зарплаты 30, 31 числа месяца), но если квартал, например, начинается с апреля, то число будет — 31 марта;

- строка 110 — дата удержания налога;

- строка 120 — срок перечисления налога в бюджет, но не позднее 15 числа следующего месяца (для зарплаты);

- строка 130 — сумма полученного дохода работниками;

- строка 140 — сумма налога, удержанного в соответствие со строкой 110, но в налоговой требуют отражать перечисленную сумму налога.

Заполнение отпускных в 6-НДФЛ происходит достаточно просто:

Дата получения отпускных — дата выплаты сотруднику. Отражение отпуска в 6-НДФЛ. Отпускные начисляются и выплачиваются, за 3 дня до отпуска, даже если он начинается в следующем календарном месяце.

В разделе 2 дата удержания налога равна дате выплаты. Перечисление — в последний день месяца выплаты. В разделе 1 — это доход, строки 040, 070.

Отражение материальной помощи. Помощь, необлагаемая подоходным налогом в расчете не показывается. Мат.помощь при выходе на пенсию, инвалидам более 4 тысяч рублей в год, при рождении ребенка не более 50 тысяч рублей, показывается в декларации, как доход работник с удержанием налога с дохода.

Если мат. помощь облагается частично, то в разделе 1 по строке 020 указывается ее полная сумма, а по строке 030 — необлагаемая часть.

Кодирование данных в отчете 6-НДФЛ

Перечислим используемые коды в декларации.

Код предоставления:

- 21 — квартал;

- 31 — полугодие;

- 33 — 9 месяцев;

- 34 — год;

- 51 — 1 квартал при реорганизации (ликвидации) организации;

- 52 — полугодие при реорганизации (ликвидации) организации;

- 53 — 9 месяцев при реорганизации (ликвидации) организации;

- 90 — год при реорганизации (ликвидации) организации.

Код налогового органа — четырехзначный код своей налоговой инспекции.

Код по месту нахождения:

- по местожительства ИП — 120;

- по местожительства адвоката — 125;

- по местожительства нотариуса — 126;

- по месту учета организации — 212;

- по месту учета крупной организации — 213;

- по месту учета обособленного предприятия — 220;

- по месту деятельности ИП — 320;

- по месту нахождения ОП иностранной организации — 335.

Как заполнить 6-НДФЛ с разными ставками?

НДФЛ может иметь разные ставки. Строки с 010 по 050 заполняются отдельными блоками по каждой ставке. То есть три ставки — три листа.

В конечном итоге заполняется графа «Итого по всем ставкам», где складываются суммы по всем блокам.

Если по разным ставкам доходы получал один человек, то в строке 060 — ставим 1. Второй раздел делить по блокам не надо.

В 2019 году используется новая форма 6-НДФЛ. Скачать бланк новой формы можно в различных интернет-службах, а также на нашем сайте по ссылке ниже. Образец заполнения 6-НДФЛ приведен ниже, без рассмотрения разных случаев.

Заполнение раздела 2 имеет много нюансов, которые представлены в таблице:

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.