Сегодня рассмотрим тему: "фнс утвердили документы, подтверждающие статус резидента рф" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Как подтвердить статус налогового резидента России в 2018 году

- 2 ФНС России разъяснила, какие документы подтвердят статус физлица в качестве налогового резидента России

- 3 «Подтверждение статуса налогового резидента РФ» – новый сервис сайта ФНС России

- 4 Каким образом можно подтвердить статус налогового резидента РФ

- 5 Подтвердить налоговое резидентство РФ можно будет специальным документом

- 6 Ассоциация международныхавтомобильных перевозчиков

- 7 Подтверждение статуса налогового резидента РФ в 2018 г.

Как подтвердить статус налогового резидента России в 2018 году

Начиная с июля 2017 года, в обязанности ФНС стало входить подтверждение статуса резидента РФ по заявлению налогоплательщика, однако порядок данной процедуры подробно прописан не был. Руководствоваться приходилось старым информационным сообщением ФНС, подготовленным еще до внесения изменений в п. 1 ст. 32 НК РФ.

Рассмотрим подробно, кто признается налоговым резидентом и что изменилось в порядке подтверждения данного статуса в 2017 году.

Налоговым резидентом РФ является физическое лицо, пребывающее на территории России не менее 183 дней в течение 12 следующих друг за другом календарных месяцев.

Примечание: данный срок не прерывается при нахождении заграницей в течение менее 6 месяцев для лечения и обучения, а также при выполнении работ или оказании услуг на морских месторождениях углеводородного сырья.

Подтверждение данного статуса может понадобиться как физическому лицу, так и организации в следующих случаях:

-

Если российская компания оказывает услуги или реализует товар иностранному контрагенту.

В данном случае иностранная организация во избежание двойного налогообложения вправе запросить подтверждение статуса резидента (уведомление) от своего контрагента – российской компании.

Если ИП или гражданин оказывают услуг иностранному партнеру.

Так же, как и в первом случае, во избежание двойного налогообложения иностранный партнер вправе затребовать у лица, оказывающего ему услуги, документ, подтверждающий статус резидента РФ.

Рассмотрим вкратце, как изменился порядок получения данного статуса в 2017 году.

Сравнительная таблица изменений, произошедших в порядке подтверждения статуса резидента РФ

Основания для сравнения

До декабря 2017 года

С декабря 2017 года

Документ, регламентирующий порядок проведения процедуры

Орган, выдающий необходимый документ

Межрайонная инспекция ФНС России по ЦОД

ФНС РФ или уполномоченный им территориальный налоговый орган

Срок выдачи уведомления

Заявление на выдачу документа, подтверждающего статус резидента

| Видео (кликните для воспроизведения). |

Официально формы указанного документа не существовало.

Организации, ИП и граждане должны были предоставить заявление, составленное в произвольной форме с указанием обязательных реквизитов

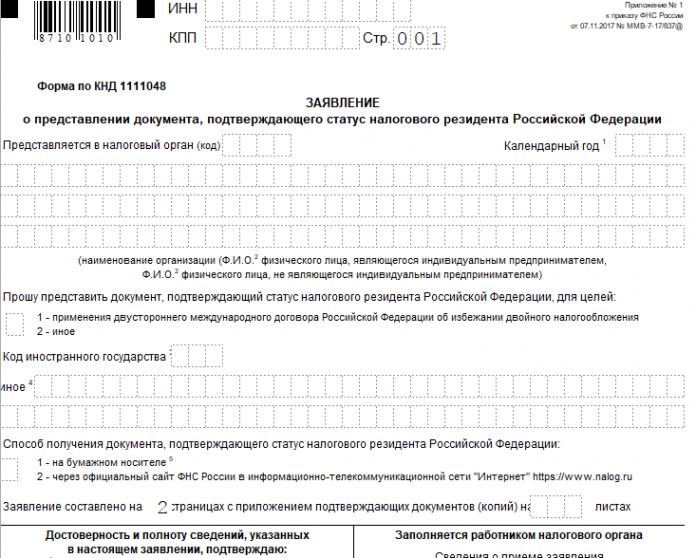

Форма документа приложена к Приказу (номер по КНД 1111048)

Уведомление, выдаваемое налоговой

Форма уведомления установлена не была. Заинтересованному лицу выдавалась справка установленного образца

Форма документа приложена к Приказу (номер по КНД 1120008)

Способы сдачи документов в налоговую

Срок, на который выдается уведомление

Уведомление может быть выдано не только за текущий календарный год, но и за предыдущие периоды в случае представления всех необходимых документов

За один календарный год

Рассмотрим более подробно новый порядок получения указанного уведомления из налоговой.

Документ, регламентирующий порядок проведения процедуры

Начиная с 9 декабря 2017 года, получение уведомления из налоговой о наличии статуса резидента РФ осуществляется в соответствии с Приказом ФНС от 07.11.2017 N ММВ-7-17/837@.

Указанным документом более детально описан порядок подачи заявления и выдачи уведомления налоговым органом. Также в приложениях к приказу приведена форма документа, представляемого в налоговый орган для получения уведомления, и сама форма уведомления, выдаваемого налоговым органом.

С декабря 2017 года подтверждение статуса резидента и выдача соответствующего уведомления осуществляется непосредственно ФНС или ее уполномоченным территориальным органом.

Заявление, представляемое для подтверждения статуса резидента

До декабря 2017 года формы заявления, представляемого организацией, ИП или гражданином в налоговый орган, не существовало вовсе, оно составлялось в произвольной форме с указанием необходимых документов, поименованных в вышеуказанном информационном сообщении ФНС.

Начиная с 9 декабря, заявление представляется по утвержденной ФНС РФ форме (номер КНД 1111048), с указанием следующих обязательных сведений:

- Наименования юридического лица (ФИО ИП или гражданина).

- Года, за который заявитель хочет получить уведомление.

- Причину выдачи уведомления (для применения двустороннего международного договора или для других целей).

- Сведения о документе, удостоверяющем личность физического лица, если у него нет ИНН.

- Сведения о времени пребывания ИП или гражданина на территории РФ.

- Основания для признания организации налоговым резидентом РФ.

Какие разделы заявления заполняют ИП и обычные граждане

- Титульный лист с указанием полных ФИО и ИНН, года, за который выдается уведомление, и способа его получения.

| Видео (кликните для воспроизведения). |

Если ИНН у гражданина нет, он дополнительно заполняет раздел 1 страницы 002, где указывает сведения о документе, удостоверяющем личность (паспорте, свидетельстве о рождении, военном билете и т. д.)

- Титульный лист с указанием наименования организации, ИНН/КПП, года, за который выдается уведомление, и способа получения уведомления из налоговой.

- Основания для признания организации налоговым резидентом РФ (раздел 3 страницы 002).

Форма документа на подтверждение статуса налогового резидента РФ (скачать образец заявления в формате .xls).

К заявлению организация, ИП или гражданин вправе приложить следующие документы:

- Копию договора (контракта), подтверждающего получение дохода или право на его получение в иностранном государстве.

- Документы, подтверждающие право владения имуществом.

- Решение собрания участников о выплате дивидендов или иные документы, подтверждающие выплату дивидендов.

- Копии платежных поручений (кассовых чеков).

- Бухгалтерские справки.

- Иная первичная документация.

Примечание: к заявлению, предоставляемому ИП или гражданином, могут быть приложены копии документов, подтверждающих пребывание данного лица на территории России в том периоде, за который необходимо получить уведомление.

Важно: если документы, прилагаемые к заявлению, составлены на иностранном языке, их необходимо перевести на русский язык и заверить в нотариальном порядке.

Заявление с пакетом необходимых документов может быть направлено в налоговый орган:

- Лично.

- По почте заказным письмом с описью вложения.

- По интернету через официальный сайт ФНС РФ.

Таким же способом организация, ИП или гражданин может получить уведомление из налоговой о подтверждении статуса резидента РФ.

Срок выдачи уведомления составляет 40 дней с даты получения налоговым органом необходимых документов.

Уведомление о подтверждении статуса резидента РФ выдается на один календарный год, отдельно по каждому источнику доходов или объекту имущества.

ФНС России разъяснила, какие документы подтвердят статус физлица в качестве налогового резидента России

Документы, подтверждающие статус налогового резидента России, НК РФ не установлены. Но ими могут быть любые документы, если они оформлены в соответствии с законодательством России, и позволяют установить количество календарных дней пребывания лица на территории России. По мнению ФНС России, это, например, справка с места работы, выданная на основании сведений из табелей учета рабочего времени или копия паспорта с отметками органов пограничного контроля о пересечении границы (письмо ФНС России от 30 декабря 2015 г. № ЗН-3-17/5083 “О справке, подтверждающей статус физического лица в качестве налогового резидента РФ”).

Такие документы физлицо подает в инспекцию вместе с налоговой декларацией по итогам налогового периода. Дело в том, что если налогоплательщик приобрел статус налогового резидента России, то пересчет и возврат суммы налога ему производит налоговый орган, в котором он был поставлен на учет по месту жительства (месту пребывания) (п. 1.1 ст. 231 НК РФ). Ведь в отношении большинства доходов, получаемых физлицами, не являющимися налоговыми резидентами России, ставка налога составляет 30% (п. 3 ст. 224 НК РФ). Исключения составляют, например, дивиденты от долевого участия в деятельности российских организаций, доходы от осуществления трудовой деятельности в качестве высококвалифицированного специалиста и др. В то же время большинство доходов резидентов России облагается по ставке НДФЛ 13% (п. 1 ст. 224 НК РФ).

Напомним, что налоговыми резидентами признаются физлица, фактически находящиеся в России не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ). При этом такой период нахождения в России не прерывается на краткосрочные (менее шести месяцев) выезды за границу для лечения, обучения, исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. Кроме того, независимо от фактического времени нахождения в России налоговыми резидентами признаются российские военнослужащие, проходящие службу за границей, а также сотрудники органов государственной власти и органов местного самоуправления, командированные на работу за пределы России (п. 3 ст. 207 НК РФ).

ФНС России в письме обратила внимание на то, что с 1 января 2015 года доходы, полученные в связи с работой по найму гражданами Республики Беларусь, облагаются по налоговой ставке 13%, начиная с первого дня их работы на территории России. Такое правило основано на ст. 73 Договора о Евразийском экономическом союзе от 29 мая 2014 г.

«Подтверждение статуса налогового резидента РФ» – новый сервис сайта ФНС России

С 16 января 2018 года подтвердить статус налогового резидента РФ, а также проверить его наличие, стало намного проще. Это можно сделать удалённо, практически онлайн, на официальном сайте Налоговой службы России, где заработал новый одноимённый сервис. Им могут воспользоваться в налоговых целях для подтверждения своего статуса не только физические лица, но также ИП и юридические лица. Рассказываем, как функционирует новый сервис.

Новый порядок подтверждения налогового резидентства

С середины января 2018 года подтверждение статуса налогового резидента РФ стало возможным с помощью нового электронного сервиса сайта ФНС России. Он так и называется – «Подтверждение статуса налогового резидента Российской Федерации»:

Вот точная ссылка на него (актуальна для всех регионов России):

Напомним, что с 1 июля 2017 года у налоговиков появилась новая обязанность: по заявлению выдать ему или его представителю электронный или бумажный документ, подтверждающий статус налогового резидента РФ (подп. 16 п. 1 ст. 32 НК РФ).

Бумажная форма, электронный формат и порядок выдачи справки о подтверждении статуса налогового резидента России закреплены приказом ФНС от 07 ноября 2017 года № ММВ-7-17/837.

Если быть точнее, в данном приказе приведены образец заявления, подтверждающий статус налогового резидента РФ и сам документ о статусе (отдельного названия у него нет).

Чтобы приступить к подтверждению статуса налогового резидента Российской Федерации, нужно пройти регистрацию в новом сервисе. Есть несколько способов:

- через электронную почту и пароль;

- ИНН + пароль от личного кабинета физлица на сайте ФНС;

- квалифицированный сертификат ЭП;

- учётную запись сайта госусуг.

Если заполнить и сохранить профиль пользователя, то соответствующие реквизиты сайт ФНС будет автоматически подставлять во все документы.

Интересно, что данный сервис адресован не только обычным физическим лицам (ст. 207 НК РФ). Через него предусмотрено также подтверждение статуса налогового резидента РФ юридического лица (ст. 246.2 НК РФ) и индивидуального предпринимателя.

Рассматриваемый сервис поможет обычным физическим лицам, коммерсантам и организациям оперативно:

- сформировать заявление (т. е. заполнить, зарегистрировать и отправить в налоговую);

- получить в формате PDF документ о подтверждении статуса российского налогового резидента (или отказ):

Важно, что потенциальный налоговый резидент подтверждающие документы дополнительно отсылать через этот сервис не обязан. Достаточно только заявления.

Для получения документа о налоговом резидентстве РФ на бумаге при формировании заявления необходимо сделать пометку «Направить документ на бумажном носителе».

Кроме того, сервис позволяет в реальном времени отслеживать статус обработки и рассмотрения заявления с момента его регистрации в Налоговой службе России. Срок его рассмотрения составляет до 40 календарных дней.

Предполагается, что всё это значительно упростит для плательщиков процедуру подтверждения своего налогового статуса.

Немаловажно, что теперь налоговые агенты и компетентные органы других стран могут проверять через Интернет на официальном сайте ФНС России, есть ли подтверждение статуса налогового резидента РФ. Вот точная ссылка:

Для этой цели теперь служит специальный уникальный проверочный код, который налоговики автоматически ставят на каждом документе (см. последнюю строку на рисунке выше).

Проверить, был ли действительно выдан документ о статусе налогового резидента РФ, на сайте ФНС могут абсолютно все заинтересованные лица. Какие-либо авторизации, пароли, коды, логины и т. п. не нужны.

Каким образом можно подтвердить статус налогового резидента РФ

Налоговый кодекс Российской Федерации устанавливает различные ставки налогообложения для налоговых резидентов РФ и лиц, не являющихся налоговыми резидентами. В связи с этим для предупреждения ситуаций с двойным налогообложением в соответствии с международными соглашениями часто возникает вопрос, каким образом можно подтвердить статус налогового резидента РФ, куда следует обращаться за получением подтверждения и какие документы при этом необходимо предоставить.

Определение налогового резидента дано в Налоговом кодексе Российской Федерации (см. п. 2 ст. 207). Факт установления налогового резидентства зависит от времени пребывания физического лица в России в течение календарного года.

Налоговым резидентом РФ признается физическое лицо, если оно в течение года, то есть 12 месяцев, следующих подряд, фактически находилось в РФ не менее 183 календарных дней. Однако международными договорами может быть установлено иное определение налогового резидента, о чем сказано в ст. 7 НК РФ.

Начиная с 1 января 2017 года налоговые органы наделены обязанностью по требованию налогоплательщика предоставлять ему документ, подтверждающий его налоговый статус. Документ может быть представлен в бумажном виде или в электронной форме.

Поэтому мы рассмотрим иной способ подтверждения статуса налогового резидента РФ, не подразумевающий получение подтверждения от налогового органа (ч. 6 ст. 13 Федерального Закона № 401-ФЗ от 30 ноября 2016 г. и пп. 16 п. 1 ст. 32 НК РФ).

Как подтвердить статус налогового резидента РФ для уплаты НДФЛ

Говоря о том, каким образом можно подтвердить статус налогового резидента РФ следует также отметить, что не только размер ставки налога на доходы физического лица, в соответствии со ст. 224 НК РФ, зависит от налогового статуса налогоплательщика. Налоговый статус определяет также применение налогообложения по НДФЛ к доходам, полученным от определенных источников и освобождение от налогообложения в определенных случаях (ст. 209 и п. 17.1 ст. 217 НК РФ).

Налоговый статус не является постоянной величиной. Он определяется налоговым агентом гражданина, в том числе работодателем или банком, а также другими лицами в зависимости от получаемого дохода на каждую дату получения им дохода в зависимости от времени, фактически проведенного на территории страны. Окончательно налоговый статус лица определяется по итогам прошедшего налогового периода, которым, в соответствии со ст. 216 НК РФ, признается год.

Таким образом, пока налоговый период не закончился, при каждом получении физическим лицом дохода его налоговый агент должен самостоятельно определить налоговый статус лица. Официально утвержденного порядка подтверждения времени, фактически проведенного на территории РФ, в налоговом законодательстве РФ не предусмотрено, поэтому налоговые агенты получают необходимые сведения самостоятельно, при необходимости запрашивая требуемые документы у гражданина. То есть в каждой ситуации получения лицом дохода его налоговый агент самостоятельно определяет его налоговый статус.

Какие документы могут подтвердить факт пребывания лица на территории РФ

- Данные из табеля учета рабочего времени;

- Копии страниц паспорта с отметками органов пограничного контроля о времени пересечении границы;

- Документы о регистрации по месту жительства или по месту пребывания, оформленные в соответствии с порядком, установленным в законодательстве РФ;

- Сведения из миграционных карт.

В результате такого порядка по итогу года вероятна ситуация, когда налоговый статус налогоплательщика изменится, например, он приобретет статус налогового резидента РФ, при этом понадобится произвести перерасчет суммы НДФЛ.

Для перерасчета требуется по окончании налогового периода представить в налоговый орган налоговую декларацию и документы, подтверждающие налоговый статус налогоплательщика в данном году. При этом налоговый орган производит перерасчет (ст. 78, п. 1.1 ст. 231 НК РФ) и производит возврат излишне уплаченной суммы НДФЛ в связи с приобретением лицом статуса налогового резидента РФ.

Подтверждение статуса налогового резидента РФ для избежания двойного налогообложения

Порядок подтверждения налогового статуса, в том числе требуемые документы, указаны в Информационном сообщении ФНС России «О процедуре подтверждения статуса налогового резидента РФ».

За предыдущие года подтверждение можно получить в любое время. Для этого потребуется только представить необходимые документы, чтобы подтвердить время, фактически проведенное на территории России.

Если вам необходимо получить подтверждение своего налогового статуса за период времени ранее 3 лет до даты подачи заявления, вы должны будете представить копии налоговых деклараций по форме 3-НДФЛ за соответствующие налоговые периоды. На копиях должны быть проставлены отметки налогового органа, кроме того необходимо приложить платежные документы, согласно которым можно подтвердить факт уплаты налога по соответствующим операциям, в отношении которых было возможно двойное налогообложение. Таким образом, чтобы получить подтверждение налогового статуса за определенный налоговый период, вы должны представить следующие документы:

1. Заявление в письменной форме, в котором необходимо указать следующие данные:

- ФИО заявителя и его контактный телефон;

- Наименование иностранного государства, для представления в налоговый орган которого требуется подтверждение налогового статуса;

- ИНН заявителя;

- Год, за который вы хотите получить подтверждение статуса;

- Перечень приложений.

2. Копия документа, удостоверяющего личность заявителя;

3. Копии документов, согласно которым лицо получало доходы в иностранном государстве, например:

- Копия трудового договора или контракта. Если этот документ представлялся ранее, повторное его представление не требуется, вы должны указать ссылку на письмо, к которому было приложена копия договора;

- Решение общего собрания акционеров о выплате дивидендов;

- Документы, в соответствии с которыми вы получали пенсию из-за рубежа;

- Другие документы, подтверждающие получение доходов;

4. Если заявление представляет гражданин РФ – копии всех страниц заграничного паспорта, если он в наличии;

5. Таблица расчета времени нахождения в России согласно форме (см. Приложение к Информационному сообщению ФНС России от 26 февраля 2008 г.);

6. Для обоснования времени, фактически проведенного на территории РФ, представляются справки с мест работы в РФ, табели учета рабочего времени, копии билетов, копии отметок в паспорте о времени пересечения государственной границы и т.д. Данные документы требуются для иностранных граждан или лиц без гражданства, которые прибыли в Россию с территории иностранных государств и с которыми у РФ есть действующие международные соглашения о безвизовом режиме.

Кроме непосредственной подачи заявления, вы можете отправить его с приложением всех необходимых документов почтовым по почте с уведомлением о доставке и описью приложений.

Ваше заявление будет рассмотрено в течение 30 календарных дней с момента поступления его в МИ ФНС России по ЦОД.

Что подтверждает налоговый статус физического лица

- Справка установленного образца;

- Форма, установленная законодательством иностранного государства, заверенная подписью уполномоченного лица и печатью налогового органа. Такая форма может выдаваться для подтверждения налогового статуса только в том случае, если ФНС России была уведомлена о наличии таких форм компетентными органами иностранного государства. Также информация о данных формах может быть размещена на официальном сайте компетентного органа государства, этого тоже будет достаточно для оформления соответствующей формы для представления в налоговый орган иностранного государства.

По общему правилу физическое лицо получает подтверждение своего налогового статуса в одном экземпляре. Но если иностранное государство в соответствии со своим законодательством требует представления подтверждения в двух и более экземплярах, и компетентные органы данного государства уведомили ФНС России в установленном порядке о наличии такой особенности законодательства, подтверждение будет выдано лицу в требуемом количестве экземпляров.

Подтвердить налоговое резидентство РФ можно будет специальным документом

ФНС утвердила процедуру подтверждения статуса налогового резидента РФ, а также бланки используемых при этом документов.

Так, чтобы получить документ, подтверждающий российское резидентство (например, для целей применения соглашений об избежании двойного налогообложения), организации, ИП или физлицу нужно подать в ФНС или уполномоченный налоговый орган соответствующее заявление по утвержденной форме. Такое заявление можно представить как на бумажном носителе (лично или по почте), так и в электронном виде через сайт ФНС.

Срок рассмотрения заявления – 40 календарных дней.

Документ, подтверждающий статус налогового резидента РФ, выдается за 1 календарный год (текущий или предшествующий дню представления заявления) и по каждому источнику дохода, объекту имущества. По выбору налогоплательщика (его представителя) такой документ направляется ему на бумажном носителе по почте или в электронной форме через официальный сайт Налоговой службы.

Если резидентский статус не подверждается, налогоплательщик будет проинформирован об этом выбранным им способом.

Новостная рассылка для бухгалтера

Ежедневно мы отбираем важные для работы бухгалтера новости, экономя ваше время.

Получайте бесплатную рассылку бухгалтерских новостей на электронную почту.

Ассоциация международных

автомобильных перевозчиков

Подтверждение статуса налогового резидента РФ в 2018 г.

С 1 июля 2017 года налоговые органы обязаны по заявлению налогоплательщика представлять налогоплательщику (его представителю) документ в электронной форме или на бумажном носителе, подтверждающий статус налогового резидента РФ , в порядке, по форме и формату, которые утвердит ФНС России (пп. 16 п. 1 ст. 32 НК РФ).

Приказом ФНС России от 07.11.2017 N ММВ-7-17/837@ определены форма и порядок выдачи подтверждающего статус документа, а также форма заявления о его выдаче.

Согласно Информации ФНС России от 16.01.2018 сформировать заявление и получить в формате PDF документ, подтверждающий статус налогового резидента можно на официальном сайте ФНС России через электронный сервис ” Подтверждение статуса налогового резидента РФ “.

Приказ Федеральной налоговой службы от 7 ноября 2017 г. N ММВ-7-17/837@

“Об утверждении формы заявления о представлении документа, подтверждающего статус налогового резидента Российской Федерации, формы документа, подтверждающего статус налогового резидента Российской Федерации, порядка и формата его представления в электронной форме или на бумажном носителе”

В соответствии с пунктом 4 статьи 31 и подпунктом 16 пункта 1 статьи 32 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2006, N 31, ч. 1, ст. 3436; 2014, N 45, ст. 6157; 2015, N 18, ст. 2616; 2016, N 49, ст. 6844; 2017, N 30, ст. 4453) и подпунктом 5.9.37 пункта 5 Положения о Федеральной налоговой службе, утвержденным постановлением Правительства Российской Федерации от 30 сентября 2004 г. N 506 “Об утверждении Положения о Федеральной налоговой службе” (Собрание законодательства Российской Федерации, 2004, N 40, ст. 3961; 2015, N 15, ст. 2286; 2017, N 29, ст. 4375), приказываю:

форму заявления о представлении документа, подтверждающего статус налогового резидента Российской Федерации, согласно приложению N 1 к настоящему приказу;

форму документа, подтверждающего статус налогового резидента Российской Федерации, согласно приложению N 2 к настоящему приказу;

порядок представления документа, подтверждающего статус налогового резидента Российской Федерации, согласно приложению N 3 к настоящему приказу.

2. Установить, что в электронной форме документ, подтверждающий статус налогового резидента Российской Федерации, направляется в формате PDF.

3. Руководителям (исполняющим обязанности руководителя) управлений Федеральной налоговой службы по субъектам Российской Федерации довести настоящий приказ до нижестоящих налоговых органов и обеспечить его применение.

4. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего работу по методологическому и организационному обеспечению работы ФНС России и территориальных налоговых органов по вопросам применения международных договоров Российской Федерации об избежании двойного налогообложения.

Руководитель

Федеральной налоговой службы

Зарегистрировано в Минюсте РФ 27 ноября 2017 г.

Регистрационный N 49015

Приложение N 3

к приказу ФНС России

от 07.11.17 N ММВ-7-17/837@

Порядок

представления документа, подтверждающего статус налогового резидента Российской Федерации

1. Настоящий Порядок устанавливает процедуру представления документа, подтверждающего статус налогового резидента Российской Федерации, в соответствии с подпунктом 16 пункта 1 статьи 32 Налогового кодекса Российской Федерации (далее – Кодекс) (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2006, N 31 (ч. 1), ст. 3436; 2016, N 49, ст. 6844; 2017, N 30, ст. 4453) и подпунктом 5.9.37 пункта 5 Положения о Федеральной налоговой службе, утвержденным постановлением Правительства Российской Федерации от 30 сентября 2004 г. N 506 “Об утверждении Положения о Федеральной налоговой службе” (Собрание законодательства Российской Федерации, 2004, N 40, ст. 3961; 2015, N 15, ст. 2286; 2017, N 29, ст. 4375) для организаций, физических лиц, являющихся индивидуальными предпринимателями, физических лиц, не являющихся индивидуальными предпринимателями (далее – налогоплательщики).

2. Статус налогового резидента Российской Федерации определяется в соответствии со статьями 207 и 246.2 Кодекса (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2001, N 1 (ч. 2), ст. 18; 2006, N 31 (ч. 1), ст. 3436; 2013, N 40 (ч. 3), ст. 5038; 2014, N 48, ст. 6660; 2015, N 24, ст. 3377; 2016, N 7, ст. 920; 2017, N 15 (ч. 1), ст. 2133; N 30, ст. 4453).

3. Подтверждение статуса налогового резидента Российской Федерации осуществляется путем выдачи ФНС России или уполномоченным ею территориальным налоговым органом (далее – уполномоченный налоговый орган) документа, подтверждающего статус налогового резидента Российской Федерации, по форме согласно приложению N 2 к настоящему приказу.

4. Документ, подтверждающий статус налогового резидента Российской Федерации, выдается налогоплательщику (его представителю(1)) на основании заявления о представлении документа, подтверждающего статус налогового резидента Российской Федерации (далее – Заявление). К Заявлению могут быть приложены документы о фактах и обстоятельствах, требующих подтверждения статуса налогоплательщика налоговым резидентом Российской Федерации.

5. Заявление(2) представляется в ФНС России или уполномоченный налоговый орган налогоплательщиком или его представителем на бумажном носителе по форме согласно приложению N 1 к настоящему приказу одним из выбранных им следующих способов:

в электронной форме через официальный сайт ФНС России в информационно-телекоммуникационной сети “Интернет” https://www.nalog.ru.

6. Срок рассмотрения Заявления составляет 40 календарных дней со дня его поступления в ФНС России или уполномоченный налоговый орган.

7. Документ, подтверждающий статус налогового резидента Российской Федерации, выдается за один календарный год (предшествующий дню представления Заявления в налоговый орган или текущий календарный год).

Для целей применения международных договоров Российской Федерации об избежании двойного налогообложения документ, подтверждающий статус налогового резидента Российской Федерации, выдается по каждому источнику дохода, объекту имущества.

8. Выдача документа, подтверждающего статус налогового резидента Российской Федерации, производится по результатам рассмотрения Заявления при наличии документов о фактах и обстоятельствах, требующих подтверждения статуса налогового резидента Российской Федерации и оформляется на бумажном носителе по форме согласно приложению N 2 к настоящему приказу или в электронной форме в формате PDF.

Документ, подтверждающий статус налогового резидента Российской Федерации, направляется налогоплательщику или его представителю в зависимости от выбранного им способа получения документа:

на бумажном носителе по почте;

в электронной форме через официальный сайт ФНС России в информационно-телекоммуникационной сети “Интернет” https://www.nalog.ru.

9. Факт выдачи документа, подтверждающего статус налогового резидента Российской Федерации, может быть подтвержден путем ввода проверочного кода, содержащегося в документе, указанном в пункте 7 настоящего Порядка, в сервисе на официальном сайте ФНС России в информационно-телекоммуникационной сети “Интернет” https://www.nalog.ru.

10. В случае если по итогам рассмотрения Заявления не подтверждается статус налогового резидента Российской Федерации, налогоплательщик (его представитель) информируется об этом способом, выбранным налогоплательщиком (его представителем) для получения документа, подтверждающего статус налогового резидента Российской Федерации.

(1) Здесь и далее полномочия представителя налогоплательщика документально подтверждаются в соответствии со статьями 27 и 29 Кодекса (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 1999, N 28, ст. 3487; 2003, N 27 (ч. 1), ст. 2700; 2009, N 30, ст. 3739; 2011, N 47, ст. 6611; 2017, N 30, ст. 4453), а также статьями 182 и 185 Гражданского кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1994, N 32, ст. 3301; 2013, N 19, ст. 2327; 2017, N 31 (ч. 1), ст. 4808).

(2) Налогоплательщик вправе приложить к Заявлению документы, подтверждающие его статус налогового резидента Российской Федерации.

Информация Федеральной налоговой службы от 16 января 2018 г.

“ Подтвердить статус налогового резидента Российской Федерации теперь можно в электронном сервисе”

С 16 января 2018 года запущен электронный сервис ФНС России “Подтвердить статус налогового резидента Российской Федерации”.

Зарегистрироваться в сервисе можно с помощью электронной почты или ИНН с паролем от личного кабинета физического лица.

Сервис позволяет физическим лицам, индивидуальным предпринимателям и юридическим лицам быстро сформировать заявление и получить в формате PDF документ, подтверждающий статус налогового резидента Российской Федерации. При этом пользователю достаточно направить только заявление, дополнительные документы необязательны. Для получения документа, подтверждающего статус налогового резидента Российской Федерации, на бумаге при формировании заявления необходимо отметить поле “направить документ на бумажном носителе”.

С помощью сервиса также можно в реальном времени отслеживать статус рассмотрения заявления с момента его регистрации в ФНС России.

Документ, подтверждающий статус налогового резидента Российской Федерации, теперь имеет уникальный проверочный код, который формируется автоматически для каждого документа. С его помощью в специальном разделе сервиса “Всем заинтересованным лицам” можно проверить, был ли действительно выдан документ, подтверждающий статус налогового резидента.

В 2017 году ФНС России выдала более 32 тысяч документов, подтверждающих статус налогового резидента Российской Федерации, что на 6% больше чем в 2016 году и на 14% чем в 2015 году. Электронный сервис существенно упростит для налогоплательщиков процедуру подтверждения своего налогового статуса. Кроме того, теперь налоговые агенты и компетентные органы иностранных государств смогут проверить подтверждение статуса налогового резидента Российской Федерации по интернету, используя проверочный код.

Сервис разработан в соответствии с подпунктом 16 пункта 1 статьи 32 Налогового кодекса Российской Федерации и приказом ФНС России от 07.11.2017 N ММВ-7-17/837@ “Об утверждении формы заявления о представлении документа, подтверждающего статус налогового резидента Российской Федерации, формы документа, подтверждающего статус налогового резидента Российской Федерации, порядка и формата его представления в электронной форме или на бумажном носителе”.

Приказ Федеральной налоговой службы от 26 декабря 2017 г. N ММВ-7-17/1093

“О передаче Межрегиональной инспекции ФНС России по централизованной обработке данных полномочий по выдаче документов, подтверждающих статус налогового резидента Российской Федерации, в электронной форме или на бумажном носителе”

В соответствии с подпунктом 16 пункта 1 статьи 32 Налогового кодекса Российской Федерации (Собрание законодательства Российской Федерации, 1998, N 31, ст. 3824; 2017, N 49, ст. 7315), а также приказом ФНС России от 07.11.2017 N ММВ-7-17/837@ “Об утверждении формы заявления о представлении документа, подтверждающего статус налогового резидента Российской Федерации, формы документа, подтверждающего статус налогового резидента Российской Федерации, порядка и формата его представления в электронной форме или на бумажном носителе” (зарегистрирован Министерством юстиции Российской Федерации 09.12.2017, регистрационный номер 49015) приказываю:

1. Установить, что уполномоченным территориальным налоговым органом Федеральной налоговой службы по выдаче документов, подтверждающих статус налогового резидента Российской Федерации, в электронной форме или на бумажном носителе является Межрегиональная инспекция ФНС России по централизованной обработке данных.

2. Контроль за исполнением настоящего приказа возложить на заместителя руководителя Федеральной налоговой службы, координирующего работу по методологическому и организационному обеспечению работы ФНС России и территориальных налоговых органов по вопросам применения международных договоров Российской Федерации об избежании двойного налогообложения.

Руководитель Федеральной

налоговой службы

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.