Сегодня рассмотрим тему: "фнс напоминает отчитаться по заграничным счетам и вкладам нужно до 31 мая" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 ФНС напоминает: отчитаться по заграничным счетам и вкладам нужно до 31 мая

- 2 Отчитаться о движении средств по заграничным счетам нужно до конца мая

- 3 Отчитаться о движении средств по заграничным счетам нужно до 1 июня

- 4 Новый приказ ФНС: как сообщать о счетах в иностранных банках

- 5 31 мая — окончательный срок для представления отчетности о движении средств по счетам в заграничных банках

- 6 Раскрытие информации о счетах и вкладах за границей: что будет тем, кто не успел

ФНС напоминает: отчитаться по заграничным счетам и вкладам нужно до 31 мая

Уведомление об открытии/изменении реквизитов/закрытии зарубежного счета физическим лицом существует давно. С 2015 г. у физических лиц появилась обязанность направлять в российскую налоговую отчеты о движении денежных средств по зарубежным счетам. В настоящей статье будут рассмотрены все обязанности физических лиц, связанные с наличием иностранного счета и последствия неисполнения таких обязанностей.

Уведомление об открытии зарубежного счета и Отчеты о движении денежных средств по зарубежному счету

Указанное ниже распространяется ТОЛЬКО на физических лиц, которые являются валютными резидентами РФ (с 1 января 2018 г. — это ВСЕ граждане России) и в календарном году находятся на территории РФ более 183 дней. Требования по представлению Уведомления об открытии/закрытии/изменении реквизитов зарубежного счета, Отчетов о движении денежных средств по зарубежному счету и к порядку проведения валютных операций по зарубежным счетам НЕ распространяются на граждан РФ, которые суммарно в календарном году находились за пределами РФ более 183 дней (с того момента, как лицо достигло указанного количества дней).

2) Закрытие счета в иностранном банке

Представление резидентом в налоговый орган Уведомления об открытии/закрытии/изменении реквизитов счета с нарушением установленного срока (гражданин уведомил налоговый орган с опозданием, НО самостоятельно — Прим. юриста КГ «ГидПрава»)

влечет наложение административного штрафа на граждан в размере от 1 000 до 1 500 рублей.

ч.2.1. ст. 15.25 КоАП РФ

Непредставление ( гражданин НЕ уведомлял налоговый орган до тех пор, пока налоговому органу не стало известно о наличии у него счета — Прим. юриста КГ «ГидПрава» ) резидентом в налоговый орган уведомления об открытии (закрытии) счета или об изменении реквизитов счета

влечет наложение административного штрафа на граждан в размере от 4 000 до 5 000 рублей.

Документы прикладывать НЕ требуется

2) Закрытие счета в иностранном банке

Далее — ежегодно в срок до 01 июня

| Видео (кликните для воспроизведения). |

2) одновременно с Уведомлением о закрытии счета за период с 1 января отчетного года или с даты открытия счета в отчетном году по дату закрытия счета включительно

В случае закрытия физическими лицами — резидентами счетов в 2015 г. отчет по таким счетам должен быть представлен в срок до 1 июня 2016 года.

Также см.

ч.6.5. ст. 15.25 КоАП РФ

Повторное (подразумевается пропуск отчетного периода) непредставление Отчета о движении денежных средств

влечет наложение административного штрафа на граждан в размере 20 000 рублей

Срок давности — 2 года с момента совершения правонарушения , т.е. с 1 июня года, следующего за отчетным.

Таким образом сроки истечения исковой давности:

Отчет за 2015 г. — дата подачи 01 июня 2016 г. + 2 года = 01 июня 2018 г.

Отчет за 2016 г. — дата подачи 01 июня 2017 г. + 2 года = 01 июня 2019 г.

Отчет за 2017 г. — дата подачи 01 июня 2018 г. + 2 года = 01 июня 2020 г.

Получив отчет о движении денежных средств и увидев положительный баланс по нему, налоговики скорее всего попросят предоставить выписку по счету. Данное требование законно и направлено на выявление ДОХОДА, который зачислялся на зарубежный счет и с которого в РФ должен быть уплачен НДФЛ 13% («доход от источников за пределами РФ»). Не все поступления на счет считаются доходом — денежные средства могли перечислить, например, родственники или Вы могли самостоятельно внести наличные (с которых в РФ уплачен налог) на свой зарубежный счет и т.д.

В случае же, если поступавшие на зарубежный счет суммы являются доходом, а валютный резидент в отчетном году являлся также НАЛОГОВЫМ резидентом (находился на территории РФ более 183 дней в году в течение следующих друг за другом 12-ти месяцев), то данный доход должен быть задекларирован в РФ и с него должен быть уплачен НДФЛ.

Наличие облагаемого налогом дохода, поступившего на зарубежный счет

Отчетный период для иностранного счета: 01 января — 31 декабря

2) уплата налога — до 15 июля этого же года

ФНС может запросить предоставить любые документы, подтверждающие верность исчисленного налога

Срок давности — 3 года с 01 мая года, в котором необходимо было подать Декларацию 3-НДФЛ

Если прибыль была получена налогоплательщиком в 2014 г., то декларация 3-НДФЛ должна быть подана до 30 апреля 2015 г.

Срок давности истекает: 01.05.2015 г.+ 3 года = 01.05.2018 г.

2) ст.122 НК РФ —

Неуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога — 20% от суммы неуплаченного налога

Срок давности — 3 года с 01 января года следующего за годом, в котором необходимо было уплатить НДФЛ в бюджет.

| Видео (кликните для воспроизведения). |

В 2019 г. проводится камеральная проверка за 3 предыдущих отчетных года — 2016, 2017, 2018. Если прибыль была получена налогоплательщиком в 2014 г., то налог с нее должен быть заплачен до 15 июля 2015 г.

Срок давности истекает: 01.01.2016 г.+ 3 года = 01.01.2019 г.

Налогоплательщик освобождается от ответственности за данное правонарушение, если им самостоятельно исчислен и уплачен в бюджет налог ДО того, как ФНС направило налогоплательщику соответствующее предписание.

3) пени в размере 1/300 ставки рефинансирования ЦБ за каждый день просрочки (начиная с 15 июля)

4) ст.ст. 198 УК РФ — уклонение от уплаты налогов в особо крупном размере.

Срок давности — 2 года

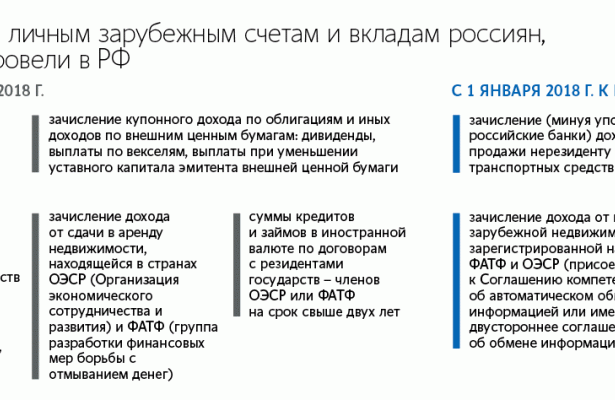

Помимо этого, также необходимо учитывать, что сотрудниками налогового органа будет анализироваться вопрос о ЗАКОННОСТИ СОВЕРШЕНИЯ ВАЛЮТНЫХ ОПЕРАЦИЙ ПО ЗАРУБЕЖНОМУ СЧЕТУ (как связанных с зачислением, так и со списание денежных средств) на предмет соблюдения требований ФЗ «О валютном регулировании и валютном контроле». Это САМЫЙ ВАЖНЫЙ вопрос в связи с суровой ответственностью за совершение валютного правонарушения. Детальный анализ законных и незаконных валютных операций Вы можете найти в нашей статье (СТАТЬЯ) Валютные операции по личному счету физического лица в иностранном банке. Перечень разрешенных и запрещенных валютных операций (с учетом изменений от 1 января 2018 г.)

2) все, что прямо не разрешено ФЗ «О валютном регулировании и валютном контроле» — является незаконной валютной операцией

3) законное списание (расходование) денежных средств, НО зачисленных на счет с нарушением требований валютного законодательства — незаконная валютная операция

4) валютные операции между валютными резидентами РФ — запрещены, за исключением случаев, прямо указанных в ФЗ «О валютном регулировании и валютном контроле». Данный вопрос стал крайне актуален с момента признания ВСЕХ граждан РФ валютными резидентами независимо от срока проживания за границей

Момент исчисления срока исковой давности по административным валютным правонарушениям

Ст. 4.5. КоАП РФ Давность привлечения к административной ответственности

Постановление по делу об административном правонарушении за нарушение валютного законодательства Российской Федерации и актов органов валютного регулирования, законодательства Российской Федерации о бухгалтерском учете не может быть вынесено по истечении 2-х лет со дня совершения административного правонарушения.

При длящемся административном правонарушении сроки начинают исчисляться со дня обнаружения административного правонарушения. В Постановлении Пленума ВС РФ (ниже) дано соответствующее разъяснение о том, какое правонарушение признается длящимся.

Судье следует иметь в виду, что статьей 4.5 КоАП РФ установлены сроки давности привлечения к административной ответственности, истечение которых является безусловным основанием, исключающим производство по делу об административном правонарушении (пункт 6 части 1 статьи 24.5 КоАП РФ).

Срок давности привлечения к ответственности исчисляется по общим правилам исчисления сроков — со дня, следующего за днем совершения административного правонарушения (за днем обнаружения правонарушения — «для длящихся правонарушений», Прим.автора).

В случае совершения административного правонарушения, выразившегося в форме бездействия, срок привлечения к административной ответственности исчисляется со дня, следующего за последним днем периода, предоставленного для исполнения соответствующей обязанности — «НЕ относится к валютным правонарушениям», Прим.автора.

Согласно части 2 статьи 4.5 КоАП РФ при длящемся административном правонарушении сроки, предусмотренные частью первой этой статьи, начинают исчисляться со дня обнаружения административного правонарушения. При применении данной нормы судьям необходимо исходить из того, что длящимся является такое административное правонарушение (действие или бездействие), которое выражается в длительном непрекращающемся невыполнении или ненадлежащем выполнении обязанностей, возложенных на нарушителя законом. Невыполнение предусмотренной нормативным правовым актом обязанности к установленному в нем сроку не является длящимся административным правонарушением. При этом необходимо иметь в виду, что днем обнаружения длящегося административного правонарушения считается день, когда должностное лицо, уполномоченное составлять протокол об административном правонарушении, выявило факт его совершения .

Срок давности привлечения к административной ответственности за правонарушения, по которым предусмотренная нормативным правовым актом обязанность не была выполнена к определенному в нем сроку, начинает течь с момента наступления указанного срока.

В отношении незаконной валютной операции срок давности начинает исчисляться С МОМЕНТА СОВЕРШЕНИЯ ОПЕРАЦИИ — правонарушение также НЕ является длящимся. Указанный срок НЕ может быть восстановлен уполномоченным органом с момента обнаружения факта правонарушения.

Момент исчисления срока исковой давности по налоговым правонарушениям

Ст. 113 НК РФ Срок давности привлечения к ответственности за совершение налогового правонарушения

Лицо не может быть привлечено к ответственности за совершение налогового правонарушения, если со дня его совершения либо со следующего дня после окончания налогового (расчетного) периода, в течение которого было совершено это правонарушение, и до момента вынесения решения о привлечении к ответственности истекли 3 года (срок давности).

Исчисление срока давности со дня совершения налогового правонарушения применяется в отношении всех налоговых правонарушений, кроме предусмотренных статьями 120 и 122 настоящего Кодекса.

Исчисление срока давности со следующего дня после окончания соответствующего налогового периода применяется в отношении налоговых правонарушений, предусмотренных статьями 120 и 122 настоящего Кодекса.

Таким образом:

ст. 119 НК РФ — непредставление декларации — штраф 5% от суммы налога за каждый полный и неполный месяц просрочки (начиная с 01 мая), но не более 30% и не менее 1 000 руб.

Срок давности — 3 года с 01 мая года, в котором необходимо было подать Декларацию 3-НДФЛ

Постановление Президиума ВАС РФ от 22.02.2011г. № 13447/1

Ст. 119 Кодекса (в редакции Федерального закона от 27.07.2010 № 229-ФЗ) предусматривает ответственность за непредставление налоговой декларации в установленный законодательством срок, в виде взыскания штрафа в размере 5% неуплаченной суммы налога по этой декларации, за каждый полный или полный месяц просрочки, но не более 30% указанной суммы и не менее 1000 руб.

Таким образом, при несвоевременном представлении налоговой декларации днем совершения правонарушения является следующий день после истечения срока, установленного для подачи декларации в налоговую инспекцию.

При этом следует отметить, что дата фактического представления декларации в налоговую инспекцию на отсчет срока давности привлечения к ответственности не влияет.

ст.122 НК РФ — н еуплата или неполная уплата сумм налога в результате занижения налоговой базы, иного неправильного исчисления налога — 20% от суммы неуплаченного налога

Срок давности — 3 года с 01 января года следующего за годом, в котором необходимо было уплатить НДФЛ в бюджет.

1. Как в России узнают, что у меня есть иностранный счет?

Информация о зарубежном счете может стать известна российским налоговикам в рамках автоматического обмена информацией между странами, подписавшими соответствующие соглашения ОЭСР. Вступление в силу соглашений, а соответственно и первый обмен намечены на сентябрь 2018 года . Только практика может показать, насколько эффективным и действенным окажется данный международный инструмент. Подробнее об автоматическом обмене с Россией Вы можете прочитать в нашей статье (СТАТЬЯ) Автоматический обмен налоговой информацией CRS 2018 — как происходит, какая информация передается, какая установлена ответственность?

2. Я являюсь налоговым резидентом РФ, т.к. преимущественно проживаю в РФ и валютным резидентом. У меня есть банковский счет во Франции, который я открыл в 2012 г. Ни уведомлений, ни отчетов о движении денежных средств в РФ по данному счету я не направлял. На счет производились зачисления от сдачи моей французской квартиры в аренду. Данные средства в РФ я не декларировал. В 2018 г. я узнал, что в результате автоматического обмена с РФ о моем счете может стать известно российской налоговой. Хотел бы заявить об этом счете и все задекларировать. Что мне необходимо сделать и какие будут в данном случае начислены штрафы?

Отчитаться о движении средств по заграничным счетам нужно до конца мая

ФНС на своем официальном сайте сообщает, что 31 мая истекает срок для подачи отчетов о движении средств по счетам (вкладам) в банках за пределами России.

Налоговики напомнили, что физическое лицо – резидент, имеющее счет (вклад) в банке за пределами территории России, обязано представлять в налоговый орган отчет ежегодно до 1 июня года, следующего за отчетным годом. Это предусмотрено пунктом 2 Правил, утвержденных постановлением Правительства РФ от 12.12.2015 № 1365.

Подать отчет о движении средств по заграничным счетам (вкладам) за 2017 год физлицо – резидент должно до 31 мая 2018 года.

За непредставление или несвоевременное представление указанного отчета частями 6, 6.1 – 6.3 статьи 15.25 КоАП предусмотрена административная ответственность. А за повторное непредставление отчета частью 6.5 статьи 15.25 КоАП предусмотрен штраф в размере 20 тысяч рублей.

Отчитаться о движении средств по заграничным счетам нужно до 1 июня

ФНС России на своем официальном сайте напоминает, что физические лица – российские резиденты до 1 июня 2018 года должны представить в налоговые органы отчеты за прошлый год о движении средств по зарубежным счетам (вкладам) в банках.

Форма отчета доступна для скачивания на сайте Налоговой службы в разделе «Валютный контроль». Подать отчет можно лично, по почте или через сервис «Личный кабинет налогоплательщика для физических лиц».

Напомним, соответствующая обязанность физических лиц – резидентов установлена частью 7 статьи 12 Федерального закона «О валютном регулировании и валютном контроле».

Новый приказ ФНС: как сообщать о счетах в иностранных банках

Сообщать налоговой о ваших счетах стало проще. Но если не сообщить или просрочить, за это будут штрафовать.

Самое важное, чтобы спать спокойно:

- Вы должны сообщить налоговой о том, что открыли или закрыли счет в другой стране. На это есть месяц, а потом будет штраф.

- Сообщать нужно специальным уведомлением — не в произвольной форме.

- Проще всего подать уведомление через личный кабинет налогоплательщика.

- До 1 июня следующего года нужно сдавать отчет о движении денег по счетам и вкладам за рубежом. Но не всем.

- ИП и фирмы отчитываются о движении денег каждый квартал.

- Из-за нарушений валютного законодательства можно потерять до 100% дохода. Это кроме штрафа за отчеты и уведомления.

Если у человека или компании есть счет в другой стране, об этом нужно сообщить налоговой. О счетах в России рассказывать не нужно, потому что информацию передают банки. А вот о счетах в иностранных банках должен сообщить сам владелец счета. На это у него есть 30 дней. Сообщать нужно о том, что счет открылся, закрылся или у него изменились реквизиты. Так работает закон о валютном контроле. Сообщать о счетах — это обязанность.

Если сообщить о счете позже, то это нарушение, за которое штрафуют: людей — на 1500 рублей, а фирмы — на 100 000. Причем штраф выпишут, даже если сообщить, но не по правилам. А если совсем никак не сообщать, то, когда узнают, оштрафуют на 5000 рублей. Компаниям вообще не поздоровится: им светит 1 000 000 рублей штрафа.

Есть четыре способа сообщить налоговой, что вы открыли или закрыли счет в банке за пределами России. Или если у вас изменились реквизиты, причем не только счета, но и любого вклада.

Лично. Уведомление нужно принести в налоговую по месту жительства. Если постоянной прописки нет, тогда по месту временной регистрации. Если и ее нет — то по месту расположения вашей недвижимости. А когда и недвижимости нет, можно сообщить в любую налоговую. Не подходят только те, которые занимаются регистрацией бизнеса.

По почте. Если не хотите приходить лично, можно отправить уведомление почтой даже из другой страны. Датой представления будет считаться день, когда вы отправили заказное письмо. Налоговую выбирают по тому же принципу, как для личного представления.

Через представителя. Допустим, сами вы приехать не можете, тогда уведомление за вас подает кто-то из родственников. Но при условии, что вы заранее сделали ему доверенность. Форма и сроки при этом не меняются.

В личном кабинете на nalog.ru. Теперь уведомления об иностранных счетах можно подать через интернет и вообще никуда не ходить. Заполняете форму, подписываете бесплатной неквалифицированной подписью — и все, ваша обязанность перед страной выполнена.

Налоговая хочет знать не только о том, что у вас есть счет в иностранном банке, но и о том, сколько там денег. Для этого есть отдельный отчет — о движении денежных средств.

Начиная с 2015 года резиденты должны сдавать такие отчеты до 1 июня следующего года. Это тоже можно сделать через личный кабинет, лично и почтой. В отчете нет информации о каждой операции, но должно быть написано, сколько денег у вас было в начале года, сколько пришло, ушло и осталось. Отдельно по каждой валюте.

Форму такого отчета устанавливает правительство. И штрафы за него еще выше. В отчете два листа, но вторых должно быть столько, сколько счетов у вас за границей. Если неправильно заполнить или что-то скрыть, налоговая может об этом узнать: у нее есть инструменты для контроля. Тогда она потребует исправить и все равно оштрафует. Суммы штрафов зависят от длительности просрочки и количества нарушений.

штраф за опоздание с отчетом по счетам за границей

Я гражданин РФ, но почти не бываю в России. Мне нужно сообщать что-то в налоговую?

Заметьте, вы можете быть резидентом, но уведомление и отчет при этом не подавать. Достаточно прожить за границей больше 183 дней именно за календарный год. К примеру, если в 2017 году вы больше полугода прожили за рубежом и ничего не подавали о своих счетах, вы не нарушили закон. И если в 2018 году будет так же, спокойно открывайте вклады и не рассказывайте о них налоговой: вам за это ничего не будет. Это федеральный закон, который работает с 2018 года.

Налоговый и валютный резидент — это не одно и то же. Их определяют по-разному. Не перепутайте, когда будете считать дни в загранпаспорте.

Еще не нужно сообщать о счетах, которые были закрыты до конца 2014 года. Это касается всех.

С апреля 2016 года срок давности по таким нарушениям — два года. Вас все еще могут оштрафовать в течение двух лет после того срока, когда вы должны были отчитаться, но не отчитались. Чем больше просрочка, тем выше штраф.

По движениям средств за 2018 год нужно отчитаться до 1 июня 2019 года.

Налоговая хочет знать о ваших счетах и доходе, который вы получаете. Так она сможет проверить, все ли налоги вы заплатили. Может быть, вы сдаете недвижимость за границей, а в российский бюджет ничего не платите. Или у вас вклад в швейцарском банке, а налогов нет. А может, вы продаете ценные бумаги или вообще совершаете операции, которые запрещены.

Все это налоговая хочет разузнать, чтобы что-нибудь вам доначислить. Штрафы за непредставление уведомлений — это еще цветочки. Иногда в российский бюджет придется заплатить 100% дохода, который вы получили в иностранном банке.

С валютным законодательством все строго. Прежде чем открывать счет за границей или заключать договор в долларах, лучше проконсультироваться с экспертом или хотя бы в отделе валютного контроля своего банка.

Среди инвесторов бытует мнение, что требование отчитаться о движении средств не касается зарубежных брокерских счетов, констатируют юристы и управляющие зарубежными активами. Однако это не всегда так, продолжают они: счет для учета ценных бумаг (например, кастоди-счет) может быть открыт в иностранном банке. «Этот же банк открывает текущие банковские счета (кэш-счета), куда поступает доход от ценных бумаг: дивиденды, проценты, доход от продажи, – объясняет руководитель налоговой практики UFG Wealth Management Юрий Куликов. – В понимании иностранного банка, кастоди-счет и кэш-счета – это единый счет. В таком случае надо отчитываться о движении по кэш-счетам, связанным с операциями на кастоди-счете».

За нарушение сроков и несоблюдение порядка представления отчетов о движении средств по зарубежному счету его владельца могут оштрафовать на 2000–3000 руб., а за повторное нарушение (в течение 1 года после первого штрафа) – на 20 000 руб. За проведение операций по зарубежному счету, которые прямо не разрешены валютным законодательством, нарушителя ждет жесткое наказание: от 75 до 100% от суммы незаконной операции, указывает Симонов из «Дювернуа лигал». В июле 2017 г. ФНС письмом предупреждала, что штраф может грозить даже за разрешенные операции, если они совершены по иностранному счету, о котором налоговикам не известно.

Закон о валютном регулировании распространяется на все зарубежные банковские счета или вклады граждан, где учитываются их денежные средства или иные финансовые активы, ответила пресс-служба ФНС на запрос «Ведомостей». К ним ФНС относит и счета, на которых учитываются ценные бумаги. Поэтому, разъясняет ФНС, физические лица – резиденты обязаны представлять отчеты о движении средств по всем своим зарубежным счетам и вкладам.

ФНС также указывает на возможность в отчете о движении денежных средств отражать стоимостное выражение ценных бумаг на начало и конец отчетного периода, а также ценных бумаг, зачисленных и списанных за отчетный период.

Но юристы считают, что требовать этого от владельцев зарубежных счетов ФНС по закону не может.

«Если же счет открыт не в банке, а у брокера или в ином небанковском учреждении, то формально по закону не возникает обязанности подавать отчет о движении денежных средств», – защищает граждан Куликов, но тут же предупреждает, что российские налоговые органы все равно смогут получить информацию по таким счетам уже в этом сентябре – через международный обмен налоговой информацией по CRS. Common Reporting Standard, или единый стандарт отчетности, должен как минимум содержать информацию об имени держателя, номере банковского счета, названии и реквизитах финансового института, состоянии счета на начало и конец периода или на момент закрытия счета, а также движении средств по счету за год – сколько и когда зачислено и списано.

Отчитываться о зарубежных счетах перед ФНС нужно по месту регистрации, а если ее нет – по месту нахождения как раз по единому стандарту отчетности. Если счетов несколько, на каждый заполняется отдельный лист отчета. Если счет общий (совместный), то каждый из его совладельцев должен подать свой отчет в ФНС.

Если движения средств по счету не было, в отчете указываются нулевые значения – независимо от его назначения. Если на счете учитываются ценные бумаги, то в отчете можно указывать соответствующее стоимостное выражение ценных бумаг на начало и конец периода, настаивает ФНС.

Подать отчет можно как на бумаге (лично, через представителя, заказным письмо с уведомлением), так и воспользоваться сервисом в личном кабинете на сайте ФНС, тогда нужно применить электронную подпись.

Даже если гражданин с зарубежным счетом заранее не запасся оригиналами банковских выписок и иными документами, подтверждающими операции по счету, с нотариально заверенным переводом этих документов на русский язык, составить и сдать отчет все равно нужно, чтобы не получить штраф. Прикладывать к отчету банковские выписки или документы не обязательно, но у налоговиков есть право запрашивать подтверждающие документы (копии) и информацию, которые связаны с проведением валютных операций по зарубежным счетам, напоминает пресс-служба ФНС.

Предоставить их по запросу физическое лицо – по закону о валютном регулировании и валютном контроле – должно в течение семи рабочих дней.

Сдавая отчеты о зарубежных счетах, гражданин должен помнить, что полученные по ним и зачисленные на них доходы должны быть отражены в декларации о доходах за 2017 г., а ее он должен был подать до 3 мая. И с этих доходов он был должен уплатить 13%-ный налог на доходы физических лиц.

31 мая — окончательный срок для представления отчетности о движении средств по счетам в заграничных банках

В соответствии с п. 2 Правил представления физическими лицами — резидентами налоговым органам Отчетов о движении средств по счетам (вкладам) в банках за пределами территории РФ, все резиденты, имеющие счета и вклады за рубежом, обязаны до 1 июня предоставить в ФНС всю необходимую информацию. Соответственно последним днем для подачи Отчета за прошлый год является 31 мая текущего года.

Данные Правила были приняты для недопущения уклонения от налогообложения и обеспечения роста поступлений в бюджет.

ФНС , возглавляемая Михаилом Мистушиным , напоминает, что несвоевременная подача Отчета предусматривает административную ответственность для декларанта (ст. 15.25 Кодекса об административных правонарушениях). В случае повторного непредставления необходимой информации законодательством предусмотрены штрафные санкции в размере 20 тыс. рублей.

Для избегания спорных ситуаций налоговые органы просят ответственно отнестись к своим обязанностям и предоставить все данные в отведенные законом сроки. Это позволит обеспечить стабильную работу ведомства и уменьшит количество возможных недоразумений.

Раскрытие информации о счетах и вкладах за границей: что будет тем, кто не успел

Сколько денег можно потерять, если вовремя не сообщить государству о том, что вы клиент иностранного банка

В России завершилась кампания по представлению информации о счетах в зарубежных банках. В рамках кампании граждане РФ, имеющие счета в банках за пределами России, были обязаны предоставить ФНС информацию обо всех совершенных за 2015 год операциях с иностранными счетами. О том, куда сообщать об открытии счета и что делать тем, кто не успел впервые отчитаться о движении средств по своим зарубежным счетам, порталу Buh.ru рассказали начальник управления стандартов и международного сотрудничества ФНС России Дмитрий Вольвач и эксперт по налогообложению Игорь Кармазин.

Обязанность информировать об открытии и закрытии зарубежных счетов и вкладов была введена законом N 173-ФЗ «О валютном регулировании и валютном контроле» от 10.12.2003. Согласно закону, резидент должен заполнить и отправить бланк уведомления в налоговую инспекцию об открытии расчетного счета, закрытии вклада или об изменении реквизитов счетов в банках, расположенных за границей РФ (пункт 2 статьи 12 закона N 173-ФЗ).

Уведомление подаётся не позднее одного месяца со дня соответственно открытия (закрытия) счёта или изменения реквизитов. Форма уведомления утверждена приказом ФНС России от 21.09.2010 № ММВ-7-6/457@.

Позднее в закон были внесены изменения, дополнившие перечень обязанностей физических лиц. Теперь им вменяется также раскрытие всей информации о поступлении и расходовании средств на счетах. Ранее отчитываться о движении денег по счетам в иностранных банках должны были только организации и предприниматели.

Отметим, эта обязанность в отношении рядовых граждан была введена еще с 1 января 2015 года. Однако сам порядок сообщений об открытии или закрытии счета в ИФНС предоставления сведений был вступил в силу только 30 декабря 2015 года. Этот порядок регламентирован постановлением правительства РФ от 12.12.2015 N 1365 «О порядке представления физическими лицами – резидентами налоговым органам отчетов о движении средств по счетам (вкладам) в банках за пределами территории РФ».

Обязанность по предоставлению в налоговую инспекцию отчёта или заполненного бланка заявления об открытии счета распространяется исключительно на валютных резидентов, имеющих вклады и счета в иностранных банках. Граждане, не являющиеся резидентами, отчитываться перед налоговиками не должны.

Что характерно, многие часто путают статус налогового резидента и резидента валютного. Разница между ними существенная. Для того, чтобы избежать неблагоприятных последствий в виде штрафов, важно понимать это различие.

Налоговыми резидентами признаются физлица, находящиеся в России не менее 183 календарных дней в течение года. Это время не прерывается даже на периоды краткосрочного выезда за пределы территории страны (статья 207 НК РФ).

В свою очередь под валютными резидентами в соответствии с законом N 173-ФЗ понимаются граждане РФ, постоянно не проживающие на территории иностранного государства в течение всего года. Также к резидентам относятся и иностранцы, живущие в России на основании вида на жительство.

Таким образом, для того, чтобы считаться резидентом и отчитываться по иностранным счетам, будет достаточно даже одного дня проживания на территории РФ.

Штрафы за утаивание информации о счетах установлены КоАП РФ. Закон предусматривает штрафы как за неуведомление об открытии счетов, так и за несдачу отчётности о движении денежных средств.

Статья 15.25 КоАП РФ (нарушение валютного законодательства) гласит, что непредставление уведомления об открытии, закрытии счета или об изменении реквизитов счета влечет наложение административного штрафа на граждан в размере от 4000 до 5000 рублей. Должностным лицам придется заплатить штраф в размере от 40 000 до 50 000 рублей. Для юридических лиц это нарушение будет стоить от 800 000 до одного миллиона рублей.

Устанавливается ответственность и за представление уведомления с нарушением установленного срока и не по установленной форме. Это нарушение повлечёт наложение штрафа на граждан в размере от 1000 до 1500 рублей, а на должностных лиц – от 5000 до 10 000 рублей.

Несоблюдение порядка представления отчётов или непредставление отчёта о движении средств по счетам и вкладам повлечет наложение штрафа на граждан в размере от 2000 до 3000 рублей. Должностным лицам придется заплатить уже от 4000 до 5000 рублей. Повторное совершение этого нарушения грозит гражданам штрафом в размере 20 000 рублей, а должностным лицам – в размере от 30 000 до 40 000 рублей.

Согласно новым правилам, отчёт о движении средств должен предоставляться ежегодно – не позднее 1 июня. Отчет представляется за период с 1 января по 31 декабря отчётного года. Если счёт был открыт после 1 января отчетного года, отчёт представляется за период с даты открытия по 31 декабря включительно. В случае закрытия счёта отчитываться нужно за период с 1 января по дату закрытия. Одновременно необходимо будет подать и уведомление о закрытии счёта.

В отчёте указываются данные клиента (ФИО, дата рождения, адрес, телефон, ИНН), наименование банка, номер счёта. Также необходимо указать информацию о расходовании и поступлении денежных средств. Никаких банковских выписок представлять не нужно. Выписки предоставляются только по требованию, если у налогового органа возникнут дополнительные вопросы к расходованию и поступлению денежных средств.

При этом подтверждающие банковские документы представляются в виде нотариально заверенной копии. К документам, составленным на иностранном языке, прилагается перевод на русский язык, также нотариально заверенный. Все документы должны быть действительными на день представления.

Сам отчёт может быть подан как на бумажном носителе – непосредственно в налоговый орган, так и через личный кабинет налогоплательщика. Во втором случае отчёт подписывается усиленной неквалифицированной электронной подписью.

Налоговики не примут отчёт в случае наличия в нём ошибок и неточных сведений. Также отчёт будет возвращён при его заполнении не в полном объёме. Тогда необходимо будет представить исправленный отчёт. Он должен быть представлен в течение установленного в налоговом уведомлении срока. Этот срок не может быть менее 7 рабочих дней.

В рамках сдачи отчётности может выясниться, что гражданин имеет зарубежные банковские счета и вклады уже в течение длительного времени. Таким образом, предоставление отчёта по новым правилам будет чревато для многих вкладчиков негативными последствиями. Налоговики узнают о счетах и оштрафуют за неуведомление об их открытии. Однако это не означает, что имеет смысл и дальше утаивать от государства эту информацию. Чем дольше сведения об открытии счетов остаются нераскрытыми, тем строже штрафные санкции, налагаемые на вкладчиков.

Причём налоговики могут узнать о счетах самостоятельно. Например, в ходе сотрудничества с контролирующими органами иностранных государств. Напомним, Россия в начале 2016 года уже присоединилась к международному соглашению об автоматическом обмене финансовой информацией. К соглашению, подписанному в Пекине 12 мая 2016 года, присоединились 80 государств, в том числе Люксембург, Сейшельские острова и Швейцария. Подписание соглашения позволит России с 2018 года получать финансовую информацию от всех этих 80 юрисдикций.

Налоговые органы всех этих государств обязаны осуществлять сбор и передачу информации о счетах и вкладах любых иностранных вкладчиков на своей территории – причём, невзирая на банковскую и коммерческую тайну. Вся собранная информация будет направлена в ФНС России в течение 9 месяцев года, в котором осуществлялась проверка. Впервые такую информацию налоговики получат к сентябрю 2018 года.

Таким образом, если вкладчики самостоятельно не сообщат о своих счетах и вкладах государству, эту информацию налоговикам могут предоставить третьи лица – контролирующие органы иностранных государств, кредитные организации и т.д.

Ранее также был принят приказ ФНС России, утвердивший основы взаимодействия в этой сфере российских налоговиков и иностранных банков. Согласно приказу ФНС от 09.11.2015 № ММВ-7-14/501@, налоговая служба будет получать информацию от любых кредитных организаций, действующих за рубежом. Причём информация о счетах станет предоставляться не только в отношении валютных резидентов, но и всех россиян без исключения. Следовательно, статус нерезидента в случае выявления факта неуплаты налогов в этом случае не поможет.

Последствия сокрытия информации о счетах и движении средств по этим счетам предугадать несложно. Первым делом вкладчики будут оштрафованы за сокрытие счетов. Как мы ранее говорили, штраф здесь может достигать 5000 рублей. Во-вторых, по всем совершённым операциям будет проведена налоговая проверка. Цена вопроса – налог на доходы физических лиц. Инспекция выяснит, откуда на счетах россиян появились деньги и, исходя из этого, доначислит налоги.

Кроме того, налогообложению подвергнутся и сами счета. Как известно, вклады предполагают начисление процентов в денежном эквиваленте. Соответственно, проценты по вкладам обложат налогом по ставке 13 процентов. Также вкладчикам-уклонистам будут доначислены пени и штраф за уклонение от уплаты обязательных платежей.

Санкции за неуплату налогов регламентированы статьей 122 НК РФ. В соответствии с ней неуплата или неполная уплата сумм налога влечет взыскание штрафа в размере 20% от неуплаченных сумм налога. Это для случаев, когда неуплата произошла неумышленно. Например, в случаях незнания закона, или заблуждения. При умышленном уклонении от уплаты налога санкция увеличивается вдвое – до 40% от неуплаченной суммы.

Повлечёт наложение штрафов и просрочка предоставления налоговой декларации. Штрафы за это устанавливаются статьей 119 НК РФ. Величина штрафов составит 5% неуплаченной суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления.

При этом не стоит забывать и о штрафах за осуществление незаконных валютных операций. По закону любая сумма денег, переводимая на зарубежный счёт, должна переходить путем транзита через российский банк. В противном случае весь полученный доход может быть попросту изъят в пользу казны РФ.

Статья 15.25 КоАП РФ регламентирует штрафы за перевод денег, минуя счета в российских банках. Это нарушение повлечёт наложение административного штрафа на граждан, должностных лиц и юридических лиц в размере от трех четвертых до одного размера суммы незаконной валютной операции. Иными словами, доход от продажи той же недвижимости может полностью уйти на оплату штрафа. Плюс ко всему прочему – на владельца счёта будет наложена ещё целая совокупность штрафов.

Валютный резидент должен уведомить налоговый орган об открытии и закрытии счетов и вкладов, и об изменении реквизитов счетов в банках, расположенных за пределами территории РФ.

Чтобы считаться валютным резидентом и отчитываться по иностранным счетам, достаточно даже одного дня проживания на территории РФ.

Уведомление об открытии и закрытии счёта подается не позднее одного месяца со дня соответственно открытия (закрытия) счёта или изменения реквизитов.

Также резиденты обязаны раскрывать всю информацию о поступлении и расходовании средств на счетах.

Отчёт о движении средств должен предоставляться ежегодно – не позднее 1 июня.

Штрафы за утаивание информации о счетах установлены КоАП РФ и составляют от 4000 рублей для граждан до 1 млн. рублей для организаций.

Если граждане самостоятельно не сообщат о своих счетах, эту информацию налоговикам предоставят третьи лица – контролирующие органы иностранных государств, кредитные организации и др.

Последствия сокрытия информации о счетах и движении средств по этим счетам могут быть такими:

штраф за сокрытие счета;

налоговая проверка по всем совершённым операциям (возможно доначисление налога на доходы физических лиц);

проценты по вкладам обложат налогом по ставке 13 процентов;

«уклонисты» также получат штраф в размере 20% от неуплаченных сумм налога;

просрочка предоставления налоговой декларации также влечёт штраф (5 процентов неуплаченной суммы налога, подлежащей уплате на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления);

возможны штрафы за осуществление незаконных валютных операций (от ¾ до одного размера суммы незаконной валютной операции).

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.