Сегодня рассмотрим тему: "договор поставки налоговые риски" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

На первый взгляд может показаться, что для подготовки грамотного с точки зрения гражданского права договора поставки порой достаточно обратиться к гл. 30 Гражданского кодекса РФ. Но на практике положений кодекса недостаточно, чтобы обеспечить сделке предпринимательскую выгоду, юридическую защищенность и налоговую безопасность. Поэтому составляя договор поставки, да и любой другой договор, необходимо учесть коммерческие, юридические и налоговые особенности.

Согласно п. 1 ст. 454 ГК РФ по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель – принять этот товар и уплатить за него определенную денежную сумму (цену). Т.е. цель купли-продажи – это передача права собственности. Договор может быть заключен на куплю-продажу товара, имеющегося в наличии у продавца в момент заключения договора, а также товара, который будет создан или приобретен продавцом в будущем, если иное не вытекает из характера товара.

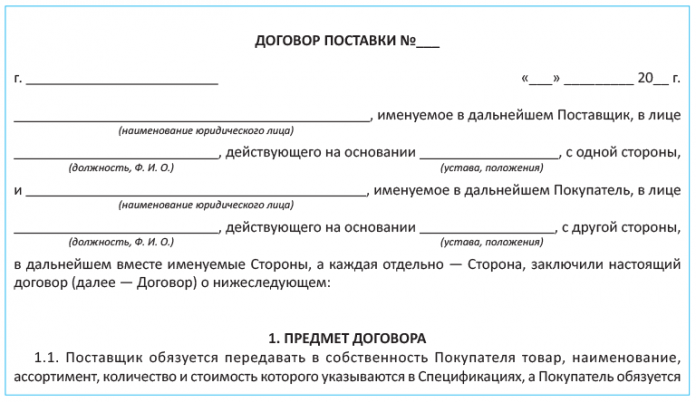

Для заключения договора сторонам необходимо достичь соглашения по существенным условиям договора. В договоре купли-продажи, равно как и в договоре поставки, таким условием является предмет договора. Предмет договора в данном случае подразумевает собой наименование и количество товара. Т.е. сторонам необходимо понимать, что продаем и сколько продаем. Важно отметить, что цена в договоре купли-продажи является существенным условием лишь при продаже недвижимости. В остальных случаях цена не является существенным условием, а служит необходимым.

На практике цена чаще всего заранее согласовывается сторонами и фиксируется на бумаге, так как стороны не хотят рисковать. Для договора поставки характерно указание через отсылку к другому документу (например, цена определяется в соответствии с прейскурантом, каталогом, спецификацией, счетом и т.д.). Сторонам предоставляется возможность самостоятельно в договоре определить документ, который будет отражать стоимость товара.

Остальные условия, такие как качество, ассортимент, комплектность и так далее называются необходимыми и могут быть определены на основе критериев, введенных законом.

Если стороны достигли соглашения по всем существенным условиям, то с этого момента договор считается заключенным.

Из определения следует, что поставка осуществляется исключительно в рамках предпринимательской деятельности и не может быть связана с личными нуждами. Это специфика договора поставки. В противном случае купля-продажа в целях личного использования является договором розничной купли-продажи. Важно понимать, что главное отличие розничной купли-продажи от поставки не в количестве товара, а в цели его использования. На практике довольно часто встречается подмена понятий, где поставка оформляется как розничная продажа товаров. Иногда это происходит по незнанию, а иногда осознанно в целях оптимизации налогообложения. Так, например, розничная купля-продажа в отдельных случаях может попадать под специальный налоговый режим ЕНВД, который чаще всего является наиболее выгодным для предпринимателя, и предприниматель «маскирует» поставку под розничную куплю-продажу. Однако такой способ не является верным и в случае проведения налоговой проверки чреват доначислениями.

| Видео (кликните для воспроизведения). |

Если на практике происходит противоречие между фактическими целями сторон и их юридическим оформлением, необходимо приводить их в согласие. Форма договора должна соответствовать его содержанию. Маскировка рано или поздно порвет юридическую форму. В бухгалтерском и налоговом учете операция учитывается исходя из экономического содержания, а не из договорных конструкций. Поэтому если это правило будет нарушено, налоги пересчитает вам налоговый орган. Не стоит недооценивать налоговых инспекторов, которые порой читают договор внимательнее сторон. Если же вы назовете все своими именами, подкрепитесь ссылками на статьи Гражданского и Налогового кодексов, вам будет гораздо легче убедить налоговый орган и суд в том, что вы отдали бюджету ровно столько, сколько положено.

Не следует также путать договор поставки с договором перевозки. Договор перевозки регулируется гл. 40 ГК РФ.

Иногда, когда договор поставки реализуется с условием о доставке товара, то его начинают путать с перевозкой, так как внешне эти два договора могут быть похожи, – но сущность у них разная. Цель поставки – это переход права собственности в рамках предпринимательской деятельности. И вовсе необязательно, чтоб товар был привезен (поставлен). Поставка может предусматривать и самовывоз, например, (ст. 515 ГК РФ «Выборка товаров»). А вот цель перевозки – это именно фактическое перемещение товара (или пассажира) из пункта А в пункт Б. Более того, при перевозке собственник товара может даже не меняться. Неверная квалификация договора может стать причиной налоговой проверки, которая повлечет собой неблагоприятные налоговые последствия.

Поэтому необходимо ориентироваться на одно из следующих обстоятельств:

Покупатель же учитывает покупку товара в расходах по налогу на прибыль в момент перехода права собственности.

| Видео (кликните для воспроизведения). |

Распределение расходов между покупателем и продавцом в соответствии с условиями договора

Так, например, на практике часто встречается ситуация, когда условиями договора не предусмотрено, кто будет осуществлять доставку товара. Поставщик во исполнение своих обязательств осуществляет доставку товара за свой счет, а в дальнейшем учитывает понесенные на доставку расходы в целях налогообложения. В описанной ситуации налоговый орган может исключить такие расходы у поставщика, так как условие о доставке в разделе обязанности поставщика отсутствует. Такая же ситуация наблюдается и с разгрузкой/погрузкой товара и с его страхованием. Поэтому, прежде чем взять на себя какие-то расходы в надежде учесть их потом в целях налогообложениях, необходимо убедиться, предусмотрена ли соответствующая обязанность вашим договором. Важно заранее понимать, где заканчиваются расходы продавца и начинаются расходы покупателя.

Подводя итог, помните, что ваши налоговые последствия зависят исключительно от положений договора, который вы заключаете. Внимательно относитесь к каждой формулировке договора, контролируйте указание всех существенных и необходимых условий и указывайте те обязанности, которая будут исполнены по факту. Не забывайте, что ваш договор может пристально изучить налоговый инспектор. Отсутствие в договоре некоторых условий может повлечь за собой дополнительные налоговые риски.

26 января 2018 13980

Многие компания думают, что каждый налогоплательщик должен платить налоги за себя, поэтому переложить налоговые риски на другую организацию невозможно. Однако это не так. Если в договоре с контрагентом прописать условие о возмещении убытков, это будет уже частноправовым, а не налоговым обязательством. На основании такого условия, вычеты НДС, в которых отказали инспекторы, или доначисленные налоги компания имеет право взыскать с контрагента, который в этом виноват (п. 1 ст. 406.1 ГК РФ). Существует даже судебное решение в пользу организации, которая возместила свои потери в результате недобросовестных действий своего партнера. Сумма возмещенных убытков составила – 12 млн рублей (постановление АС Северо-Кавказского округа от 05.06.17 № Ф08-2428/2017).

Если же поставщик откажется подписать измененную редакцию договора, это повод для дополнительной проверки его добросовестности.

Как дополнительное условие в договоре защитит компанию

Если контрагент вовремя не передаст компании-покупателю счета-фактуры, последняя потеряет право на вычет НДС в периоде сделки, и вынуждена будет отложить его до получения всех документов. За такое нарушение поставщик или исполнитель не пострадает (постановление АС Московского округа от 03.07.15 № Ф05-8253/2015). Однако, если стороны договора установят ответственность, суд будет на стороне покупателя. Чтобы это сделать в договоре с контрагентов необходимо прописать условие о том, что поставщик обязан выставлять и передавать счета-фактуры в течение пяти календарных дней со дня возникновения оснований для этого. В случае если поставщик нарушит условие, он должен будет уплатить неустойку за каждый день просрочки (постановление АС Восточно-Сибирского округа от 01.06.16 № Ф02-2765/2016).

Обратим внимание на одно из судебных споров. В нем стороны определили неустойку в размере 1 процента за каждый день просрочки с выставлением счета-фактуры, но не более 18 процентов. В этом деле компания проиграла, но лишь потому что поставщик опоздал не с обычным, а с корректировочным счетом-фактурой. Суд указал, что счет-фактура и корректировочный счет-фактура – не идентичные документы (постановление АС Московского округа от 03.11.16 № Ф05-15679/2016).

Условие о возмещение потерь компания-покупатель может включить в договоры оказания услуг, поставки, выполнения работ и т.д. Условие нужно прописать в разделе «Особые условия» или «Ответственность сторон».

Если с контрагентами уже заключен договор, то условие о возмещение потерь можно оформить дополнительным соглашением. Но в этом случае лучше дополнительно указать, что такое допсоглашение распространяет свое действие на период с момента подписания основного договора. В противном случае, по всем поставкам, которые были до подписания допсоглашения, защитное условие действовать не будет.

Внимание! Убедитесь, что договор или допсоглашение подписывает лицо, у которого есть на это полномочия. Иначе никакие гарантии и заверения работать не будут. Нести ответственность будет не контрагент, а физлицо, которое подписало документ.

Что обязательно должно быть в документе

Перед тем как прописывать в договоре условие о возмещение потерь, нужно чтобы контрагент гарантировал компании-покупателю, что он добросовестный налогоплательщик . Но не общей фразой, а прямым указанием что:

- он зарегистрирован в ЕГРЮЛ надлежащим образом;

- в составе его руководства нет дисквалифицированных лиц;

- он ведет деятельность по месту регистрации;

- у него есть все необходимые разрешения и членства;

- он уплачивает налоги и сдает отчетность;

- он отражает все сделки в первичной документации.

Затем компании-покупателю нужно получить горантии по самой сделке. Для этого в контракте необходимо указать, что:

- со стороны контрагента нет препятствий для заключения и исполнения сделки;

- у товара нет обременений;

- контрагент перечислит НДС по сделке в бюджет и отразит налог в декларации;

- контрагент выдаст покупателю все первичные документы по сделке не позднее определенного срока, к примеру, пяти рабочих дней;

- в случае проверки компании-покупателя контрагент передаст контролерам все документы, которые они потребуют.

После пропишите в договоре ответственность контрагента, если компания-покупатель получит убыток из-за того, что он не выполнит обязательства или нарушит Налоговый кодекс. Уточните, что именно контрагент должен будет возместить. Например:

- НДС, в вычете которого отказала инспекция ;

- налоги, штрафы и пени, которые должны быть уплачены по решению налоговиков;

- суммы, которые компания-покупатель возместила третьим лицам, купившим товар по сделке;

- убытки, которые компания понесла в связи с порчей деловой репутации, в том числе в глазах контролеров.

Не забудьте указать срок, в течение которого контрагент должен будет возместить убытки. Например, в течение 30 календарных дней после направления ему решения ИФНС, вынесенного в отношении компании-покупателя.

Внимание! Будет лучше, если компания-покупатель не поставит возмещение убытков в зависимость от обжалования решения инспекторов в суде. В этом случае, она не будет тратить деньги и время на суды, а сразу сможет взыскать деньги с контрагента. Суды не против такого порядка (постановление АС Северо-Кавказского округа от 05.06.17 № Ф08-2428/2017).

Фрагмент договора, который позволит переложить налоговые риски на продавца

Пописывать ли договор с условием о возмещение потерь, если продавец или исполнитель ваша компания?

Будет лучше не становится инициатором такого условия. Если же покупатель или заказчик все-таки настаивает на включении в договор условия о возмещение потерь, сначала оцените свои риски. Если есть возможность, заключите аналогичные по смыслу дополнительные соглашения со своими исполнителями или поставщиками. Так, если ваш покупатель получит налоговые убытки из-за ваших контрагентов, вы сможете предъявить им иск в порядке регресса.

Если ваша компания продавец, будет выгоднее возмещать только те доначисления, которые ваш контрагент-покупатель попытался оспорить в судебном порядке, но не смог. В этом случае основанием для возмещения потерь можно указать решение кассационной инстанции, которое обязует компанию перечислить деньги в бюджет. Такие формулировки в договоре позволят отложить возмещение потерь на несколько месяцев или даже не год.

Диана Асатурян, юрист ООО «Первая ростовская налоговая консультация».

На первый взгляд может показаться, что для подготовки грамотного с точки зрения гражданского права договора поставки порой достаточно обратиться к гл. 30 Гражданского кодекса РФ. Но на практике положений кодекса недостаточно, чтобы обеспечить сделке предпринимательскую выгоду, юридическую защищенность и налоговую безопасность. Поэтому составляя договор поставки, да и любой другой договор, необходимо учесть коммерческие, юридические и налоговые особенности.

Договор поставки – это разновидность договора купли-продажи, который регулируется п. 3 гл. 30 ГК РФ. Для того чтобы разобраться, что это такое, в первую очередь необходимо обратиться к определению договора купли-продажи.

Согласно п. 1 ст. 454 ГК РФ по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель – принять этот товар и уплатить за него определенную денежную сумму (цену). Т.е. цель купли-продажи – это передача права собственности. Договор может быть заключен на куплю-продажу товара, имеющегося в наличии у продавца в момент заключения договора, а также товара, который будет создан или приобретен продавцом в будущем, если иное не вытекает из характера товара.

Для заключения договора сторонам необходимо достичь соглашения по существенным условиям договора. В договоре купли-продажи, равно как и в договоре поставки, таким условием является предмет договора. Предмет договора в данном случае подразумевает собой наименование и количество товара. Т.е. сторонам необходимо понимать, что продаем и сколько продаем. Важно отметить, что цена в договоре купли-продажи является существенным условием лишь при продаже недвижимости. В остальных случаях цена не является существенным условием, а служит необходимым.

На практике цена чаще всего заранее согласовывается сторонами и фиксируется на бумаге, так как стороны не хотят рисковать. Для договора поставки характерно указание через отсылку к другому документу (например, цена определяется в соответствии с прейскурантом, каталогом, спецификацией, счетом и т.д.). Сторонам предоставляется возможность самостоятельно в договоре определить документ, который будет отражать стоимость товара.

Остальные условия, такие как качество, ассортимент, комплектность и так далее называются необходимыми и могут быть определены на основе критериев, введенных законом.

Если стороны достигли соглашения по всем существенным условиям, то с этого момента договор считается заключенным.

Определение поставки содержится в ст. 506 ГК РФ. По договору поставки поставщик (он же продавец), осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок, производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Из определения следует, что поставка осуществляется исключительно в рамках предпринимательской деятельности и не может быть связана с личными нуждами. Это специфика договора поставки. В противном случае купля-продажа в целях личного использования является договором розничной купли-продажи. Важно понимать, что главное отличие розничной купли-продажи от поставки не в количестве товара, а в цели его использования. На практике довольно часто встречается подмена понятий, где поставка оформляется как розничная продажа товаров. Иногда это происходит по незнанию, а иногда осознанно в целях оптимизации налогообложения. Так, например, розничная купля-продажа в отдельных случаях может попадать под специальный налоговый режим ЕНВД, который чаще всего является наиболее выгодным для предпринимателя, и предприниматель «маскирует» поставку под розничную куплю-продажу. Однако такой способ не является верным и в случае проведения налоговой проверки чреват доначислениями.

Если на практике происходит противоречие между фактическими целями сторон и их юридическим оформлением, необходимо приводить их в согласие. Форма договора должна соответствовать его содержанию. Маскировка рано или поздно порвет юридическую форму. В бухгалтерском и налоговом учете операция учитывается исходя из экономического содержания, а не из договорных конструкций. Поэтому если это правило будет нарушено, налоги пересчитает вам налоговый орган. Не стоит недооценивать налоговых инспекторов, которые порой читают договор внимательнее сторон. Если же вы назовете все своими именами, подкрепитесь ссылками на статьи Гражданского и Налогового кодексов, вам будет гораздо легче убедить налоговый орган и суд в том, что вы отдали бюджету ровно столько, сколько положено.

Не следует также путать договор поставки с договором перевозки. Договор перевозки регулируется гл. 40 ГК РФ.

Иногда, когда договор поставки реализуется с условием о доставке товара, то его начинают путать с перевозкой, так как внешне эти два договора могут быть похожи, – но сущность у них разная. Цель поставки – это переход права собственности в рамках предпринимательской деятельности. И вовсе необязательно, чтоб товар был привезен (поставлен). Поставка может предусматривать и самовывоз, например, (ст. 515 ГК РФ «Выборка товаров»). А вот цель перевозки – это именно фактическое перемещение товара (или пассажира) из пункта А в пункт Б. Более того, при перевозке собственник товара может даже не меняться. Неверная квалификация договора может стать причиной налоговой проверки, которая повлечет собой неблагоприятные налоговые последствия.

Необходимо сразу отметить, что на порядок налогообложения в договоре поставки влияет момент перехода права собственности на товар. Этот самый момент определяется договором. Поэтому, если стороны в договоре предусмотрели, что право собственности на товар переходит в момент его подписания, то соответствующие налоговые последствия возникнут у стороны сделки именно в этот момент, то есть у продавца – реализация, а у покупателя – приобретение. При этом товар может фактически никуда не перемещаться, поскольку момент перехода права собственности на него не связан с его физическим перемещением.

У поставщика (продавца) согласно ст. 167 НК РФ налоговая база по НДС возникает либо в момент получения аванса (предоплаты), либо в момент отгрузки. В зависимости от фактических обстоятельств сделки, что происходит раньше, то и порождает налоговую базу по НДС. Стоит отметить, что именно исчисление НДС не зависит от перехода права собственности. Даже если стороны в договоре поставки укажут особый порядок перехода права собственности на товар в соответствии со ст. 491 ГК РФ эта норма все равно не избавит продавца от НДС.

Поэтому необходимо ориентироваться на одно из следующих обстоятельств:

У покупателя право на налоговый вычет по НДС возникает только по принятому на учет товару (ст. 172 НК РФ) в зависимости от условия договора о переходе права собственности на данный товар.

У поставщика налог на прибыль возникает с реализацией товара, то есть напрямую связан с переходом права собственности. Пока у продавца сохраняется право собственности на переданный покупателю товар, никакой реализации у продавца нет, соответственно, нет дохода, нет и налоговой базы по налогу на прибыль.

Покупатель же учитывает покупку товара в расходах по налогу на прибыль в момент перехода права собственности.

Распределение расходов между покупателем и продавцом в соответствии с условиями договора

В договоре поставки необходимо распределить между сторонами сделки расходы по договору. В противном случае налоговые органы могут признать расходы необоснованными.

Так, например, на практике часто встречается ситуация, когда условиями договора не предусмотрено, кто будет осуществлять доставку товара. Поставщик во исполнение своих обязательств осуществляет доставку товара за свой счет, а в дальнейшем учитывает понесенные на доставку расходы в целях налогообложения. В описанной ситуации налоговый орган может исключить такие расходы у поставщика, так как условие о доставке в разделе обязанности поставщика отсутствует. Такая же ситуация наблюдается и с разгрузкой/погрузкой товара и с его страхованием. Поэтому, прежде чем взять на себя какие-то расходы в надежде учесть их потом в целях налогообложениях, необходимо убедиться, предусмотрена ли соответствующая обязанность вашим договором. Важно заранее понимать, где заканчиваются расходы продавца и начинаются расходы покупателя.

Подводя итог, помните, что ваши налоговые последствия зависят исключительно от положений договора, который вы заключаете. Внимательно относитесь к каждой формулировке договора, контролируйте указание всех существенных и необходимых условий и указывайте те обязанности, которая будут исполнены по факту. Не забывайте, что ваш договор может пристально изучить налоговый инспектор. Отсутствие в договоре некоторых условий может повлечь за собой дополнительные налоговые риски.

На первый взгляд может показаться, что для подготовки грамотного с точки зрения гражданского права договора поставки порой достаточно обратиться к гл. 30 Гражданского кодекса РФ. Но на практике положений кодекса недостаточно, чтобы обеспечить сделке предпринимательскую выгоду, юридическую защищенность и налоговую безопасность. Поэтому составляя договор поставки, да и любой другой договор, необходимо учесть коммерческие, юридические и налоговые особенности.

Согласно п. 1 ст. 454 ГК РФ по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель – принять этот товар и уплатить за него определенную денежную сумму (цену). Т.е. цель купли-продажи – это передача права собственности. Договор может быть заключен на куплю-продажу товара, имеющегося в наличии у продавца в момент заключения договора, а также товара, который будет создан или приобретен продавцом в будущем, если иное не вытекает из характера товара.

Для заключения договора сторонам необходимо достичь соглашения по существенным условиям договора. В договоре купли-продажи, равно как и в договоре поставки, таким условием является предмет договора. Предмет договора в данном случае подразумевает собой наименование и количество товара. Т.е. сторонам необходимо понимать, что продаем и сколько продаем. Важно отметить, что цена в договоре купли-продажи является существенным условием лишь при продаже недвижимости. В остальных случаях цена не является существенным условием, а служит необходимым.

На практике цена чаще всего заранее согласовывается сторонами и фиксируется на бумаге, так как стороны не хотят рисковать. Для договора поставки характерно указание через отсылку к другому документу (например, цена определяется в соответствии с прейскурантом, каталогом, спецификацией, счетом и т.д.). Сторонам предоставляется возможность самостоятельно в договоре определить документ, который будет отражать стоимость товара.

Остальные условия, такие как качество, ассортимент, комплектность и так далее называются необходимыми и могут быть определены на основе критериев, введенных законом.

Если стороны достигли соглашения по всем существенным условиям, то с этого момента договор считается заключенным.

Из определения следует, что поставка осуществляется исключительно в рамках предпринимательской деятельности и не может быть связана с личными нуждами. Это специфика договора поставки. В противном случае купля-продажа в целях личного использования является договором розничной купли-продажи. Важно понимать, что главное отличие розничной купли-продажи от поставки не в количестве товара, а в цели его использования. На практике довольно часто встречается подмена понятий, где поставка оформляется как розничная продажа товаров. Иногда это происходит по незнанию, а иногда осознанно в целях оптимизации налогообложения. Так, например, розничная купля-продажа в отдельных случаях может попадать под специальный налоговый режим ЕНВД, который чаще всего является наиболее выгодным для предпринимателя, и предприниматель «маскирует» поставку под розничную куплю-продажу. Однако такой способ не является верным и в случае проведения налоговой проверки чреват доначислениями.

Если на практике происходит противоречие между фактическими целями сторон и их юридическим оформлением, необходимо приводить их в согласие. Форма договора должна соответствовать его содержанию. Маскировка рано или поздно порвет юридическую форму. В бухгалтерском и налоговом учете операция учитывается исходя из экономического содержания, а не из договорных конструкций. Поэтому если это правило будет нарушено, налоги пересчитает вам налоговый орган. Не стоит недооценивать налоговых инспекторов, которые порой читают договор внимательнее сторон. Если же вы назовете все своими именами, подкрепитесь ссылками на статьи Гражданского и Налогового кодексов, вам будет гораздо легче убедить налоговый орган и суд в том, что вы отдали бюджету ровно столько, сколько положено.

Не следует также путать договор поставки с договором перевозки. Договор перевозки регулируется гл. 40 ГК РФ.

Иногда, когда договор поставки реализуется с условием о доставке товара, то его начинают путать с перевозкой, так как внешне эти два договора могут быть похожи, – но сущность у них разная. Цель поставки – это переход права собственности в рамках предпринимательской деятельности. И вовсе необязательно, чтоб товар был привезен (поставлен). Поставка может предусматривать и самовывоз, например, (ст. 515 ГК РФ «Выборка товаров»). А вот цель перевозки – это именно фактическое перемещение товара (или пассажира) из пункта А в пункт Б. Более того, при перевозке собственник товара может даже не меняться. Неверная квалификация договора может стать причиной налоговой проверки, которая повлечет собой неблагоприятные налоговые последствия.

Поэтому необходимо ориентироваться на одно из следующих обстоятельств:

Покупатель же учитывает покупку товара в расходах по налогу на прибыль в момент перехода права собственности.

Распределение расходов между покупателем и продавцом в соответствии с условиями договора

Так, например, на практике часто встречается ситуация, когда условиями договора не предусмотрено, кто будет осуществлять доставку товара. Поставщик во исполнение своих обязательств осуществляет доставку товара за свой счет, а в дальнейшем учитывает понесенные на доставку расходы в целях налогообложения. В описанной ситуации налоговый орган может исключить такие расходы у поставщика, так как условие о доставке в разделе обязанности поставщика отсутствует. Такая же ситуация наблюдается и с разгрузкой/погрузкой товара и с его страхованием. Поэтому, прежде чем взять на себя какие-то расходы в надежде учесть их потом в целях налогообложениях, необходимо убедиться, предусмотрена ли соответствующая обязанность вашим договором. Важно заранее понимать, где заканчиваются расходы продавца и начинаются расходы покупателя.

Подводя итог, помните, что ваши налоговые последствия зависят исключительно от положений договора, который вы заключаете. Внимательно относитесь к каждой формулировке договора, контролируйте указание всех существенных и необходимых условий и указывайте те обязанности, которая будут исполнены по факту. Не забывайте, что ваш договор может пристально изучить налоговый инспектор. Отсутствие в договоре некоторых условий может повлечь за собой дополнительные налоговые риски.

Материалы газеты «Прогрессивный бухгалтер»

Заключение договоров и налоговые риски: о чем нельзя забывать

В основе договорных отношений налогоплательщиков лежат два стратегически важных вопроса: насколько содержание договора совпадает с его формой и осуществляется ли на практике все то, что предусмотрено договором? В идеале форма и содержание договора должны совпадать, а все написанное в договоре исполняться. Но есть и другие важные детали.

Общие требования к взаимодействию по любой форме договора

Главная проблема, с которой сталкивается налогоплательщик в рамках договорных отношений, — это подтверждение обоснованности налоговой выгоды. Ведь согласно Постановлению Пленума ВАС РФ от 12.10.2006 № 53 налоговая выгода может быть признана необоснованной, в частности, в случаях, когда для целей налогообложения учтены операции не в соответствии с их действительным экономическим смыслом (форма сделки должна соответствовать содержанию) или учтены операции, не обусловленные разумными экономическими или иными причинами (целями делового характера).

В соответствии с Постановлением Пленума ВАС РФ от 12.10.2006 № 53 факт нарушения контрагентом налогоплательщика своих налоговых обязанностей сам по себе не является доказательством получения налогоплательщиком необоснованной налоговой выгоды. То есть налоговые проблемы контрагента не являются проблемами налогоплательщика, за исключением двух случаев:

- Если налоговым органом будет доказано, что налогоплательщик действовал без должной осмотрительности и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в частности, в силу отношений взаимозависимости или аффилированности налогоплательщика с контрагентом.

- Если налоговым органом будет доказано, что деятельность налогоплательщика, его взаимозависимых или аффилированных лиц направлена на совершение операций, связанных с налоговой выгодой, преимущественно с контрагентами, не исполняющими своих налоговых обязанностей.

Письмо ФНС России от 23.03.2017 № ЕД-5-9/547@ обозначило важную проблему — формальный характер сбора налоговыми органами доказательной базы в целях подтверждения фактов получения налогоплательщиками необоснованной налоговой выгоды: «Налоговые органы, не оспаривая реальность осуществления хозяйственной операции с контрагентом, подтвержденной первичными документами, ограничиваются выводами о недостоверности таких документов, основанными только на допросах руководителей контрагентов, заявивших о своей непричастности к деятельности организаций, или на результатах почерковедческих экспертиз».

Впервые письмо ФНС обозначило, что налоговым органам особое внимание необходимо уделять оценке достаточности и разумности принятых налогоплательщиком мер по проверке контрагента. В Письме ФНС РФ от 23.03.2017 N ЕД-5-9/547@ подробно описано, как это должно происходить на практике.

Оценивая действия налогоплательщика налоговая:

– оценивает обоснованность выбора контрагента;

– исследует вопросы, отличался ли выбор контрагента от условий делового оборота или установленной самим налогоплательщиком практики осуществления выбора контрагентов;

– выясняет, каким образом оценивались условия сделки и их коммерческая привлекательность, деловая репутация, платежеспособность контрагента, риск неисполнения обязательств, наличие у контрагента необходимых ресурсов (производственных мощностей, технологического оборудования, квалифицированного персонала) и соответствующего опыта;

– анализирует, заключались ли налогоплательщиком сделки преимущественно с контрагентами, не исполняющими своих налоговых обязательств.

Что может насторожить налоговые органы:

- отсутствие личных контактов руководства компании-поставщика (подрядчика) и руководства (уполномоченных должностных лиц) компании покупателя при обсуждении условий поставок, а также при подписании договоров;

- отсутствие документального подтверждения полномочий руководителя компании-контрагента, копий документа, удостоверяющего его личность;

- отсутствие информации о фактическом местонахождении контрагента, а также о местонахождении складских и (или) производственных и (или) торговых площадей;

- отсутствие информации о способе получения сведений о контрагенте (нет рекламы в СМИ, рекомендаций партнеров или других лиц, сайта контрагента). При этом принимается во внимание наличие доступной информации о других участниках рынка идентичных товаров (работ, услуг), в том числе предлагающих свои товары (работы, услуги) по более низким ценам;

- отсутствие у налогоплательщика информации о государственной регистрации контрагента в ЕГРЮЛ;

- отсутствие у налогоплательщика информации о наличии у контрагента необходимой лицензии, если сделка заключается в рамках лицензируемой деятельности.

Какие документы запрашивает налоговая у налогоплательщика:

- документы и информацию относительно действий налогоплательщика при осуществлении выбора контрагента;

- документы, фиксирующие результаты поиска, мониторинга и отбор контрагента;

- источник информации о контрагенте (сайт, рекламные материалы, предложение к сотрудничеству, информация о ранее выполняемых работах контрагента);

- результаты мониторинга рынка соответствующих товаров (работ, услуг), изучения и оценки потенциальных контрагентов;

- документально оформленное обоснование выбора конкретного контрагента (закрепленный порядок контроля за отбором и оценкой рисков, порядок проведения тендера и др.);

- деловую переписку.

Наличие у налогоплательщика перечисленных документов в значительной степени снижает риски возникновения претензий со стороны налоговых органов в плане налоговой выгоды. Проблемы могут возникнуть в том случае, когда у налогоплательщика отсутствует выверенная система проверки контрагента, системный подход.

Алексей Петров, бизнес-тренер по налоговому, финансовому, управленческому консалтингу и ведущий вебинара «Налоговые риски при заключении различных договоров» приводит пример обоснования выбора контрагента:

Неважно, какой контракт вы заключаете, важно — с кем именно вы его заключаете. Взаимоотношения с контрагентами влекут ряд других налоговых аспектов, которые уже не связаны с добросовестностью поставщика. Если есть контракт, значит, он влияет на налоговые обязательства налогоплательщиков.

Когда между двумя организациями сделки осуществляются не по рыночным ценам, возникают две проблемы:

1. если это взаимозависимые лица и сделки признаются контролируемыми, необходимо пересчитать налоговые обязательства исходя из рыночных цен.

- 2. для не взаимозависимых лиц с контролируемыми сделками или дял взаимозависимых без контролируемых сделок все равно остается вопрос, что если в результате манипулирования сторонами ценами возникает снижение налоговых обязательств, то возникает необоснованная налоговая выгода.

Чтобы не возникало проблем, важно, чтобы реальные отношения с контрагентом выражались заключенными договорами, а также существовало фактическое документирование бизнес-процессов. Если в качестве примера взять договор о поставке, то в нем будет описано взаимодействие между покупателем и поставщиком. В зависимости от поставляемого товара видно, что в рамках договора оформляются и утверждаются заявки на отгрузку товара, утверждается транспортный тариф и многое другое, что свидетельствует о реальном бизнес-процессе, указанном в договоре. Таким образом, если в договоре описаны реальные отношения, то по факту должны оставаться «следы» в виде накладных, договоров, актов и других доказательств реальной деятельности. В данном случае работает следующее правило: чем больше доказательств того, что предусмотренный сторонами в договоре порядок взаимодействия реализовывался, тем больше оснований утверждать, что сделка была.

Согласно ст. 9 Федерального закона от 06.12.2011 № 402-ФЗ (ред. от 18.07.2017) «О бухгалтерском учете», каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом. Не допускается принятие к бухгалтерскому учету документов, которыми оформляются не имевшие места факты хозяйственной жизни, в том числе лежащие в основе мнимых сделок.

К таким документам предъявляются конкретные требования:

- наименование;

- дата составления;

- наименование экономического субъекта, составившего документ;

- содержание факта хозяйственной жизни;

- величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения;

- наименование должности лица, совершившего сделку, операцию и ответственного за ее оформление, либо наименование должности лица, ответственного за оформление свершившегося события;

- подписи лиц, с указанием их фамилий и инициалов либо иных реквизитов, необходимых для идентификации этих лиц.

Федеральный закон от 18.07.2017 № 163-ФЗ ввел новые статьи, связанные с налоговыми выгодами. В частности, в нем говорится о том, что «не допускается уменьшение налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога в результате искажения сведений о фактах хозяйственной жизни (совокупности таких фактов), об объектах налогообложения, подлежащих отражению в налоговом и (или) бухгалтерском учете либо налоговой отчетности налогоплательщика». По имевшим место сделкам налогоплательщик вправе уменьшить налоговую базу и (или) сумму подлежащего уплате налога при соблюдении одновременно следующих условий:

- основной целью совершения сделки (операции) не являются неуплата (неполная уплата) и (или) зачет (возврат) суммы налога;

- обязательство по сделке (операции) исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, и (или) лицом, которому обязательство по исполнению сделки (операции) передано по договору или закону.

В данном случае прямо говорится о том, что налогоплательщик должен внимательно смотреть за фактами хозяйственной жизни. И если эти факты выдуманные, то никакого уменьшения налоговой базы не будет. Кроме того, необходимо понимать, что сделка должна быть совершена с лицом, которое может являться стороной договора, то есть необходимо подтверждение полномочий того, с кем заключается сделка.

Федеральный закон от 18.07.2017 № 163-ФЗ указывает также и на другой важный аспект: не могут рассматриваться в качестве самостоятельного основания для признания уменьшения налогоплательщиком налоговой базы и (или) суммы подлежащего уплате налога неправомерным:

- подписание первичных учетных документов неустановленным или неуполномоченным лицом,

- нарушение контрагентом налогоплательщика законодательства о налогах и сборах,

- наличие возможности получения налогоплательщиком того же результата экономической деятельности при совершении иных не запрещенных законодательством сделок (операций).

Еще один новый документ, на который стоит обратить внимание, — это совместный документ ФНС и Следственного комитета России «Методические рекомендации Следственного комитета России «Об исследовании и доказывании фактов умышленной неуплаты или неполной уплаты сумм налога (сбора)» (Письмо ФНС от 13.07.2017 № ЕД-4-2/13650@). В нем приводится перечень вопросов, которые проверяющие из ФНС должны задавать руководителю: кто несет ответственность за количество и качество поставляемых

товарно-материальных ценностей, услуг, работ; кто принимает первичные документы от поставщика и подписывается

в документе; где происходит принятие товаров, работ, услуг по документу; кто в обязательном порядке должен присутствовать при принятии товаров, работ, услуг. Ответы на все эти вопросы должны содержаться в договоре.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.