Сегодня рассмотрим тему: "без письменного запроса ифнс не обязана ставить на декларации отметку о принятии" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

- 1 Налоговая инспекция не может отказать в проставлении штампа о принятии налоговой декларации

- 2 ВАС РФ: налоговики обязаны поставить отметку о принятии на копии декларации, оригинал которой был отправлен по почте

- 3 Налоговики обязаны поставить отметку о приеме на декларации, отправленной по почте

- 4 Для отметки о получении инспекцией налоговой декларации нужно направить в ИФНС запрос

Налоговая инспекция не может отказать в проставлении штампа о принятии налоговой декларации

Решение ВАС РФ от 14.07.11 № ВАС-5591/11

Суть спора. Индивидуальный предприниматель обратился в ВАС РФ с заявлением о признании недействующим пункта 141 Регламента ФНС России*.

* Административный регламент Федеральной налоговой службы по исполнению государственной функции по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлению форм налоговых деклараций (расчетов) и разъяснению порядка их заполнения (утв. приказом Минфина России от 18.01.08 № 9н).

Статья напечатана в журнале “Документы и комментарии” №16, август 2011 г.

ВАС РФ: налоговики обязаны поставить отметку о принятии на копии декларации, оригинал которой был отправлен по почте

Если налогоплательщик попросил налоговый орган проставить отметку о принятии налоговой декларации на ее копии, то налоговики обязаны это сделать вне зависимости от того каким образом (лично или по почте) был отправлен оригинал декларации. Такой вывод содержится в решении ВАС РФ от 14.07.11 № ВАС-5591/11.

Индивидуальный предприниматель отправил налоговую декларацию по почте с описью вложения, а после этого обратился в инспекцию с просьбой проставить отметку о приеме декларации на ее бумажной копии. Однако налоговики не стали этого делать, ссылаясь на пункт 141 Административного регламента ФНС РФ (далее — Регламент)*.

Вообще в данном пункте сказано, что на копии представленной декларации налоговый орган по просьбе налогоплательщика обязан проставить отметку о принятии декларации и дату ее приема. Однако, по мнению налоговиков, обязанность проставления данной отметки возникает только в случае представления налогоплательщиком налоговой декларации на бумажном носителе лично или через представителя. А при получении декларации по почте инспекторы должны действовать в соответствии с пунктом 146 Регламента — проставить на титульном листе каждой налоговой декларации дату ее направления налогоплательщиком и дату ее поступления в инспекцию ФНС России по почтовому штемпелю.

| Видео (кликните для воспроизведения). |

В ходе судебного разбирательства ВАС РФ встал на сторону предпринимателя. Судьи сослались на пункт 4 статьи 80 Налогового кодекса. В нем сказано, что налоговый орган обязан проставить по просьбе налогоплательщика на копии налоговой декларации отметку о принятии и дату получения налоговой декларации. То есть Налоговый кодекс не связывает эту обязанность со способом представления декларации — лично или почтовым отправлением. А то, что в пункте 146 Регламента нет специального указания на возможность проставления налоговым органом упомянутого штампа на копии налоговой декларации, оригинал которой направлен по почте, совсем не означает, что налогоплательщик лишен права получить такую отметку.

В итоге ВАС РФ признал признать пункт 141 Регламента недействующим в той мере, в которой содержащееся в нем положение, по мнению налоговиков, препятствует проставлению на копии налоговой декларации отметки о принятии налоговой декларации, отправленной по почте.

Налоговики обязаны поставить отметку о приеме на декларации, отправленной по почте

Налоговики обязаны поставить отметку о приеме декларации независимо от способа ее представления в инспекцию (по почте или непосредственно в канцелярию). ВАС РФ признал недействительным пункт 141 Регламента ФНС России, утвержденного приказом Минфина России от 18.01.08 № 9н.

Решение ВАС РФ от 14.07.11 № ВАС-5591/11

Именем Российской Федерации

Высший Арбитражный Суд Российской Федерации в составе председательствующего судьи Зориной М.Г., судей Петровой С.М., Тумаркина В.М. рассмотрел в судебном заседании заявление индивидуального предпринимателя Зосименко Александра Александровича о признании недействующим пункта 141 Административного регламента Федеральной налоговой службы по исполнению государственной функции по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлению форм налоговых деклараций (расчетов) и разъяснению порядка их заполнения, утвержденного Приказом Министерства финансов Российской Федерации от 18.01.2008 № 9н.

| Видео (кликните для воспроизведения). |

Протокол вела помощник судьи Прус Е.П.

В судебном заседании приняли участие:

от заявителя – индивидуального предпринимателя Зосименко А.А – Серебренников В.Б. (доверенность от 14.03.2011 № 1д-352);

от Федеральной налоговой службы (третье лицо, не заявляющее самостоятельных требований относительно предмета спора) – Французов А.В. (доверенность от 14.02.2011 № ММВ-29-7/65).

От Минфина России поступило ходатайство о рассмотрении дела в отсутствие представителя. Указанное ходатайство было удовлетворено.

В обоснование заявленного требования предприниматель указал, что налоговая инспекция по месту постановки его на налоговый учет как налогоплательщика отказала в проставлении на копии налоговой декларации отметки о получении налоговой декларации. Управление Федеральной налоговой службы по городу Москве и Федеральная налоговая служба, сославшись на пункт 4 статьи 80 Кодекса и пункты 141, 146 Регламента, признали такой отказ правомерным.

По мнению налоговых органов, обязанность проставления данной отметки возникает только в случае представления налогоплательщиком налоговой декларации на бумажном носителе лично или через представителя. При направлении налоговой декларации почтовым отправлением указанная обязанность Кодексом и Регламентом на налоговые органы не возлагается.

Предприниматель утверждает, что налоговыми органами нарушены пункт 4 статьи 80 Кодекса и статья 141 Регламента, обеспечивающие одинаковый объем прав налогоплательщикам, представляющим налоговые декларации на бумажном носителе разными способами.

В ходе судебного заседания представителем предпринимателя заявленное требование поддержано.

Минфин России и ФНС России возражают против заявленных требований и считают, что оснований для удовлетворения заявления не имеется.

Суд, выслушав представителей предпринимателя и ФНС России, исследовав материалы дела, находит заявление подлежащим удовлетворению по следующим основаниям.

Согласно пункту 4 статьи 80 Кодекса налоговая декларация может быть представлена налогоплательщиком в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана в электронном виде по телекоммуникационным каналам связи. Налоговый орган не вправе отказать в принятии налоговой декларации, представленной налогоплательщиком по установленной форме, и обязан проставить по его просьбе на копии налоговой декларации отметку о принятии и дату получения налоговой декларации при е представлении на бумажном носителе либо передать налогоплательщику квитанцию о приеме этой декларации в электронном виде – при ее получении по телекоммуникационным каналам связи.

Таким образом, Кодекс обязывает налоговый орган проставить на копии налоговой декларации отметку о получении налоговой декларации вне зависимости от способа доставки такой декларации – либо лично или через представителя, либо почтовым отправлением.

Как отражено в пункте 1 Регламента, он разработан в целях повышения качества исполнения ФНС России возложенной на не государственной функции, создания комфортных условий для налогоплательщиков и определяет сроки и последовательность действий административных процедур этого государственного органа, ее территориальных органов и должностных лиц.

В пункте 141 Регламента установлено, что при приеме налоговых деклараций, представленных на бумажных носителях налогоплательщиком лично или через представителя, на титульном листе налоговой декларации должностное лицо налогового органа проставляет отметку о принятии и дату приема с оттиском штампа «Принято». По просьбе налогоплательщика или его представителя на копии налоговой декларации проставляется отметка о принятии налоговой декларации и дата ее приема.

Согласно пункту 146 Регламента при представлении налоговых деклараций почтовым отправлением должностное лицо налогового органа, ответственное за делопроизводство, проставляет на титульном листе налоговой декларации дату ее направления и дату ее поступления по почтовому штемпелю, проставленному на конверте, а также свою подпись и не позднее рабочего дня, следующего за днем приема, передает эту декларацию в соответствующее структурное подразделение инспекции в программном продукте по ведению делопроизводства.

Само по себе отсутствие в пункте 146 Регламента специального указания на возможность проставления налоговым органом упомянутого штампа на копии налоговой декларации, оригинал которой направлен почтовым отправлением, не означает, что налогоплательщик лишен права получить такую отметку. Поэтому отказ налогового органа от проставления указанного штампа противоречит пункту 4 статьи 80 Кодекса и не соответствует заявленной в пункте 1 Регламента цели его принятия, обусловленной созданием налогоплательщику комфортных условий, а также необходимостью фиксации исполнения налогоплательщиком обязанности, предусмотренной подпунктом 4 пункта 1 статьи 23 Кодекса.

Учитывая изложенное, суд считает, что толкование налоговыми органами указанных положений Регламента, как не допускающих проставление на копии налоговой декларации штампа о принятии налоговой декларации, оригинал которой направлен почтовым отправлением, не соответствует их системному толкованию во взаимосвязи с пунктом 4 статьи 80 Кодекса и пунктом 1 Регламента. Данное толкование привело бы – в нарушение принципа равного положения всех налогоплательщиков перед налоговым законом – к неравному подходу по отношению к налогоплательщикам, направляющим налоговые декларации в налоговые органы почтовым отправлением, по сравнению с налогоплательщиками, представляющими эти декларации лично или через представителя.

Таким образом, пункт 141 Регламента в той мере, в которой содержащееся в нем положение – по смыслу, придаваемому ему налоговыми органами, – препятствует проставлению на копии налоговой декларации отметки о принятии налоговой декларации и дате ее получения, не соответствует пункту 4 статьи 80 Кодекса.

Руководствуясь статьями 110, 167–170, 176, 195, 196 Арбитражного процессуального кодекса Российской Федерации,

1. Признать пункт 141 Административного регламента Федеральной налоговой службы по исполнению государственной функции по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлению форм налоговых деклараций (расчетов) и разъяснению порядка их заполнения, утвержденного Приказом Министерства финансов Российской Федерации от 18.01.2008 № 9н, не соответствующим Налоговому кодексу Российской Федерации и недействующим в той мере, в которой содержащееся в нем положение – по смыслу, придаваемому ему налоговыми органами, – препятствует проставлению на копии налоговой декларации отметки о принятии налоговой декларации и дате ее получения.

2. Взыскать с Министерства финансов Российской Федерации в пользу индивидуального предпринимателя Зосименко Александра Александровича государственную пошлину в сумме 200 рублей.

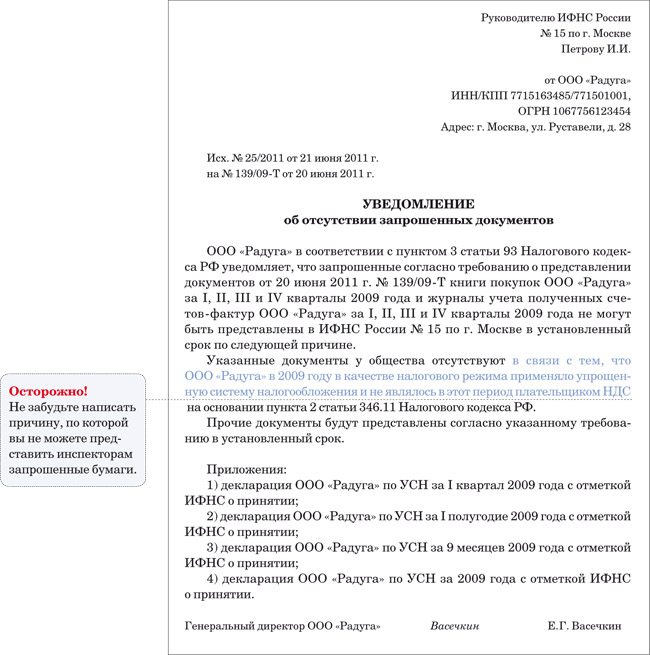

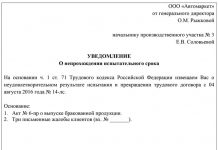

Для отметки о получении инспекцией налоговой декларации нужно направить в ИФНС запрос

Минфин России в письме от 4 декабря 2017 г. №03-02-08/80449 рассмотрел вопрос о возможности проставления на копии налоговой декларации, оригинал которой направлен почтовым отправлением, отметки налогового органа о приеме.

Сообщается, что налоговый орган не вправе отказать в принятии налоговой декларации (расчета), представленной по установленной форме, и обязан проставить по просьбе налогоплательщика на копии такой декларации отметку о принятии и дату ее получения, если декларация представлена на бумажном носителе, либо передать налогоплательщику квитанцию о приеме в электронной форме – при получении декларации по ТКС или через личный кабинет налогоплательщика (пункт 4 статьи 80 НК РФ).

Административным регламентом ФНС, утвержденным приказом Минфина от 02.07.2012 №99н предусмотрено, что при представлении налоговых деклараций (расчетов) по почте с описью вложения прилагаемых документов, заверенной в отделении связи, должностное лицо, ответственное за делопроизводство, должно проставить на титульном листе каждой налоговой декларации (расчета) дату ее направления заявителем и дату ее поступления в инспекцию ФНС, а также свою подпись.

При этом отметка о приеме декларации, представленной на бумаге по почте, проставляется на копии декларации, прилагаемой к соответствующему письменному запросу заявителя, представленному в инспекцию.

Таким образом, для проставления отметки на копии декларации, оригинал которой направлен по почте, налогоплательщик должен обратиться в налоговый орган с соответствующей просьбой.

“Аптека: бухгалтерский учет и налогообложение”, 2011, N 9

Поводом для написания данной статьи послужило Решение ВАС РФ, вынесенное в пользу индивидуального предпринимателя. Оно затрагивает интересы всех налогоплательщиков, так как в этой ситуации может оказаться любой из нас.

Пусть кому-то данная победа покажется незначительной – бухгалтерам аптек, как и других организаций, Решение ВАС РФ хоть немного, но облегчит работу. Но обо всем по порядку.

Суть спора, приведшего индивидуального предпринимателя в ВАС РФ, заключалась в следующем. Предприниматель отправил налоговую декларацию по почте, а затем обратился в налоговый орган с просьбой проставить на копии налоговой декларации отметку о получении налоговой декларации. Налоговики отказали ему, сославшись на то, что обязанность проставления данной отметки возникает только в случае представления налогоплательщиком налоговой декларации на бумажном носителе лично или через представителя. При направлении налоговой декларации почтовым отправлением указанная обязанность налоговым законодательством на налоговые органы не возлагается. Предприниматель получил отказы и в вышестоящих налоговых органах – УФНС по г. Москве и ФНС: они признали отказ налоговиков правомерным.

Зачем вообще нужна такая отметка на налоговой декларации либо на балансе организации при отправке отчетности по почте? На самом деле на практике подобная ситуация не редкость. Многие бухгалтеры пользуются своим правом и направляют отчетность по почте. Но при этом может возникнуть необходимость представить сданную отчетность заинтересованным лицам, например для получения кредита в банке или участия в тендере. Для проставления отметки о сдаче отчетности бухгалтер идет в налоговый орган и получает отказ. Конечно, кому-то удается договориться с налоговым инспектором, но налоговики не считают своей обязанностью ставить штамп на отчетности на основании почтовой квитанции.

Что об этом говорит налоговое законодательство? Порядок представления налоговой декларации прописан в ст. 80 НК РФ.

Налоговая декларация – это заявление налогоплательщика об объектах налогообложения, о полученных доходах и произведенных расходах, об источниках доходов, о налоговой базе, налоговых льготах, об исчисленной сумме налога и (или) о других данных, служащих основанием для исчисления и уплаты налога.

Данное заявление, то есть декларацию, налогоплательщик может представить на бумажном носителе или в электронном виде.

При этом налоговое законодательство предусматривает следующие способы представления налоговой декларации:

- лично или через представителя;

- в виде почтового отправления с описью вложения;

- в электронном виде по телекоммуникационным каналам связи.

Ограничения по способам представления налоговых деклараций установлены только для налогоплательщиков, среднесписочная численность работников которых за предшествующий календарный год превышает 100 человек, а также вновь созданных (в том числе при реорганизации) организаций, численность работников которых превышает этот предел. Указанные налогоплательщики представляют налоговые декларации (расчеты) в налоговый орган по установленным форматам в электронном виде, если иной порядок представления информации, отнесенной к государственной тайне, не предусмотрен законодательством РФ.

Таким образом, все остальные налогоплательщики имеют право выбрать способ представления налоговых деклараций. И в силу самых разных причин многие из них предпочитают такой способ, как почтовое отправление.

Отправить налоговую декларацию по почте несложно. НК РФ требует, чтобы почтовое отправление содержало опись вложения, других требований нет. Опись можно оформить на бланке почты или в произвольной форме. При этом согласно п. 4 ст. 80 НК РФ при отправке налоговой декларации по почте днем ее представления считается дата отправки почтового отправления с описью вложения. Как правило, такие отправления делают “с уведомлением о получении”, соответственно, у отправителя на руках остаются документы, подтверждающие факт отправки: опись вложения с отметкой почты, квитанция и уведомление о получении адресатом.

Почему же налоговые органы отказываются ставить отметку на копии декларации, отправленной по почте? То, что они не хотят делать дополнительную работу, понятно, а вот основанием для отказа они называют п. 141 Административного регламента . Налоговики понимают данный пункт следующим образом: должностное лицо налогового органа, ответственное за исполнение государственной функции, не обязано по просьбе налогоплательщика (его представителя) проставлять отметку о принятии налоговой декларации (расчета) и дату приема на представленной копии налоговой декларации, если оригинал налоговой декларации был направлен налогоплательщиком в налоговый орган почтовым отправлением с описью вложения.

Административный регламент Федеральной налоговой службы по исполнению государственной функции по бесплатному информированию (в том числе в письменной форме) налогоплательщиков, плательщиков сборов и налоговых агентов о действующих налогах и сборах, законодательстве о налогах и сборах и принятых в соответствии с ним нормативных правовых актах, порядке исчисления и уплаты налогов и сборов, правах и обязанностях налогоплательщиков, плательщиков сборов и налоговых агентов, полномочиях налоговых органов и их должностных лиц, а также представлению форм налоговых деклараций (расчетов) и разъяснению порядка их заполнения, утв. Приказом Минфина России от 18.01.2008 N 9н.

При этом п. 141 Административного регламента гласит дословно следующее: при отсутствии обстоятельств, предусмотренных п. п. 136 и 138 Административного регламента, на титульном листе принятой налоговой декларации (расчета) должностное лицо, ответственное за исполнение государственной функции, проставляет отметку о принятии налоговой декларации (расчета) и дату приема с оттиском штампа “Принята”.

По просьбе налогоплательщика (его представителя) на представленной им копии налоговой декларации (расчета) проставляются отметка о принятии налоговой декларации (расчета) и дата приема.

В п. п. 136 и 138 Административного регламента прописаны порядок проверки налоговых деклараций, а именно оснований для отказа в приеме, заполнение обязательных реквизитов и порядок действий в случае обнаружения недостатков.

Нигде в Административном регламенте не сказано, что отметка на декларации ставится только в случае ее представления лично (или через представителя). Наоборот, уточнено, что по просьбе налогоплательщика проставляются отметка о принятии налоговой декларации и дата приема.

Предприниматель, обратившийся в ВАС РФ, на наш взгляд, правомерно посчитал, что налоговыми органами нарушены п. 4 ст. 80 НК РФ и п. 141 Административного регламента, обеспечивающие одинаковый объем прав налогоплательщикам, представляющим налоговые декларации на бумажном носителе разными способами.

В данном случае судьи ВАС РФ полностью поддержали налогоплательщика и удовлетворили его требование (Решение ВАС РФ от 14.07.2011 N ВАС-5591/11).

Согласно п. 4 ст. 80 НК РФ налоговая декларация может быть представлена налогоплательщиком в налоговый орган лично или через представителя, направлена в виде почтового отправления с описью вложения или передана в электронном виде по телекоммуникационным каналам связи. Налоговый орган не вправе отказать в принятии налоговой декларации, представленной налогоплательщиком по установленной форме, и обязан проставить по его просьбе на копии налоговой декларации отметку о принятии и дату получения налоговой декларации при ее представлении на бумажном носителе либо передать налогоплательщику квитанцию о приеме этой декларации в электронном виде при ее получении по телекоммуникационным каналам связи.

По мнению судей ВАС РФ, налоговое законодательство обязывает налоговый орган проставить на копии налоговой декларации отметку о получении налоговой декларации вне зависимости от способа доставки такой декларации – лично, через представителя либо почтовым отправлением. Кроме того, иное толкование привело бы – в нарушение принципа равного положения всех налогоплательщиков перед налоговым законом – к неравному подходу к налогоплательщикам, направляющим налоговые декларации в налоговые органы почтовым отправлением, по сравнению с налогоплательщиками, представляющими эти декларации лично или через представителя.

В п. 141 Административного регламента установлено, что при приеме налоговой декларации, представленной налогоплательщиком на бумажном носителе лично или через представителя, на титульном листе налоговой декларации должностное лицо налогового органа проставляет отметку о принятии и дату приема с оттиском штампа “Принято”. По просьбе налогоплательщика или его представителя на копии налоговой декларации проставляются отметка о принятии налоговой декларации и дата ее приема.

А последовательность действий должностных лиц налоговой инспекции при приеме налоговых деклараций (расчетов), представленных на бумажном носителе почтовым отправлением с описью вложения прилагаемых документов, заверенной должностным лицом отделения связи, представлена в подразделе 20 разд. III “Административные процедуры” Административного регламента. Порядок действий следующий:

- при представлении налоговых деклараций почтовым отправлением должностное лицо структурного подразделения инспекции ФНС, ответственного за делопроизводство, проставляет на титульном листе каждой налоговой декларации дату ее направления налогоплательщиком и дату ее поступления в инспекцию ФНС по почтовому штемпелю, проставленному на конверте, а также свою подпись. Затем оно передает декларацию без регистрации в программном продукте по ведению делопроизводства не позднее следующего за днем ее приема рабочего дня с сопроводительным листом в структурное подразделение инспекции ФНС, ответственное за исполнение государственной функции;

- если в почтовом отправлении, кроме налоговой декларации, содержатся иные документы, не относящиеся к этой налоговой декларации, то должностное лицо передает их в структурное подразделение инспекции ФНС, ответственное за исполнение государственной функции, они регистрируются в день поступления и направляются начальнику (заместителю начальника) инспекции ФНС.

Затем должностное лицо, ответственное за исполнение государственной функции, получившее налоговую декларацию, проверяет соответствие данных сопроводительного листа фактическому количеству полученных листов налоговой декларации. В случае несоответствия данных сопроводительного листа фактическому количеству листов налоговой декларации должностное лицо подготавливает служебную записку об установленном факте. Затем действия должностных лиц осуществляются в общем порядке: проверяются правильность заполнения реквизитов, форм декларации, сроки представления и т.д.

В этой административной процедуре ничего не сказано о проставлении отметки о приеме налоговой декларации после ее получения по почте. На это и ссылаются налоговики: данная процедура не регламентирована.

По мнению судей ВАС РФ, само по себе отсутствие в п. 146 Административного регламента специального указания на возможность проставления налоговым органом упомянутого штампа на копии налоговой декларации, оригинал которой направлен почтовым отправлением, не означает, что налогоплательщик лишен права получить такую отметку. Поэтому отказ налогового органа от проставления указанного штампа противоречит п. 4 ст. 80 НК РФ и необходимости фиксации исполнения налогоплательщиком обязанности, предусмотренной пп. 4 п. 1 ст. 23 НК РФ.

Напомним, что согласно данному подпункту налогоплательщики обязаны представлять в установленном порядке в налоговый орган по месту учета налоговые декларации (расчеты), если такая обязанность предусмотрена законодательством о налогах и сборах.

Кроме того, интересно, что судьи ВАС РФ указали: отказ налоговиков от проставления отметки на декларации о принятии не соответствует заявленной в п. 1 Административного регламента цели принятия последнего. По всей видимости, налоговые органы “забыли”, что Административный регламент разработан в целях повышения качества исполнения государственной функции, создания комфортных условий для налогоплательщиков, плательщиков сборов, налоговых агентов и определяет сроки и последовательность действий (административных процедур) Федеральной налоговой службы, ее территориальных органов и их должностных лиц. Пока еще до комфортных условий для налогоплательщиков далеко.

Исходя из вышеприведенных положений, судьи ВАС РФ признали п. 141 Административного регламента не соответствующим НК РФ и не действующим в той мере, в которой содержащееся в нем положение – по смыслу, придаваемому ему налоговыми органами, – препятствует проставлению на копии налоговой декларации отметки о принятии налоговой декларации и дате ее получения.

Таким образом, если налогоплательщик отправил налоговую декларацию по почте, имея на это законное право, то по просьбе данного налогоплательщика налоговый инспектор обязан сделать на копии налоговой декларации отметку о ее принятии.

Казалось бы, составив и проверив налоговую декларацию по НДС, бухгалтеру остается последний шаг – отправить ее через спецоператора электронного документооборота. Но, как показывает практика, сбои в принятии декларации появляются в конце каждого квартала (например, по причине установки у налоговых инспекций новой программы ввода деклараций). Кроме того, налоговиками активно практикуется передача компаниям уведомления об отказе в приеме налоговой декларации. Законно ли это? Что делать компаниям в данной ситуации?

Ситуация, которая возникла в 3 квартале 2018 г., к сожалению, уже стала стандартной. Компания отправила налоговую декларацию через ТКС, но не получила квитанцию о вводе сведений, указанных в налоговой декларации (расчете) в электронном виде. Худшим сценарием для данной ситуации является получение налогоплательщиком уведомления об отказе в приеме налоговой декларации (расчета) и (или) о том, что расчет считается непредставленным. В направленном налоговиками уведомлении, чаще всего, указывается причина непринятия декларации по основанию: «декларация содержит ошибки и не принята к обработке».

Для начала напомним, что является днем представления декларации. При передаче по ТКС днем предоставления налоговой декларации считается день ее отправки (п.4 ст.80 НК РФ). Так, финансисты еще в 2011 г. разъяснили, что датой представления декларации в электронном виде является день ее отправки, зафиксированный в подтверждении специализированного оператора связи. А документом, подтверждающим прием декларации в электронном виде по телекоммуникационным каналам связи, является квитанция налогового органа о приеме декларации (письмо Минфина РФ от 29.04.2011 г. №03-02-08/49).

Начиная с 01 сентября 2014 г., отправка и прием деклараций осуществляются в соответствии с приказом ФНС РФ от 31.07.2014 г. №ММВ-7-6/398@ «Об утверждении Методических рекомендаций по организации электронного документооборота при представлении налоговых деклараций (расчетов) в электронной форме по телекоммуникационным каналам связи» (далее по тексту – Методические рекомендации).

Важно!

Дата представления отчета, которая указывается в квитанции о приеме, соответствует дате, зафиксированной в подтверждении даты отправки. Эта дата является официальной датой сдачи налоговой отчетности (п. 4 ст. 80 НК РФ, п.1.4 Методических рекомендаций, Постановление Десятого арбитражного апелляционного суда от 02.02.2016 г. №А41-75483/15). Подтверждение даты отправки доказывает, что отчетность представлена компанией вовремя и компания освобождена от ответственности за несвоевременную подачу деклараций по ст.119 НК РФ (п.216 и п.204 Административного регламента, утвержденного приказом Минфина РФ от 02.07.2012 г. № 99н и письма ФНС РФ от 18.04.2014 г. №ПА-4-6/7440).

Поэтому, если сама декларация отправлена своевременно, но в инспекции произошел программный сбой, то штраф по ст.119 НК будет являться незаконным.

Если же налоговики прислали уведомление об уточнении декларации, то налоговая отчетность также считается принятой, а компании необходимо представить корректирующую декларацию (расчет) либо пояснения.

Но если компании придет уведомление об отказе, то это значит, что отчет не принят. Чем чревато для компании непринятие декларации в установленный срок ?

Прежде всего, непринятие грозит компании штрафом в размере 5% от суммы налога к уплате, но не менее 1 000 рублей. Штраф считается за каждый полный и не полный месяц с крайнего срока представления отчета. При этом сумма штрафа не может быть больше 30% от налога к уплате и меньше 1 000 рублей. Кроме того, налоговики могут и наложить арест на счета компании и приостановить ее деятельность.

Компания получила уведомление об отказе в принятии декларации

На практике налоговики пытаются проверить достоверность сведений в декларации на стадии принятия налоговой декларации и волна отказов в принятии деклараций, прежде всего, связана с подозрением на участие в фирмах – «однодневках».

Прежде всего, обратимся к п.28 Административного регламента ФНС РФ, утв. приказом Минфина РФ от 02.07.2012 г. №99н, который содержит закрытый перечень оснований для отказа в приеме деклараций:

отсутствие удостоверяющих личность физлица документов или их непредъявление в случае представления отчета лично;

отсутствие документов, подтверждающих полномочия на представление декларации или ее достоверность;

несоблюдение установленной формы отчета (т.е. не тот формат);

отсутствие подписи руководителя или представителя, печати организации, если декларация подана на бумажном носителе;

отсутствие усиленной квалифицированной электронной подписи в случае ее представления в электронной форме;

представление отчета в некомпетентный по этому вопросу налоговый орган (т.е. ошибочно передана декларация в другую налоговую инспекцию).

При наличии хотя бы одного из приведенных оснований, налоговики информируют компанию о том, что налоговая декларация (расчет) не принята, с указанием причины.

При этом сформированное уведомление об отказе в принятии декларации должно содержать указание причин отказа в принятии декларации.

Как отмечают суды «отсутствие указания на соответствующую причину отказа затрудняет налогоплательщику возможность исправить допущенное нарушение, а также затрудняет оценку законности действий налогового органа».

Пример.

Компания направила налоговая декларация по НДС в установленные законодательством сроки.

26 числа налоговиками вынесено уведомление об отказе в приеме налоговой декларации по основанию: «декларация содержит ошибки и не принята к обработке» и компания оштрафована по ст.119 НК РФ (в размере 1 000 рублей).

Компания обратилась в суд и судьи признали действия налоговиков незаконными по следующим основаниям:

конкретных пунктов раздела I приложения №1 к Методическим рекомендациям, на соответствие которым проводилась проверка соответствующим программным обеспечением, а также конкретных оснований, указанных в п. 28, 194 Административного регламента, в уведомлении не приведено;

сообщение об ошибке налоговым органом не сформировано, следовательно, нарушений при проверке абонента-отправителя и типа вложения, транспортного контейнера установлено не было;

доказательств несоответствия представленной декларации установленной форме (установленному формату), отсутствия усиленной квалифицированной электронной подписи руководителя компании или несоответствия данных владельца квалифицированного сертификата данным руководителя компании в налоговой декларации налоговиками не представлено.

Важно!

В своих решениях судьи отмечают, что необоснованный отказ в принятии налоговой декларации препятствует реализации налогоплательщиком возложенной на него обязанности по представлению декларации (Постановление АС Западно-Сибирского округа от 04.07.2018 г. №А67-8050/2017).

Наличие признаков «транзитной» организации: отсутствие движимого и недвижимого имущества, численности работников, отсутствие по юридическому адресу, отсутствие по расчетному счету платежей на ведение хозяйственной деятельности, взаимодействие с «транзитными» организациями и участие в цепочке сомнительных операций, доля вычетов в сумме налога, исчисленного с налогооблагаемых операций, составляет 100% не могут являться основанием для непринятие налоговой декларации (Решения АС Томской области от 18.04.2018 г. №А67-9221/2017 и от 07.03.2018 г. №А67-8652/2017, Ростовской области от 13.03.2017 г. №А53-31426/16).

Что делать компании, если у нее не приняли декларацию?

Понятно, что судебные баталии отнимают время и силы, а декларацию нужно сдать здесь и сейчас. Прежде всего, нужно сформировать письмо на имя руководителя налоговой инспекции, указав, что с Вашей стороны исполнены все обязательства по сдаче отчетности через ТКС. Компании следует написать, что в случае непринятия налоговой отчетности она намерена обратиться с жалобой в вышестоящий налоговый орган и прокуратуру. В письме необходимо акцентировать внимание, что своими действиями ИФНС препятствует своевременному и надлежащему исполнению обязанностей налогоплательщика, тем самым нарушают его права, предусмотренные ст.21 НК РФ.

А неблагоприятные последствия в виде штрафов за «несвоевременную» сдачу налоговой отчетности, приостановление операций по счетам в банке, могут нанести существенный имущественный ущерб компании.

Как показывает наш опыт, устные обращения в налоговую инспекцию к специалистам по работе с декларациями и приему деклараций через ТКС, не возымеют такого эффекта как письменные обращения, которые в случае возникновения судебного спора, будут дополнительным аргументом компании.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.