Сегодня рассмотрим тему: "аккредитованные модели онлайн-касс список 2019 - 2020" и разберем основываясь на примерах. Все вопросы вы можете задать в комментариях к статье.

Содержание

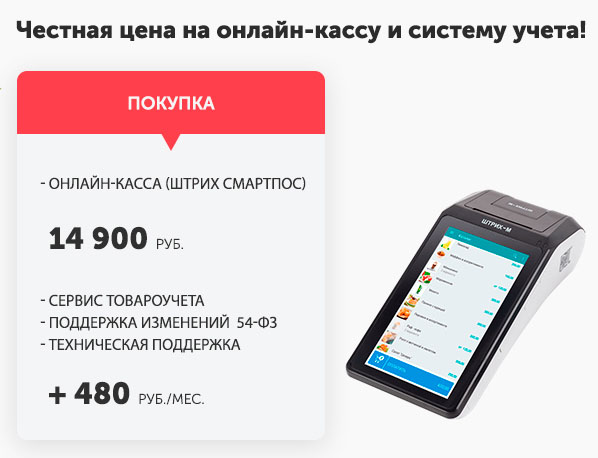

Какие существуют официально аккредитованные модели онлайн-касс? Какова стоимость онлайн-касс? Ответы на эти вопросы вы найдете в этой статье. Также мы приводим таблицу официальных онлайн касс.

Постепенно все организации и предприниматели начнут работать на онлайн-ККТ. Такие кассы передают данные о продажах через интернет в налоговую и покупателям.

Так, к примеру, с 1 июля 2019г. должны вести расчеты только через онлайн-ККТ:

- фирмы и ИП на ЕНВД (кроме розницы и общепита);

- ИП на ПСН (кроме розницы и общепита);

- ИП на ПСН без персонала в сфере розницы, общепита и работы через торговые автоматы;

- фирмы и ИП, оказывающие услуги населению.

Онлайн-касса – это ККТ, имеющая выход в Интернет. Она не только печатает обычные чеки, но и передает данные о продажах в ФНС в электронном виде через оператора фискальных данных.

Также интернет-касса высылает чеки на е-mail или сотовый номер покупателей. Электронные чеки приравниваются к бумажным. То есть, покупатели смогут предъявлять электронные чеки, возвращая или обменивая товары.

При этом модели онлайн касс должны пройти одобрение (аккредитацию). Этим занимается ФНС. Если касса официально не разрешена, то она не является онлайн-кассой с точки зрения закона и применять ее нельзя.

В таблице ниже приведен актуальный список официально аккредитованных моделей онлайн-касс, которые разрешены ФНС. Этот список мы регулярно обновляем. В таблице представлена официальная информация.

Какие существуют официально аккредитованные модели онлайн-касс? Какова стоимость онлайн-касс? Ответы на эти вопросы вы найдете в этой статье. Также мы приводим таблицу официальных онлайн касс.

Постепенно все организации и предприниматели начнут работать на онлайн -ККТ. Такие кассы передают данные о продажах через интернет в налоговую и покупателям.

Так, к примеру, с 1 июля 2019г. должны вести расчеты только через онлайн-ККТ:

- фирмы и ИП на ЕНВД (кроме розницы и общепита);

- ИП на ПСН (кроме розницы и общепита);

- ИП на ПСН без персонала в сфере розницы, общепита и работы через торговые автоматы;

- фирмы и ИП, оказывающие услуги населению.

Онлайн-касса – это ККТ, имеющая выход в Интернет. Она не только печатает обычные чеки, но и передает данные о продажах в ФНС в электронном виде через оператора фискальных данных.

Также интернет-касса высылает чеки на е-mail или сотовый номер покупателей. Электронные чеки приравниваются к бумажным. То есть, покупатели смогут предъявлять электронные чеки, возвращая или обменивая товары.

| Видео (кликните для воспроизведения). |

При этом модели онлайн касс должны пройти одобрение (аккредитацию). Этим занимается ФНС. Если касса официально не разрешена, то она не является онлайн-кассой с точки зрения закона и применять ее нельзя.

В таблице ниже приведен актуальный список официально аккредитованных моделей онлайн-касс, которые разрешены ФНС. Этот список мы регулярно обновляем. В таблице представлена официальная информация.

Реестр ФНС: онлайн-кассы, которые можно применять на территории России в соответствии с 54-ФЗ

Онлайн-касса — устройство, которое должно соответствовать строгим техническим стандартам, утвержденным законом. Кассовые аппараты, удовлетворяющие данному критерию, вносятся в государственный реестр ККТ, опубликованный на сайте ФНС РФ. Ознакомимся с особенностями его ведения и порядком включения в него контрольно-кассовой техники от российских производителей.

Под реестром контрольно-кассовой техники законодатель понимает совокупность сведений о каждом выпущенном экземпляре модели ККТ (статья 1.1 Закона № 54-ФЗ). На территории России могут применяться только те кассовые аппараты, которые включены в рассматриваемый реестр. Включаются они туда Федеральной налоговой службой на основании разрешения от аккредитованной ФНС экспертной организации и заявления от самого производителя.

Скачать актуальный реестр кассовой техники, опубликованный на сайте Налоговой службы РФ, любое заинтересованное лицо может на ЭТОЙ СТРАНИЦЕ.

В документе по каждой модели ККТ из числа разрешенных к применению в России, отражены следующие сведения:

- ИНН производителя;

- название модели онлайн-кассы, номер версии;

- поддерживаемые онлайн-кассой ФФД;

- наличие или отсутствие технической возможности применения ККТ в составе вендинг-машин и иных автоматических устройств для фискализации платежей;

- о специфике применения ККТ в качестве инструмента фискализации онлайн-платежей;

- о приспособленности онлайн-кассы к применению автоматизированного устройства для формирования бланков строгой отчетности;

- о совместимых с онлайн-кассой фискальных накопителях;

- номер экспертного заключения о техническом соответствии кассы установленным законом требованиям;

- название экспертной организации, выдавшей такое заключение, ее ИНН;

- дата включения онлайн-кассы в реестр;

- реквизиты нормативного акта ФНС, на основании которого онлайн-касса включена в реестр;

- сведения об исключении онлайн-кассы из реестра — при их наличии (пока что в реестре нет таких сведения — не было случаев исключения устройств из него).

| Видео (кликните для воспроизведения). |

Отвечают за ведение реестра сами налоговики — и их деятельность в данном направлении регулируется пока что двумя следующими нормативными актами:

- самим Законом № 54-ФЗ, прежде всего, статьями 3 и 3.1 (ССЫЛКА);

- Административным регламентом по приказу Минфина России от 22.07.2013 № 69н (ССЫЛКА).

Ознакомимся с некоторыми ключевыми положениями указанных источников норм подробнее.

Что сказано о реестре ККТ в Законе 54-ФЗ и Административном регламенте ФНС

Закон № 54-ФЗ устанавливает общий порядок подачи заявления от производителя ККТ на включение выпускаемого устройства (или нескольких устройств) в реестр.

В частности, законом определен перечень передаваемых в ФНС сведений от производителя онлайн-кассы, дополняющих их документов — например, тех, что требуется предоставить в соответствии с законодательством о противодействии коррупции. Закон устанавливает общие сроки регистрации ККТ в реестре (30 дней), определяет порядок действий производителя, который выпустил онлайн-кассу, включенную в реестр ККТ.

Не менее интересный правовой акт — Административный регламент, устанавливающий порядок действий ФНС в рамках выполнения обязанностей по ведению реестра ККТ.

Административный регламент определяет, в частности:

1. Крайний срок завершения процедуры включения ККТ в реестр (либо отказа в осуществлении такого включения) — 120 дней с момента обращения производителя в ФНС.

2. Формы документов для взаимодействия производителя онлайн-кассы и ФНС по вопросам регистрации ККТ в реестре (утверждены в приложениях к Административному регламенту).

3. Детальный перечень документов, направляемых в ФНС при обращении туда по вопросу внесения ККТ в реестр.

4. Порядок предоставления непосредственно образца ККТ для тестирования в ФНС и документов, которые его должны сопровождать — паспорта, руководств, прочей технической документации.

Отметим, что ФНС в регламенте рекомендует распечатывать указанные документы в типографии, а не на обычном офисном принтере (но можно и на нем — и в этом случае каждый сопровождающий онлайн-кассы документ должен быть заверен руководителем фирмы-производителя ККТ).

По регламенту устройство требуется сопроводить образцом кассового чека, распечатанным на чековом принтере ККТ. Примечательно, что обязательно нужно приложить цветные фотографии онлайн-кассы (в регламенте детализированы требования к ними). Требуется также предоставить в ФНС программное обеспечение для онлайн-кассы — на диске или на флэшке.

5. Различные требования к документам (типу бумаги, составу реквизитов), которые направляются в ФНС.

Правомерно, однако, говорить о том, что указанный Административный регламент ФНС будет применять — до установления нового (который пока что даже не анонсирован широкой публике) в части, не противоречащей законодательству. Данный регламент в принципе не предназначен для прочтения, собственно, налогоплательщиком — он для внутреннего пользования в рамках налогового ведомства. Но чтобы понять общие принципы работы специалистов ФНС с онлайн-кассами в части ведения их реестра пользователям, безусловно, имеет смысл обратить внимание на положения регламента.

И у производителя онлайн-касс нет никаких причин, чтобы перед запросом на регистрацию ККТ в реестре, не уточнить в ФНС — какие именно положения регламента актуальны. Запрос можно сделать как устный, так и письменный.

Вполне возможно, что специалисты ФНС дадут в частном порядке инструктаж, в принципе отличный от положений регламента (и, очень вероятно, упрощающий процедуру внесения ККТ в реестр). Любые инициативы по обсуждению такого взаимодействия со стороны производителей ККТ более чем уместны.

Что нужно сделать производителю для включения кассового аппарата в реестр ФНС

В соответствии с положениями рассмотренных нами выше нормативных актов, производитель онлайн-кассы должен — в целях включения выпускаемого оборудования в реестр разрешенных моделей ККТ:

1. Произвести экспертизу выпускаемой онлайн-кассы в аккредитованной ФНС экспертной организации.

Реестр таких хозяйствующих субъектов также приведен на официальном сайте Налоговой службы РФ — ССЫЛКА. Порядок включения хозяйствующего субъекта туда регулируется положениями пунктов 3, 3.1, 4 и 5 статьи 3.1 Закона № 54-ФЗ. Обязанности экспертных организаций прописаны в пункте 6 статьи 3.1 закона.

Можно отметить, что порядок организации экспертизы онлайн-касс пока что крайне поверхностно регламентирован законом. Существует законопроект регламента прохождения такой экспертизы — ССЫЛКА. Но он пока находится на стадии обсуждения и не имеет юридической силы.

Поэтому, порядок прохождения экспертизы ККТ пока что регулируется на общих принципах гражданского законодательства (поскольку речь идет о правоотношениях между двумя хозяйствующими субъектами — заказчиком в лице производителя ККТ и экспертной организацией) и, если это уместно, с учетом положений пунктов 65-68 Административного регламента, регулировавших проведение экспертизы ККТ старого поколения. Когда положения регламента уместны, а когда — нет, узнаем непосредственно в ФНС.

2. Отправить в ФНС заявление о соответствии выпускаемой модели онлайн-кассы требованиям законодательства.

В заявлении указываются сведения, перечисленные в п. 2 ст. 3 Закона № 54-ФЗ. Заявление составляется по форме, утвержденной в приложении № 1 к приказу ФНС России от 16.05.2017 № ММВ-7-20/456@ (ССЫЛКА). Отправить его можно в электронном виде — через Личный кабинет ФНС либо иные инструменты ТКС с использованием квалифицированной ЭЦП (ее может потребоваться предварительно оформить — и это будет еще одна задача производителя ККТ, предшествующая этапу подачи заявления в ФНС). В приказе № ММВ-7-20/456@ также утвержден порядок заполнения формы заявления.

К числу важнейших сведений, фиксируемых в заявлении, относятся реквизиты экспертного заключения о соответствии онлайн-кассы требованиям законодательства. Кроме того, к заявлению необходимо приложить копию данного экспертного заключения (и прочие документы, которые могут подтвердить соответствие ККТ требованиям законодательства).

Отметим, что перечень реквизитов экспертного заключения — которые необходимо указать в заявлении на регистрацию ККТ, приведен в пункте 12 статьи 3.1 Закона № 54-ФЗ.

3. Сделать в ФНС запрос о наличии или отсутствии необходимости осуществления действий, предусмотренных пунктами 27-30 Административного регламента. Эти действия как раз связаны с процедурами, касающимися предоставления в ФНС образцов онлайн-кассы и технической документации на них в требуемых форматах.

Если такие действия произвести необходимо, то производителю ничего не остается, кроме как обеспечить соответствие заявки установленным требованиям. Работы там может оказаться много — помним о необходимости подготовки документов в типографском формате. Но не исключено, что ФНС не станет настаивать на строгом соблюдении требований регламента.

4. Дождаться принятия ФНС решения о включении устройства в реестр ККТ (либо об отказе о таком включении).

Если ориентироваться на срок, прописанный в Административном регламенте, то решение может приниматься до 120 дней. Вместе с тем, в пункте 6 статьи 3.1 Закона № 54-ФЗ предусмотрен сценарий, при котором ФНС либо принимает положительное решение, либо в течение 30 дней может никак не выходить на связь с производителем онлайн-кассы, который отправил заявку на включение устройства в реестр. В этом случае дальнейшие свои действия производитель вправе планировать, подразумевая, что его устройство включено в реестр.

5. Имея на руках положительное решение (либо по истечении 30 дней без новостей из ФНС) — направить налоговикам уведомление о выпущенных экземплярах ККТ, в котором содержатся:

- наименование модели;

- заводские номера;

- даты изготовления устройств.

Уведомление подается в электронной форме — через ТКС. О том, какую форму использовать, производитель на этот раз точно должен узнать в ФНС, обратившись туда.

Без отправки уведомления производителю нельзя продавать онлайн-кассу заказчикам — даже если сведения о ней уже включены в реестр.

6. В течение 30 дней после принятия положительного решения предоставить в ФНС сведения, указанные в абзацах 1-4 подпункта 1 пункта 1 статьи 7 Закона «О противодействии коррупции» от 07.08.2001 № 115-ФЗ.

В основном это сведения о директоре фирмы-производителя ККТ, главном бухгалтере, учредителях, бенефициарах.

Таблица 2019 года со списком моделей кассовых аппаратов, включенных в реестр ФНС:

20 февраля 2019 года. Минфин предложил отложить обязательный ввод касс для ИП без сотрудников

Такая мера, отметил глава ведомства и первый вице-премьер Антон Силуанов, позволит произвести комфортный переход на новую систему контроля за доходами индивидуальных предпринимателей посредством контрольно-кассовой техники.

Индивидуальным предпринимателям без наемных сотрудников нужно дать отсрочку по применению контрольно-кассовой техники на один год, считает первый вице-премьер и министр финансов Антон Силуанов. Об этом он заявил на расширенной коллегии налоговых органов.

Так что, для всех ИП появилась надежда на перенос сроков. Но тут встает вопрос ” А как же маркировка?”

Т.к. на этом же выступлении Антон Силуанов сообщил о том что, эксперимент с “Само занятыми ” проходит успешно ( уже подключились около 30 тыс. человек), то в 2020 году нужно вводить данный режим налогообложения по всей территории России.

Я думаю что, Онлайн кассы нужны будут с 1 июля 2019 года только предпринимателям которые торгуют, а для услуг введут режим самозанятых с 1 июля 2020. Иначе в маркировке товара не будит ни какого смысла.

Ну это мое личное мнение, а как решит ФНС узнаем чуть позже. А вопрос ” отменят ил онлайн кассы в 2019 году для ИП?” остается открытым.

Минфин предлагает отложить ввод касс для ИП до 2020 года

Первый вице-премьер и министр финансов Антон Силуанов поручил подготовить предложения о продлении отсрочки по применению ККТ для ИП, сообщает РБК.

Силуанов поручил ФНС подготовить предложения о продлении на год отсрочки по обязательному применению контрольно-кассовой техники (ККТ) для индивидуальных предпринимателей без наёмных работников.

«С учетом проведения эксперимента по применению налога на профессиональный доход прошу представить предложения о том, чтобы до тех пор, пока мы не установили на всей территории страны новый режим для лиц, не имеющих наемных работников, перенести срок обязательного применения ККТ такими налогоплательщиками, индивидуальными предпринимателями, на год», — сказал он в ходе заседания расширенной коллегии налоговых органов.

Закон о применении контрольно-кассовой техники с передачей информации о расчетах в электронном виде в адрес налоговых органов через оператора фискальных данных вступил в силу с 15 июля 2016 года. Введение обязательного использования таких кассовых аппаратов проходит поэтапно. До 1 июля 2019 года перейти на новый порядок расчётов должны предприниматели, занимающиеся мелкой торговлей и сферой услуг.

Ранее ритейлеры прокомментировали планы по внедрению Visa снятия наличных на кассах.

Кроме того, «Азбука вкуса» рассказала о рисках при внедрении снятия наличных на кассах.

Первый вице-премьер и министр финансов Антон Силуанов поручил подготовить предложения о продлении отсрочки по применению ККТ для ИП, сообщает РБК.

Силуанов поручил ФНС подготовить предложения о продлении на год отсрочки по обязательному применению контрольно-кассовой техники (ККТ) для индивидуальных предпринимателей без наёмных работников.

«С учетом проведения эксперимента по применению налога на профессиональный доход прошу представить предложения о том, чтобы до тех пор, пока мы не установили на всей территории страны новый режим для лиц, не имеющих наемных работников, перенести срок обязательного применения ККТ такими налогоплательщиками, индивидуальными предпринимателями, на год», — сказал он в ходе заседания расширенной коллегии налоговых органов.

Закон о применении контрольно-кассовой техники с передачей информации о расчетах в электронном виде в адрес налоговых органов через оператора фискальных данных вступил в силу с 15 июля 2016 года. Введение обязательного использования таких кассовых аппаратов проходит поэтапно. До 1 июля 2019 года перейти на новый порядок расчётов должны предприниматели, занимающиеся мелкой торговлей и сферой услуг.

Ранее ритейлеры прокомментировали планы по внедрению Visa снятия наличных на кассах.

Кроме того, «Азбука вкуса» рассказала о рисках при внедрении снятия наличных на кассах.

Минфин предлагает отложить ввод касс для ИП до 2020 года Минфин, Онлайн-кассы, ККТ

Тема онлайн-касс актуальна уже на протяжении двух лет. За это время в ФНС было зарегистрировано свыше двух миллионов касс. Две волны перехода на онлайн-кассы уже успешно завершены, осталась последняя, третья. Рассказываем, что ждет пользователей онлайн-касс в 2019 г. – как уже перешедших на новые модели, так и только планирующих переход.

С 1 июля 2018 г. обязательным применение ККТ нового формата стало для ИП на ЕНВД и патенте: тех, кто ведет торговую деятельность и предоставляет услуги общественного питания c наймом персонала.

До 1 июля 2019 г. должны перейти на онлайн-кассы предприниматели на ЕНВД и ПСН без наемных сотрудников. Если же было принято решение нанять работника до 1 июля 2019 г., нужно установить кассу в течение месяца с того момента, как был подписан договор.

С 1 февраля 2021 г. всем предпринимателям на спецрежимах необходимо указывать на чеках полное наименование товаров с указанием их количества. В настоящее время для данного сегмента предпринимателей это не обязательно, поэтому многие указывают одно наименование (например, «Товар») и указывают общую сумму.

Для расчетов с использованием автомата нужно указывать в чеке данные о месте установки автомата.

При выплате выигрыша в лотерею, а также при получении страховой премии (выплаты) необходимо в чеке указывать наименование клиента или страхователя, его ИНН. При отсутствии ИНН – указать серию и номер паспорта.

С 1 января 2019 г. в чеке нужно будет указывать информацию о коде товара. Для маркируемых товаров – это уникальная последовательность символов, представленная в средстве идентификации, содержащемся в КИЗе. Для остальных товаров – это код товарной позиции в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности ЕАЭС.

Пояснения от налоговой по поводу использования чека коррекции неоднозначные. Его необходимо использовать при нарушении закона во время применения ККТ. Что именно является нарушением закона, контролирующие органы не поясняют. В частности, нарушением будет считаться проведение расчетов без использования ККТ, например, из-за отключения света, поломки ККТ и др. Рассмотрим частые ошибки и пути их решения.

1. Сумма в чеке меньше, чем было получено, и это было выявлено после ухода покупателя. В этом случае фактическое наличие денег больше, чем отражено в фискальных данных (ФД). Для проверяющих органов – это неучтенная выручка, которая свидетельствует о неиспользовании кассы. Это влечет за собой штрафы по причине неприменение ККТ.

Для устранения этой ошибки необходимо оформить служебную записку кассира, указать в ней дату, время и причину ошибки, из-за которой образовалась неучтенная выручка. Присвоить дату и номер составления документа, чтобы затем указать эту информацию в основании коррекционного чека.

Для идентификации расчета, где была совершена ошибка, в чеке должно содержаться достаточно сведений. В частности, указать фискальный признак (ФП) неверного документа.

Для корректировки расчетов, произведенных без ККТ, в чеке должны содержаться реквизиты, соответствующие расчету (дата, наименование товара, услуги, работы, адрес расчета). Признаком расчета нужно указать «Приход», тип коррекции «Самостоятельная операция».

После того, как пробит и отправлен чек коррекции, нужно отправить уведомление в налоговую по месту учета и сообщить об обнаружении и действиях по устранению неучтенной выручки.

2. Сумма в чеке больше полученной, и это было выявлено после ухода покупателя.

В данном случае выручка меньше отраженной в ФД, это приводит к расхождению факта и учета – образуется недостача.

Формировать чек коррекции при такой ситуации не нужно. Превышение остатка денег не свидетельствует о неприменении кассы, что не является причиной для проверок со стороны налоговой. Для корректировки данных достаточно пробить чек возврата на недостающую сумму. Кассиру, совершившему ошибку, необходимо написать объяснительную записку, где указать причину недостачи.

3. Ошибка в чеке обнаруживается в присутствии покупателя.

Исправить ошибку можно сразу. Для этого необходимо у клиента забрать ошибочный чек и пробить чек возврата на всю сумму некорректного чека. После пробить чек прихода на верную сумму и с последующей выдачей его покупателю. Тогда ОФД и контролирующие органы получают верную информацию о выручке.

4. Ошибка была обнаружена после закрытия смен.

Согласно закона, чек коррекции необходимо формировать после открытия смены, но не позднее закрытия смены. Это вызывает много споров, так как неучтенная выручка часто выявляется не сразу, позже закрытия смены. Согласно комментариям представителей налоговой, пробивать чеки коррекции за прошлые смены не запрещается. Главное, указать в чеке дату допущенной ошибки, которую следует зафиксировать в реквизите «Описание коррекции».

ККТ при расчетах с подотчетниками и при выплате по договорам ГПХ

Не требуется применять кассу организациями при оплате физлицам арендную плату за недвижимое имущество.

Согласно закону, расчетами, при которых обязательно необходимо применять ККТ, считается выплата денежных средств (ДС) за реализуемые товары, выполняемые работы, оказываемые услуги. Не считается расчетом выдача зарплаты, материальной помощи и других выплат, выдача ДС подотчет, возврат неизрасходованных ДС, которые выдавались под отчет. Следовательно, и применение кассы также не требуется.

Повышение ставки НДС и прекращение использования ФФД 1.0

В чеке налоговая ставка – это реквизит, в который вносятся значения из памяти самой ККТ. Так как новой ставки раньше не было, то большинство касс не сможет ее вывести.

Чтобы касса печатала верные данные, необходимо обновить прошивку онлайн-кассы. Для этого следует обратиться либо к производителям кассы, либо в авторизованные сервисные центры. Перепрошить кассу необходимо заранее, и это можно будет сделать после утверждения соответствующего приказа ФНС об использовании нового формата реквизитов чеков, который обязует производителей доработать прошивку. На данный момент новых прошивок еще нет.

Следует так же помнить, что до начала 2019 г. нужно поменять ставку и в учетных системах, к которым подключена касса, так как информацию для вывода ставки НДС при печати чека касса берет из справочника товаров в программе.

Также с 2019 г. нельзя будет использовать формат фискальных данных (ФФД) версии 1.0. Сейчас используется три версии ФФД:

ФФД 1.0, взаимодействует с фискальным накопителем (ФН) версии 1.0;

ФФД 1.1, взаимодействует с ФН 1.1;

ФФД 1.05 – переходный формат, имеет более полный состав реквизитов.

После вступления в силу данного приказа касса с ФФД 1.0 будет снята с учета ФНС в одностороннем порядке и в автоматическом режиме. После чего работать на такой кассе нельзя, это приведет к штрафу за применение ККТ, не соответствующей установленным требованиям.

Проверить версию ФФД можно:

1) в личном кабинете ОФД, в любом чеке просмотреть поле «№ версии ФФД»;

2) в бумажном чеке об открытии смены;

3) в настройках и драйверах касс. Например, для касс фирмы Атол можно распечатать чек «Информация о ККТ» с информацией о версии. Для касс VikiPrint нужна специальная программа Fito, где можно просмотреть необходимые данные.

Не следует откладывать вопрос прошивки касс, так как ответственность за правильное использование ККТ лежит на ее владельце.

Налог можно уменьшить по каждому кассовому аппарату, но не больше, чем на 18 000 руб. Это значит, если вы купили две кассы стоимостью 20 000 руб., то можете уменьшить налог на 36 000 руб. — по 18 000 руб. за каждую кассу.

Важное условие: касса должна быть зарегистрирована не позднее определенного срока, который указан в законе. При переходе с 1 июля 2019 г., для заявления на вычет зарегистрировать кассу нужно с 1 февраля 2017 г. по 1 июля 2019 г. Уменьшить налог можно и в 2018, и в 2019 гг., начиная с квартала, когда была куплена касса.

Если сумма вычета превышает ЕНВД, то в одном квартале можно полностью уменьшить налог, а в следующем можно уменьшить его на оставшуюся сумму.

При ЕНВД сумма вычета должна быть заявлена в декларации по ЕНВД. В Письме ФНС РФ от 25.07.2018 № СД-4-3/14369@ рекомендуют, начиная с III квартала 2018 г., использовать форму из приложений к данному Письму.

Для предпринимателей, применяющих ПСН, период для заявления вычета на онлайн-кассу в 2019 г. совпадает с этим периодом для ИП на ЕНВД. Любой платеж по патенту можно уменьшить на сумму расходов по покупке ККТ. Если патент полностью оплачен, но не истек срок его действия, то данные расходы будут выступать в качестве переплаты, которую можно зачесть или возвратить согласно НК РФ.

Если за указанный период ИП получил несколько патентов, и расходы на ККТ превысили начисления по одному из них, то остальное можно учесть при перечислении налога по другому патенту.

Так как плательщики ПСН не подают в ФНС налоговые декларации, право на вычет можно заявить, отправив специальное уведомление.

Для подтверждения правомерности вычета вам понадобятся:

- Заявление на вычет.

- Документы, подтверждающие затраты на покупку онлайн-кассы, ФН и оплату договоров об оказании услуг.

- Паспорт ККТ.

- Сертификат о регистрации онлайн-кассы в ФНС.

Срок использования ФН может быть 13, 15 и 36 месяцев. Но реальный срок работы зависит от особенности работы организации.

Для работы на ОСН можно использовать ФН на 13 или 15 месяцев. В законе сказано, что при данной системе налогообложения можно использовать ФН сроком «не менее 13 месяцев», по сути подойдет любой накопитель, но для модели на 36 месяцев в паспорте не сказано об ОСН, поэтому неизвестно, будет ли он работать вообще, а если будет, то сколько он отработает.

Предприниматели на УСН, ЕНВД, ПСН, ЕСХН, предоставляющие услуги общепита или другие услуги и не производящие торговлю подакцизных товаров, должны использовать модели только на 36 месяцев. Использовании ФН на меньший срок грозит штрафом.

Если у ИП сезонный тип работы, то можно использовать ФН на любой срок, накопитель будет работать весь заявленный срок.

При торговле подакцизными товарами компания на спецрежиме может использовать также накопители для любого срока использования, но все они отработают 410 дней.

Если предприниматель имеет право работать автономно, без передачи данных в ОФД, то также можно использовать любой накопитель. ФН на 36 месяцев отработает 560 дней, остальные – весь заявленный срок.

При работе автономно, но продаже подакцизных товаров, можно использовать любой накопитель, но все они прослужат 410 дней.

Следует учесть, что ФН – это чип с ограниченным количеством памяти и для всех моделей накопителя она одна. И если вы купили накопитель на 36 месяцев, который создан для малого бизнеса, но в день пробиваете больше 200 чеков, срок использования может уменьшиться, так как память закончится раньше отведенного производителем срока. В данном случае следует задуматься о покупке ФН с меньшим сроком использования на 13 или 15 месяцев.

Реформа, связанная с онлайн-кассами длится уже пару лет. Каждый год случается очередная волна подключений (всего их было две, и в текущем ожидается – третья), сопровождаемая свежими поправками в нормативных актах и новыми вопросами. Что нового у реформы в текущем году?

Что такое третья волна?

Это очередной этап реформы, который стартует 1 июля 2019 года. Он коснется тех предпринимателей и организаций, которые пока работают по старой схеме без онлайн-ККТ, а именно:

- ИП на ПСН и ЕНВД, не занимающиеся розничной торговлей и общепитом

- ИП на ПСН и ЕНВД без работников, занимающиеся розничной торговлей и общепитом

- организации на ЕНВД, не занимающиеся розничной торговлей и не оказывающие услуг общественного питания

- организации и ИП, оказывающие услуги населению (кроме услуг общественного питания)

- ИП на ОСН и УСН без сотрудников, оказывающие услуги общепита

- ИП без сотрудников, занимающийся вендингом.

В случае, если ИП, указанные в пункте 2, 5 и 6 приняли решение о найме сотрудников до 1 июля 2019 г., они обязаны установить кассу в течение месяца с того момента, как был подписан трудовой договор.

Чеки также потребуется выдавать при следующих ситуациях:

- компания или ИП выдают заём для оплаты товаров, работ или услуг;

- прием оплаты за жилое помещение и коммунальные услуги;

- любые безналичные расчеты с физлицами при оплате товаров.

Из серии Срочно в номер: 20 февраля 2019 года вице премьер и министр финансов Антон Силуанов дал поручение ФНС подготовить предложения по предоставлению отсрочки ИП без наемных сотрудников. Вполне возможно, что в случае принятия поправок третья волна этой категории не коснется. Подробнее.

Еще одно нововведение – летом 2019 г. поменяются чеки, а точнее, реквизиты в них при расчетах с организациями и ИП (пп. «д» п. 15 ст. 1 Закона № 192-ФЗ). Это позволит детальнее определить покупателя. В чеке обязательно придется указать наименование организации или ФИО предпринимателя и их ИНН. В случае с счет-фактурой, в кассовый чек следует включить реквизиты, которые относятся к предмету расчета (сумма акциза, код страны происхождения товара, рег. номер таможенной декларации).

В реквизите “форма расчета” при безналичной оплате следует теперь указывать “безналичными” вместо “электронными”. Делать это надо уже с 1 декабря 2018 года. Однако налоговая выпустила письмо, разрешив пробивать чеки по-старому вплоть до 1 июля 2019 года.

Для вендинговой торговли чек должен содержать сведения о месте установки автомата.

При выплате выигрыша в лотерею, а также при получении страховой премии (выплаты) необходимо в чеке указывать наименование клиента или страхователя, его ИНН. При отсутствии ИНН – указать серию и номер паспорта.

В 2019 гг. ИП на ЕНВД или ПСН могут воспользоваться правом для уменьшения налога на расходы по покупке онлайн-касс. К расходам можно отнести покупку фискального накопителя, затраты на оказание услуг и работ, а также расходы на усовершенствование кассы.

По каждому кассовому аппарату налог можно уменьшить максимум на 18 000 руб.

Важное условие: кассовая техника должна быть зарегистрирована не позднее определенного срока, который указан в законе. Так, предприниматели третьей волны. должны зарегистрировать ККТ не позднее 1 июля 2019 г.

С 1 января перестал действовать формат фискального накопителя 1.0. Работать на нем нельзя. Остался выбор из двух форматов: 1.05 или 1.1. Переход на новый формат возможен без замены фискального накопителя. Подробно процедура указана в приказе ФНС России

Срок использования ФН остается таким же: на выбор 13, 15 и 36 месяцев.

Однако для тех предпринимателей и организаций, который “попадают” в третью волну подключений возможно использование только самого долгосрочного фискального накопителя – 36 месяцев.

МОБИКА – коллектив единомышленников, более 20 лет занимающийся обслуживанием и применением ККТ в России. Мы знаем о кассах все и даже немного больше, и готовы делиться своими знаниями и опытом с вами. Делаем использование кассовой техники недорогим, доступным и максимально удобным для таких видов мультикассового бизнеса, как курьерские службы, такси, страховые компании, интернет-магазины с собственными курьерами и многие другие.

Здравствуйте! Я Филипп, уже более 12 лет занимаюсь юриспруденцией. Я считаю, что являюсь профессионалом в своей области и хочу подсказать всем посетителям сайта как решать разнообразные задачи. Все материалы для сайта собраны и тщательно переработаны с целью донести как можно доступнее всю нужную информацию. Однако чтобы применить все, описанное на сайте – всегда необходима консультация со специалистами.